昨年に引き続き、今年もインデックス投資ナイト2022 スピンオフ企画がオンラインでの配信形式で開催されました。今年も視聴したので、各部のハイライトと感想を交えてレポートしたいと思います。

Contents

インデックス投資ナイト

インデックス投資ナイトは、このブログでも毎年取り上げている「投信ブロガーが選ぶ! Fund of the Year(FoY)」の表彰式なども兼ねて毎年1回のペースで開催されている、2008年から続いているインデックス投資家たちのイベントです。

昨年からコロナ禍の状況を鑑みてオンライン化の検討がなされ、こういった座談会形式のイベントをスピンオフ企画として切り出されたのがこの会です。

今回も3部構成で設定されたテーマに対し、様々な登壇者の方が意見を交わしており、楽しく視聴することができました。

それでは、順に各部の内容を感想なども交えつつ紹介していきたいと思います。

第1部 投資家座談会『相場の変動の大きさをどう乗り越えるか?』

まず最初は、個人的に投資活動の発信をされている方による座談会でした。

過去の下落遭遇時に考えたことは?今後想定している下落幅は?など色々な話題について下落相場を経験した投資家の皆さんに語っていただきます。

インデックス投資ナイト2022 スピンオフ企画 より

登壇者の方々

第1部では以下の方々が登壇されました。

- 小林亮平さん

- ねこまにあさん

- くは72さん

- つらおさん(司会)

元々知っている方もいたので親しみ持って聞くことができました。Twitter越し/文字越しにしか見てませんでしたが、実際に喋っている様子を見るとまた違った印象がありますね。

最近の下落についてどう思うか?

第1部のテーマは『相場の変動の大きさをどう乗り越えるか?』となっていますが、これは2022年初から下落基調が続いていることを受けた設定ですね。

そういうこともあり、「半年で20%くらいの下落」とか「不透明な状態が続いている」とかいう状況のもと、「今どう思っているか」「これからどうするか」という点について登壇者への質問が投げかけられました。

まず最初の、「今どう思っているか」については3人ともとても落ち着いた受け止めになっていて、このあたりはさすが投資歴のある人だなという印象でした。中でも、ねこまにあさんに至っては「Twitterもやっていないので、今そんな(良くない)状況だとも知らなかった」という受け止めで、よくネットで言われる「気絶している人が一番高パフォーマンス」というのを地で行っている感じがしました。

加えて、続く質問では「今後も下落が続くとして、どれくらいまでなら耐えられると思うか」という内容になり、そこについてはリーマンショックなどの経験を踏まえ、「多分50%くらいまでなら大丈夫だろう」という内容になっていました。

とはいえ、くはさんが「実際には40%くらいで焦りそうな気はする」とも言っており、現実問題としては、「言うは易し、行うは難し」になるのかもしれません。

無リスク資産はどれくらい?

そうして、リスク資産の上げ下げについて「50%くらいまで下がっても大丈夫だろう」という見方がある中で、コメントを拾う形で登壇者それぞれの無リスク資産の割合に話題が移りました。

無リスク資産の割合を決めるにあたっては、生活防衛資金(※)にいくら用意するかという考えのほか、そもそも自分が許容できるブレ幅に変動を抑えるという考えなど、いくつかアプローチがあります。

登壇者の中では個人事業主として収入の安定性に常に危機感のある小林亮平さんが約60-70%と最も高く、くはさんが約13%と最も低いとのことでした。

そのため、実質的にリスク資産の変動で受けるダメージはくはさんが最も大きいと考えられるものの、それでも結局は口をそろえて「50%くらいまでは大丈夫だと思う」という言い方に留まっていたのは、各々がある種適切に自分なりのリスク許容度を見積もった結果なのかなとも思いました。

今回の登壇者は全員が「無リスク資産に生活防衛資金を含める」として、全資産に占める割合を答えていただいてました。

一方で、生活防衛資金はまさに生活を防衛すべく、資産カウントに入るべきでないと考えることもできるため、

- 資産

- 生活防衛資金

- 運用資産

- リスク資産

- 無リスク資産

という階層で捉える方もいます。

このように、「○%下落しても大丈夫だと思っている」と言っている人のリスク資産比率がどれくらいかというのと同様、「無リスク資産が○%」と言っている人が生活防衛資金をどのように捉えているのかも、詳しく考えを聞く際には注意しなければいけない前提ポイントの1つです。

第2部 『ついに始まった高校での金融教育は役に立つか?』

第2部では「高校で金融教育が始まった!」と話題になったことを受けた、現代日本における金融教育についての話題です。

2022年4月からは成年年齢が引き下げられて、18歳からクレジットカードなどさまざまな契約を自分の意志で行えるようになり、金融教育はより重要になっています。同時期の高校学習指導要領改訂では、金融経済教育の内容が拡充されます。金融教育の内容と、それが学生の人生でどのように役に立つのかについて大人も知っておきましょう。

インデックス投資ナイト2022 スピンオフ企画 より

登壇者の方々

こちらは次の2名のご登壇となりました。

- 竹川美奈子さん(LIFE MAP, LLC代表、ファイナンシャル・ジャーナリスト)

- 森元憲介さん(東京証券取引所金融リテラシーサポート部 課長)

当初、この2名に加え元金融庁でこうした金融教育に携わっていた金融教育家の塚本俊太郎さんも登壇予定でしたが、都合により見送りとなりました。金融庁としてどういう思いがあったのか、そのいくらかが聞けるかと思っていたので少し残念です。

高校家庭科における金融教育とは

まず最初はテーマに沿って高校金融教育に関する話題から始まりました。

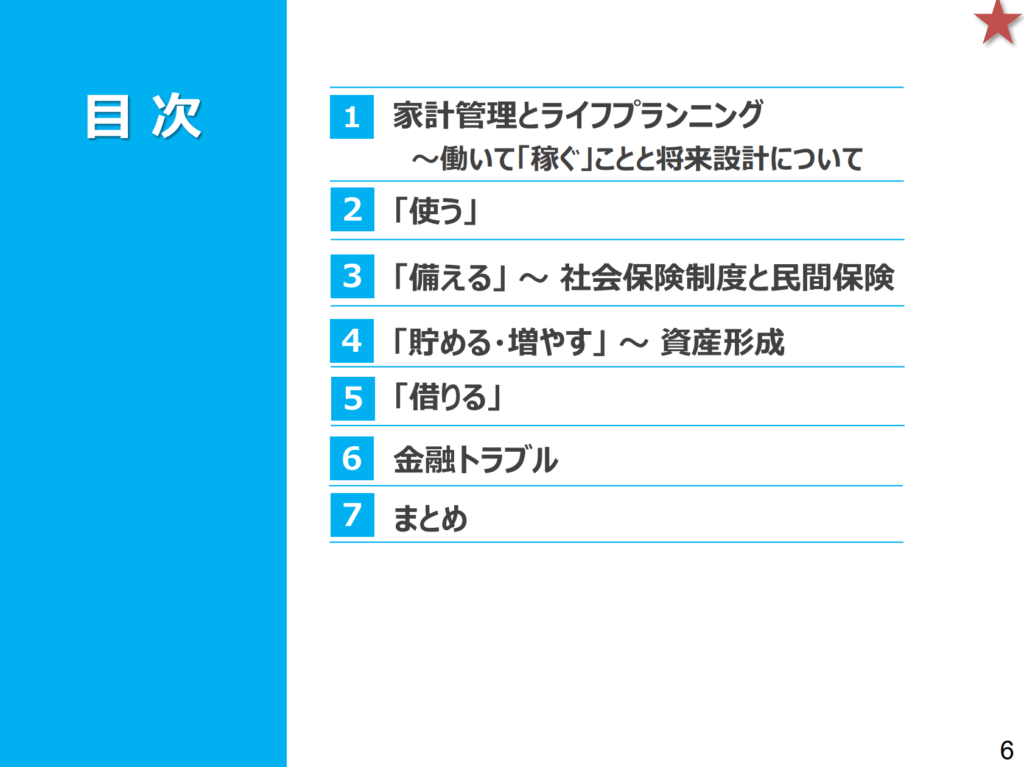

普通に社会人やっていると実際に高校家庭科の教科書なんて見ることがないんですが、実際どんな内容がかかれているの?というところも踏まえ、金融庁の「高校生のための金融リテラシー講座」の内容が示されていました。

大本になっている「高校家庭科」として目次を見ると、他の家庭科項目もあってはっきりと浮かび上がりませんが、金融庁がリファレンスとして示しているのがこのあたりの6項目ということですね。

これ自体は、金融リテラシーマップで体系化した年齢層別のスキル目安のうち、高校生の箇所を抜き出したような理解度を目指すようになっているようです。

むしろ大人が読むべき

「高校で金融教育がはじまる」と報じられたとき、度々意見として見られたのが「銀行や証券会社の新たな販路に悪用されるのでは」というものでしたが、実際に始まった今現在としては真っ当な内容で金融教育が展開されているように見えます。(当たり前といえば当たり前ですが…)

しかしその一方で、家庭科の教科書として捉えると、200ページ以上もある教科書記載のうち、各トピック1,2ページ程度でしかなかったりもするので、竹川さんなどは「むしろ大人が読むべき内容」と触れた上で、親が子に読み聞かせるような形に話が及んでいました。

実際、高校家庭科の教科書の紹介を見てみると、

というように、一見して金融教育が目に入るようにはなっておらず、むしろ

- SDGs

- 18歳成人

- 多様な性のありかた(LGBTQ)

- パートナーシップ制度

- ワークライフバランス

など、社会的に見れば確かに、と思えるようなワードが並んでいます。

もちろん、金融教育という観点で見れば「家計の金融資産」「キャッシュレス」「社会保障制度」などが盛り込まれており、もっと広く見て「生活設計」という軸をもって、

というライフイベント・ライフプランを考えてみようという観点も含まれています。

確かに金融リテラシーというものは、「やりたいことがあり」「それを叶えるためにお金がいる」という順序で進む方がモチベーションの整理はもちろん、リスクの恐れ方も腹落ちしやすくなるので、まさに教科書通りのアプローチだと言えます。

しかしながら、何を当然と思うかは本当に人それぞれ、特に “家それぞれ” であるため、そういったことも加味して、親が子に読み聞かせるような家庭としての教育でフォローすることが望ましいのだろうと思います。

こうした家庭における金融教育をする場合にも、色々な団体がそれに使える教材を公開・提供しているので、その気になれば十分にやっていける時代になりました。

暗記よりディスカッションを

このように、様々な要素を高校家庭科に盛り込んでいるところですが、学校教育である側面を踏まえて森元さんは「暗記よりディスカッションを」とおっしゃっていました。

これは私も同感で、カリキュラムや教科書に盛り込まれている内容は素晴らしい一方で、じゃあこの内容で現実にどれだけ迫れているのかというとかなり隔たりがあると思っています。

それはある意味当たり前で、人それぞれに人生が異なるし、それ故にそれぞれが望む人生のために必要なお金の流れなども異なってくるため、何かこれ以上踏み込んで一定の内容を教えることにあまり意味がないからです。

しかし、学生同士のディスカッションという方法であれば、より踏み込んだ内容であってもあくまで個人の考えに対するアドバイスにすることができるし、共存・共生の社会を生きる第一歩である相互認識・相互理解を促す土台にもなり得ます。

そうして「より実践的な金融教育を」と思うのであれば、教科書に書いてある内容だけを暗記するのではなく、書いていない部分・書けていない部分について自分の考えを少しでも掘り下げる授業運営ができるといいなと感じました。

“上手い話はない”

こうした竹川さんと森元さんの対談の最後、竹川さんが総論としての高校金融教育に向けたメッセージを3点まとめられていました。

- まず第一に、“上手い話” はない

- トレーディングの利ざやで儲ける前に、投資の本質を学ぼう

- 資産投資も大事だが、自己投資もやろう

ライフプランからお金のことを掘り下げていくと、どうしても短絡的には「お金がたくさん必要」という話にならざるを得ません。

そうすると、いかにお金を稼ぐかとか増やすかの話に行きつき、それが “上手い話” に魅力を感じる土壌となってしまいます。

しかし、当然ながらそんな “上手い話” なんてないので、トレーディングで株を右へ左へやって儲けることに囚われず、「なぜ投資をするとお金を殖やせるのか」という本質のところにも理解を深めてほしいという内容を述べられていました。

加えて、上手い話に飛びつかないにしても、若いうちは特に自己投資の効果が高くなるため、資産投資ばかりに注目するのではなく、自己投資も意識してほしいというメッセージで締められており、教育という観点で見れば色々なことにバランスよく、というのがやはり大事だなと思いました。

第3部 激論:『話題のレバレッジ投信、激安アクティブ投信はインデックス投資家にとってアリかナシか?』

第3部では「激論」と称し、より踏み込んだ個別テーマに関する対談となりました。

急速に注目が高まっているレバレッジ型投資信託はインデックス投資なのか? 長期投資や積み立て投資としてアリなのか? また、新たにインデックス型投資信託よりも安いアクティブ型投資信託が登場している。これはコスト重視のインデックス投資家にとってアリなのか、ナシなのか? いま話題の投資信託について熱く議論します。

インデックス投資ナイト2022 スピンオフ企画 より

登壇者の方々

こちらは4名のご登壇です。

- 山崎元さん(経済評論家・楽天証券経済研究所客員研究員)

- かえるさん

- 水瀬ケンイチさん

- カン・チュンドさん(司会)

山崎さんは経済評論家ということで、普通に考えればこうした個別商品のミクロなディスカッションに加わらないタイプに思えますが、著名な個人インデックス投資家である水瀬ケンイチさんとも共著で本を出されていたり、意外とイケるクチとしてこうした投資ブロガー的なイベントによく登壇されています。もはや常連ですね。

レバナスについてどう思うか?

まず議題となったのは、昨年下期で特に話題になっていたレバレッジファンド、それも高成長なNASDAQ100指数のレバレッジとなるレバナスをどう思うか、というものでした。

このパートに関して言えば、激論と銘打ったことに反して、登壇者の論自体がぶつかることはなく、総スカンな論調となっていました。

どれも至極真っ当な物言いではありますが「論理的に買う理由を説明している人がいない」「こんな商品を買うほどバカではない」というような散々な論評で、やや残念な展開となっていた気がします。(アルコールありでやってるパートなので、気にした方が負けかもしれませんが…)

そうした登壇者の否定的な見方としては、水瀬さんが「試算によるとレバナスのリスクは47.46%」という調査結果を踏まえ、「-2σを想定すると-94%ものブレ幅があることとなり、到底耐えられない」と述べられていました。

同様に、山崎さんもそうしたレバナスの特性を踏まえて「合理的にレバナスを選ぶ個人投資家像を設定できない」と述べ、個人的にはとても印象的でした。

一方で、「レバレッジ」という手法自体は金融業界で普通に使われている手法であるため、いついかなる時もダメかというとそうでもなく、債券との相互運用をしている場合など、限られたシナリオ・前提においては有効に活用することもできる、という内容をフォローされていました。実際に、山崎さんは過去の取材でそうした活用の糸口を語っていたりもします。

いずれにせよ、レバレッジは高度なテクニックなので安易に手を出すべきではないというのが、経済評論家としての率直な意見だと思いますが、問われると理論的な筋道をなんとか見出してコメントしなければならないというのは著名人の難しいところですね。

期待の新星、SOMPO123

続いて話題に上がったのは、アクティブファンドなのに超低コストとして登場したSOMPOアセットマネジメントのSOMPO123先進国株式でした。

このファンドは名前の通り先進国の株式約123銘柄に投資をするアクティブファンドで、信託報酬が税込み0.077%とインデックスファンド以上に低コストなことで界隈では驚きをもって迎えられました。

このSOMPO123に対するスタンスとしては、かえるさん、水瀬さんが「面白いと思うけど買わない」と落ち着いて受け止めている一方で、山崎さんはとても熱をもって語られていたことが印象的です。

「レバナスの活路は」にコメントするのと同じで、こういう良し悪しとは別に「新しい試み」を考察するが好きなんでしょうね。評論家というよりは研究者だなとも思いました。

その山崎さんからすると、このSOMPO123の設定は会社にものすごいリスクがあって、チャレンジだとする一方で、こういう試みにならざるを得ない事情もわかるという話をされていました。

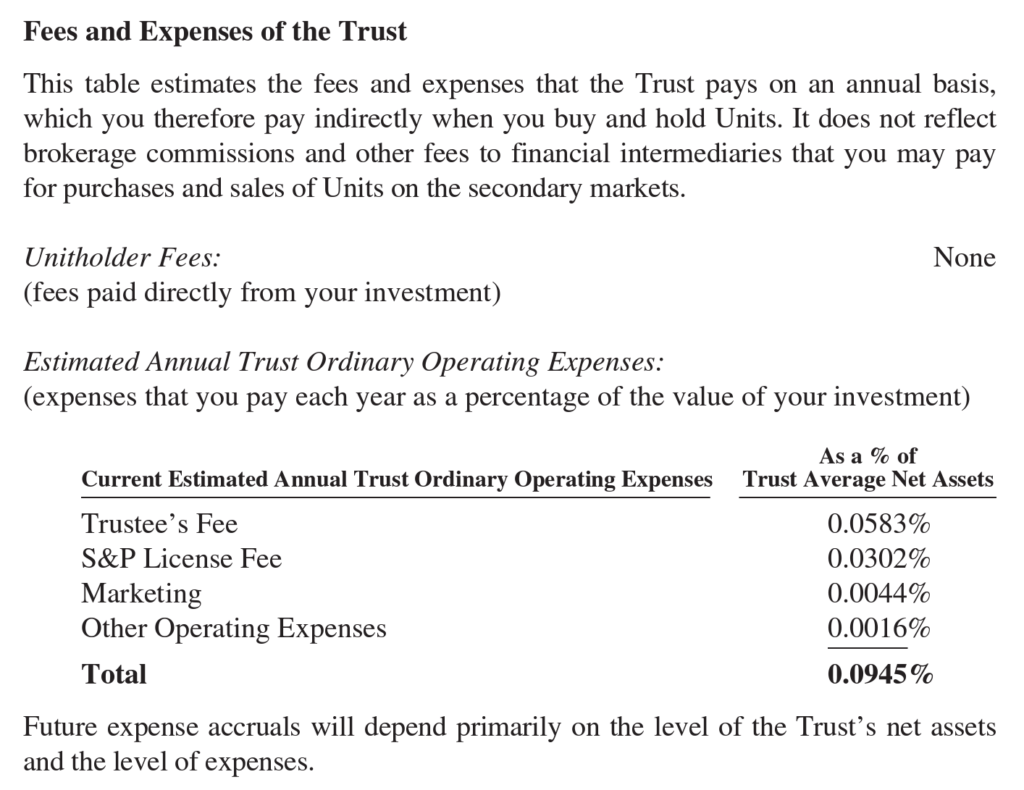

その例として、世界最大のETFであるSPDRのS&P500 ETF(SPY)で、このETF運用にあたっては純資産総額の0.03%がS&P社に指数使用料として支払われているということが挙げられています。30兆円を誇るSPYにあっては、毎年90億ほどがS&P社に支払われる規模です。

実際に、SPYの商品紹介を見ると、ETFの経費率0.0945%のうち、Licence Feeが0.0302%と全体の約1/3を占めることが明記されていました。

インデックスファンドが隆盛し、猫も杓子もインデックスファンドとなっていく中では、いかに低コストを追い求めるかの勝負になるものの、最終的にはこういった指数使用料がどうしても気になってしまい、こうした独自運用へのチャレンジや、独自指数を算出する試みによって新しい商品を切り拓くことには山崎さんとして好意的な見方をしているようでした。

コメント欄でもバンガードのVTIがかつて低コスト化のためにMSCI指数からCRSP指数を独自開発して乗り換えたという話も挙がっており、実際には新しい試みというよりは既にもうそうした波の中にあることも指摘されていました。

こうしてあの手この手でコストを抑えようとする試みは、今年に入っても楽天VTが構成ETFを変更することなどでも見られています。

個人的に、こうして新しい試みのもとで低コスト化や多様化が進んでいくこと自体は好ましいと感じるものの、こうした競争が過熱しすぎているのではと思う側面もあるため、競争の果てにかえって体力を削っていく会社が出てこないのかと少し気にしています。

短期投資ではなく長期投資を目指す自分としては、30年場合によっては50年ほども大部分の資産を信託していくことになるので、大前提として健全に生き残ってもらいたいと思うところです。

そのあたりはSOMPO123を設定したSOMPOアセットマネジメントから思うところを聞いてみたい気もしたのですが、どうやらオファーを出して断られてしまっているようですね。

全体を見ればインデックス投資家のイベントに近いところはあるので、アクティブファンドの提供者として及び腰になってしまったのかもしれません。

(加えて、大手証券の中で唯一SOMPO123を提供していない楽天証券の山崎さんが隣に座っていることを恐れたのかも、とか…)

居心地の悪さがリターンの源泉

前半後半で雰囲気がガラリと変わったこの第3部でしたが、最後のまとめとして山崎さんが「居心地の悪さがリターンの源泉だ」といったことをおっしゃっていました。

例え話として、「20年後に必ず元本以上が保証されている商品の現在価値はいくらか」という問いを市場に投げると、現在価値としてはほとんど同額にしかならないということを挙げられていました。

すなわち、いまの額面以上のものを投資に望もうとする場合は「必ず保証」という部分をどうしても切り捨てる必要があり、その結果としての「居心地の悪さ」が投資リターンの源泉なのであると述べられていました。

これは第2部で竹川さんがおっしゃっていた「上手い話などない」に通じるところがありますが、適切な学習や手段をもって自分にとっての居心地が悪さをある程度コントロールすることができる一方で、何らかの儲けを狙いながら、根本的に居心地の悪さが解消できるような上手い話はないということですね。

伝統的に知られているものの、なんだかんだで被害者が後を絶たないポンジ・スキームと同様に、居心地の良い投資手段を案内された場合には疑ってかかるべきですし、もし本当に居心地の良い投資手段なのだとしたら、ほとんどリターンが得られないものと理解すべきというのは、第2部第3部の締めくくりとして、面白いリンクになっていたなと思いました。

まとめ

19時から始まったこのスピンオフ企画ですが、今年もあっという間に2時間強の時間を楽しむことができました。

各部ともスムーズな段取りで、各登壇者が端的にコメントする中で話題の移り変わりも早いと感じていたものの、チラリと時計を見るたびに「えっ、もうこんなに」と思うことばかりでした。

今の開催規模を前提とすれば、現実的にはやはり2時間枠だろうなと思っているので、素晴らしい運営の上で最大限楽しめるコンテンツ設定をしていただいたと今年も思いました。

登壇までされたイーノさんや水瀬さんのほか、登壇されず、裏方に徹していただいた方々含め、たいへんお疲れさまでした。

今年も昨年同様、「できれば集まってワイワイやりたい」ということを思いますが、長期投資を志す中ではこうした転機があったんだよと振り返ることもまた面白いと思いますので、来年も何らか楽しい形で開催できるといいなと思っています。

本年もイベント開催ありがとうございました!

イーノ・ジュンイチさん / セロンさん / ybさん / ASKさん / 水瀬ケンイチさん / なまずんさん / kenzさん