個人を巡るお金の環境が大きく変わっている昨今、金融リテラシーの重要性がより一層高まっています。

しかし一方で、金融リテラシーの全体像がなんであるかを正確に答えられる人はなかなかいません。

そうした現状を踏まえ、個人を含めたこの国の金融のあり方を司る、金融庁が中心となり、金融リテラシー・マップというものを作成していますので、それを見てみましょう。

Contents

金融リテラシーマップ

金融リテラシー・マップとは、名前からもわかるように、金融リテラシーについてまとめた資料です。

「マップ」と名がついているように、金融リテラシーを体系的に述べるだけでなく、小学生から中学生、一般社会人から高齢者など、各年代によっても必要なリテラシーに差があることに着目し、「リテラシー領域」×「年代」で身につけておくべき金融リテラシーを具体的にマッピングしているのが特徴です。

ちなみに、この資料を公開している「知るぽると」は金融広報中央委員会というお堅い名前の組織によって運営されているWebサイトですが、政府や日本銀行などと連携しつつ、「金融経済情報の提供」と「金融経済学習の支援」を両輪とした発信を行っています。

この金融リテラシー・マップに限らずその理念に沿ったわかりやすい情報が発信されていますので、お金の勉強をしたい場合には非常に役に立つサイトです。

作成の意図

金融リテラシーマップは、先ほど触れたとおり、金融広報中央委員会が作成しています。

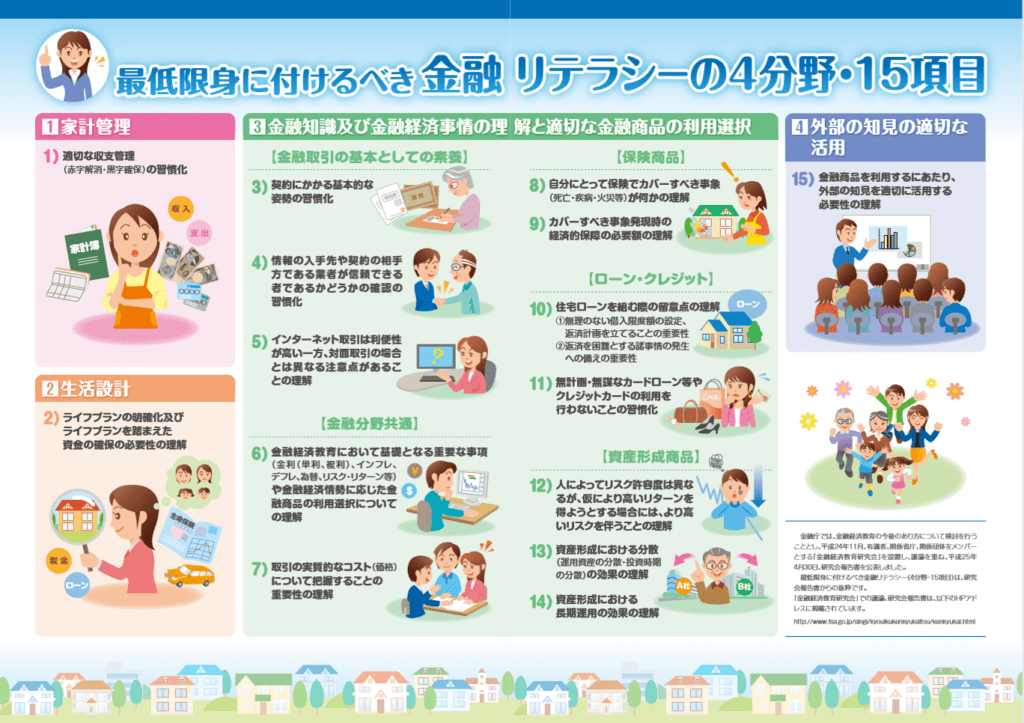

しかし、内容自体は金融広報中央委員会が独自に作成したものではなく、2013年に金融庁が作成した「最低限身につけるべき金融リテラシー(4分野・15項目)」に基づいています。

これだけでも十分価値のある教材ですが、それをより実践的に・より使いやすいものとするべく、金融リテラシー・マップが作成されました。

金融リテラシー・マップでも、冒頭でそのことが述べられています。

3. 何のためにマップを作成したのか

自治体、業界団体、金融機関、NPO団体など、様々な現場で実際に金融教育を担う方々にご利用いただくためです。マップの作成により、身に付けるべき内容が明確になり、より効果的・効率的に金融教育を推進することが可能になると考えられます。

金融リテラシー・マップ(2015年6月改訂版) より

金融リテラシーの分野

金融リテラシー・マップでは、身につける金融リテラシー分野として、元となった最低限身につけるべき金融リテラシーの4分野をそのまま採用しています。

- 家計管理

- 生活設計

- 金融知識及び金融経済事情の理解と適切な金融商品の利用選択

- 外部の知見の適切な活用

こうして並べると、3点目だけが仰々しく映りますね。

確かに、3点目で述べられている「金融商品の利用選択」というのは、私自身も非常によく聞かれる内容です。

ただ、アドバイスをする側の視点としては、単にその商品の特性を説明することに重きを置いておらず、「そもそもこの人に合っているのはどういう性質の商品なのか」ということを気にします。そして、そう思って1点目や2点目の内容についてこちらからヒアリングするのですが、非常に表面的な内容を除き、答えられないケースがほとんどです。

そうすると、むしろ1点目や2点目のほうが相談者本人には身につけて、気にしてほしい内容ですね。

4分野をそのまま採用する一方で、分野を細分化した15項目については、4分野8分類として再定義しています。これは何かを切り捨てたわけではなく、分野ごとの金融リテラシーに年代ごとのレベル感を定義した結果、8分類に再編されたというイメージですね。

主な内容

ここからは、それらの4分野8分類について、主な内容を具体的に見てみましょう。

分野・分類のレベルでは網羅的にコメントしますが、全年代にわたる具体的な内容を全引用するわけではないので、詳しい内容は改めて金融リテラシー・マップ本体をご覧ください。

家計管理

家計管理は1分類、そのまま「家計管理」で構成されています。

家計管理においては中心的な感覚となるのが、以下の2つです。

- 必要なものと必要でないものを分けること

- 収入と支出のバランスをとり、継続的にバランス改善に務めること

この金融リテラシー・マップが個人的に非常によくできているなと思うのが、この家計管理分類について、最初のステップである小学生時代から

「必要なもの(ニーズ)と欲しいもの(ウォンツ)を区別し、計画を立てて買物ができる」

と始まることです。

人のお金相談に乗る場合、ほとんどの場合ではまず足元の家計改善から行いますが、家計改善というものは基本的に、ここに書いてあるとおり「必要なもの」と「欲しいもの」を分類し、欲しいものにかけるお金をコントロールすることから始まります。

しかし、ここにきて初めて気付くのは、「必要なもの」と「欲しいもの」の分類は多くの人にとってなかなか容易なことではないということです。

人にとってそれを難しくする要因はそれぞれですが、その要因となっているのが「子どものときに買えるものは、親に許可されたものだけ」である場合があります。

もちろん、子どもが親の許可なくお金を使うことは良くないことですが、それを親の決定と同じくすることはまた別の話です。

確かに、私自身の子ども時代を考えてみると、親から言われた記憶があるのは「お小遣いを超えるものが欲しいとき、あるいはなにかイベントでお金が必要なときは言ってほしい。それがもっともな理由ならその分のお金は出す。」と言われていました。

これは一見、親の判断に従わせているように思いますが、実際に親との関わりの中では

- 必要なものは無条件に買ってもらえる

- 欲しいものは考え直すか、条件付きで買ってもらえる

というように対応されていたように思いました。

今思えば、これは「必要なもの」と「欲しいもの」を分類するトレーニングであったことと、欲しいものを得るために何か自分から差し出す感覚を持たせてもらっていたのだと感じます。

そうした自身の経験に照らしてみても、自分の「必要なもの」と「欲しいもの」を分類するトレーニングは、お小遣いという小さな収入の中であっても、子どもの頃から習慣づけることが有効だと感じます。

生活設計

こちらもそのまま「生活設計」の1分類から構成されます。

貯蓄という言葉が出る辺り、見た感じの内容的には家計管理と似ていますが、ここで言う「生活」とは、日々の衣食住といった短期的な生活だけでなく、老後生活という長期的な生活をすべて含んでいます。

そのため、家計管理に付随するように、日々の貯蓄量が計算されますが、「その貯蓄量が自分の生活に十分なものなのか?」という観点で、生活のあり方を考えるリテラシーがこの分類になります。

そうした意味で、生活設計で重要なポイントは

- 自分が求める生活像を明らかにすること

- 求める生活像を実現するため、必要な収入や貯蓄を獲得または獲得に向けて計画的に行動すること

となります。

1点目の生活像については、短期的には家計管理で大事にしてきた必要なものと欲しいものの積み上げを考えること、長期的にはそれを10年後、20年後に拡張して考えることだと言えるため、家計管理ができていれば、少し考え方を変えることで実践可能なものです。

一方で、2点目がより生活設計において重要な内容です。

この点が言及するように、明らかにした生活像の実現に必要なお金を準備することは、多くの人が注目する内容だと思います。

ただ、ここでポイントになるのが「収入の獲得」も生活設計に入るということです。

ほとんどの方は、あくまで現在の収入水準の延長で貯蓄計画を立てたりしますが、そもそもの収入水準を高くすることができれば、貯蓄はずっと楽になります。

収入の獲得のための手段では「昇進」「転職」を最たるものとしますが、長期的により高く収入を上げるために「スキルアップ」することも含まれます。

このとき、スキルアップを視野に入れるとしたとき、それまで欲しいものであったスキルアップ費用が、必要なものに変わることになります。

こういった観点だけでも、生活設計と家計管理は密接に関わりますので、独立に考えるのではなく、実現したい生活像があり、それに向かうための家計があり、…、といったように相互影響を意識していく必要があります。

金融知識及び金融経済事情の理解と適切な金融商品の利用選択

続いては、金融リテラシーという言葉が一番しっくりくるような、金融商品の利用選択のリテラシーです。ここは5分類ありますので、詳しい内容は他の記事に譲りつつ、各分野を簡単に紹介していきます。

金融取引の基本としての素養

最初から身構えてしまうような見出しですが、その通りの「身構えるスキル」に言及しているのがこの分類です。

他者とお金をやりとりする金融取引には、必ず大なり小なりの契約があります。

数百円程度のコンビニでの買い物から、数千万円にも及ぶ住宅購入に至るまで、様々な契約があります。

そうした様々な契約に関する基本的な決まりごとや、「契約内容を知る」ことを一般教養的に身に着けておこうということです。

また、この分類で特に注目させるのは詐欺や契約トラブルに関する内容です。

詐欺などは典型的ですが、契約のルールを遵守していなかったり、契約内容を曖昧にしていたりするところで気付くことができる一方、そうしたことに気を払っていないからこそ被害に遭ってしまうケースがあります。

そうした背景から、具体的な商品選択以前に、このリテラシーを持っておこうというのがこの分類になります。

金融分野共通

この分野においては、「金融商品の利用選択」に注目していますが、選択のためには比較するための知識があります。

そうした意味で、株や不動産から保険に至るまで、金融分野を問わず共通して必要なリテラシーを持とうとするのがこの分類です。具体的には、

- 基本的な金融知識

- 金利(単利・複利)についての理解

- リスクとリターンの関係についての理解

- インフレ・デフレや円安・円高についての理解

- 金融商品の基本的な理解

- 金融商品ごとの基本的な内容や性質の理解

- 金融商品と景気動向の基本的な関係理解

というような内容です。金融商品を売り込んでくるセールスマンは、基本的に自分が担当する金融商品の売り込みしかしてきません。

だからこそ、複数の金融分野を横断して公平に比較できるための知識は自分自身で持つ必要があるということですね。

ちなみに、「じゃあ複数の金融商品を比較しつつ売り込んでくる人はいいのか」と言われると、これも意外と微妙です。金融商品の販売にはほとんど1対1に対応する形で販売資格が必要になります。生命保険であれば生命保険募集人、不動産であれば宅地建物取引士などです。

その人が全ての資格を持っていればよいですが、おそらく非常に稀な存在ですので、仮にそんな人に出会ったら資格保有状況について聞いてみるといいでしょう。

保険商品

ここから具体的な金融商品ごとのリテラシーとなりますが、保険は日本人にとって最も親しみ深い金融商品の1つであると言えるでしょう。

生命保険についての調査などを行っている 生命保険文化センタ- によれば、世帯あたりでの生命保険加入率は 生命保険に関する全国実態調査 の結果において、2018年は88.7%に上るそうです。

そのように、ほとんどの人が関わる生命保険の他にも、住宅保険や自動車保険など、様々なリスクに備える商品としての保険があります。

保険が必要とされるのは備えるべきリスクがあってのことですので、そうした「リスクを知っている」ということを中心に、以下のような内容がポイントになります。

- 代表的な不測の事態を知っていること

- 不測の事態において、少なくないお金のリスクが潜んでいることを知っていること

- それぞれのお金のリスクに対応する保険の形態を知っていること

基本的には、商品選択という観点で「保険を足す」ことを考えますが、かんぽ生命の問題でも指摘されているように、過剰保障についても注意する必要があります。

そうした意味で、同じく保険という名前がつく、健康保険や年金保険(国民年金、厚生年金、共済年金)などの公的保険についての理解も必要になります。

ローン・クレジット

お金の不安を感じる人にとっては、「借金に対する忌避感」を持っている人も少なくないです。

しかし一方で、そんな人にとっても身近な借金と言えるのが、ローン・クレジットです。

身近なローン・クレジットも、そうした広義の借金であるであることを念頭に、借金には金利がかかるということと、返済不履行によって損なわれる信用について知るのがこの分類です。

資産形成商品

この分野で最後の分類となるのが、身近な金融商品を除く様々な資産形成商品についてです。

資産形成商品自体は、伝統的な株や不動産といったものから、昨今のビットコインやロボアドバイザーのように、時代によっても大きく様変わりしてしまいます。

商品の内容自体は変わっていきますが、同じ金融商品として見た場合のリスクとリターンの捉え方などを中心に、資産形成という活動全般を対象として、以下のような内容に触れています。

- 必要な資産の量と、資産形成の計画を立てられる

- 資産形成と自己責任の原則を理解する

- ノーリスクノーリターンの原則を理解する

- リスクを理解し、リスク低減の手段としての「資産分散」と「時間分散」を理解している

金融取引の基本としての素養でもありましたが、ここでも詐欺に対する耐性をつける意味で、「自己責任」や「ノーリスクノーリターン」の理解が促されています。

外部の知見の適切な活用

最後は外部知見の活用についてです。

現在の日本は、他の海外各国に比べ、金融リテラシーが不足していると言われています。

このことは、金融リテラシー・マップを作成した金融広報中央委員会が別途行っている 金融リテラシー調査 の結果から、海外各国の類似調査比較で明らかになっています。

特に、日本において特徴的なのは「金融知識に自信がある」と答える人が12%である一方、米国では同様の設問に対する回答が76%であるということです。

そうした背景から、不足している金融リテラシーを補う方法として、外部の知見を活用するリテラシーが重要視されています。

- 困ったときに人に頼れること

- お金のトラブルで頼れる信頼できる専門機関を知っていること

日本の金融文化として「お金の話は人にするものではない」という意識があります。友人はもちろんのこと、場合によっては親や兄弟に対してであっても話したことがないという人は多いのではないでしょうか。

お金のことでまず人に頼るといえば、そういった信頼できる身近な人が第一にくるべきだと思いますが、知識レベルが十分ではない場合には、FPなど、専門のスキルを持った人に頼れるようにもしておくのがよいでしょう。

この中でも詐欺回避のことを匂わせていますが、昨今の特殊詐欺(振り込め詐欺)被害の背景に、「人に相談しない」「人に困っていることを伝えない」ことがあると言われています。

そうした問題意識もあり、小さい頃から「困ったときに人に頼る」という姿勢を大事にする必要があり、このリテラシーにおいても、小学生で「困ったときにはすぐに身近な人に相談する態度を身に付ける」ということを掲げています。

まとめ

金融リテラシー・マップ策定の意図でも触れたように、このマップを利用する人は「実際に金融教育を担う方々」とされています。

そういうことを思うと、個人レベルでこの内容を理解する必要はないのかもしれませんが、このマップ本文の冒頭でも

2. 何のために金融リテラシーを身に付ける必要があるのか?

国民一人ひとりが、より自立的で安心かつ豊かな生活を実現するためです。

─ 現代社会では、金融との関わりを持つことは避けられません。「生活スキル」として金融リテラシーを身に付ける必要があります。

金融リテラシー・マップ(2015年6月改訂版) より

─ 国民一人ひとりの金融リテラシーが向上すれば、結果として、健全で質の高い金融商品の提供の促進や、家計金融資産の有効活用にもつながり、公正で持続可能な社会の実現に役立ち得ると考えられます(消費者教育推進法においても、「公正かつ持続可能な社会の形成」が目指されています)。

と触れられているように、金融リテラシーを身に付けることは、一人ひとりの生活を豊かにできる可能性を高めることです。

金融リテラシーの中には、簡単ではない内容も多分に含んでいますので、リテラシーにもある通り、外部の知見をうまく活用することを含め、自分なりの金融リテラシーを高めてみてください。

このブログも、そんな金融リテラシーの向上の助けになれれば幸いだと思っています。