30年先のことを考える前に、まずは日々の暮らしがしっかりしていないと、長期的な見直しにも取り組めません。

長期的な見直しに取り組むためにも、まずは月々のお財布を中心とした短期の財布について考えてみましょう。

Contents

短期の財布の見直し

お金の見直しにおける第一歩として、「短期の財布」を見直すということを提案しました。今回は、具体的にどのように見直すべきかをまとめてみたいと思います。

短期の他に、中期と長期の財布もありますが、大まかには以下をご覧ください。

短期の財布を見直すにあたり、現時点における以下の点を確認してみてください。もし以下について全て明確に答えられるなら、短期の財布の見直しはクリアです。

それぞれについて、5000円単位で答えられればまずは十分でしょう。

- 月々の手取り収入

- 変動がある場合、平均的に期待してよい手取り収入

- 月々の固定支出の金額

- 家賃、携帯料金、各種保険料、定額サービスなど

- 月々の変動支出の項目とおおよその金額

- 食費、被服費、娯楽費など

- 月々の貯蓄可能額

- 上記3点がわかれば自ずと計算できます

まずこれらを把握することで、見直しの前提条件を正しく認識します。

見直しの考え方

短期の財布を見直すにあたり、考えてほしいことは主に以下の2点です。

管理可能支出と管理不能支出

支出というものは、大別して「管理可能支出」と「管理不能支出」に分かれます。それぞれ以下のようなものです。

- 管理可能支出

- 支出の額をある程度自分の意志でコントロールできるもの

- 例) 主に娯楽費、貯蓄額

- 管理不能支出

- 支出の額を自分の意志ではコントロールし切れないもの

- 特に、自分自身の健康や生命に直結するもの

- 例) 食費、光熱費、医療費など

これらの分類において考えてほしいことは、「管理可能支出を削りすぎない」ことです。もちろん、高級ディナーなどは節約/削減の対象になり得ますが、日常的な範囲内で食費というものはそこまで削る余地はありません。

光熱費や医療費もそうですが、これらを必要以上に削ろうとすることは自分自身の健康や生命に悪影響を及ぼすため、削る難易度が本質的には最も高いです。

そうした意味で、最低限支出すべき金額というものを認識し、月々の支出計画においてはある程度固定費のように見立てる必要があります。

削減の難易度と効果

短期の財布の見直しは、もっぱら支出の削減/最適化によって行います。

自分にとって必要であるかどうか、自分にとって適正であるかどうかがメインとなる考え方です。

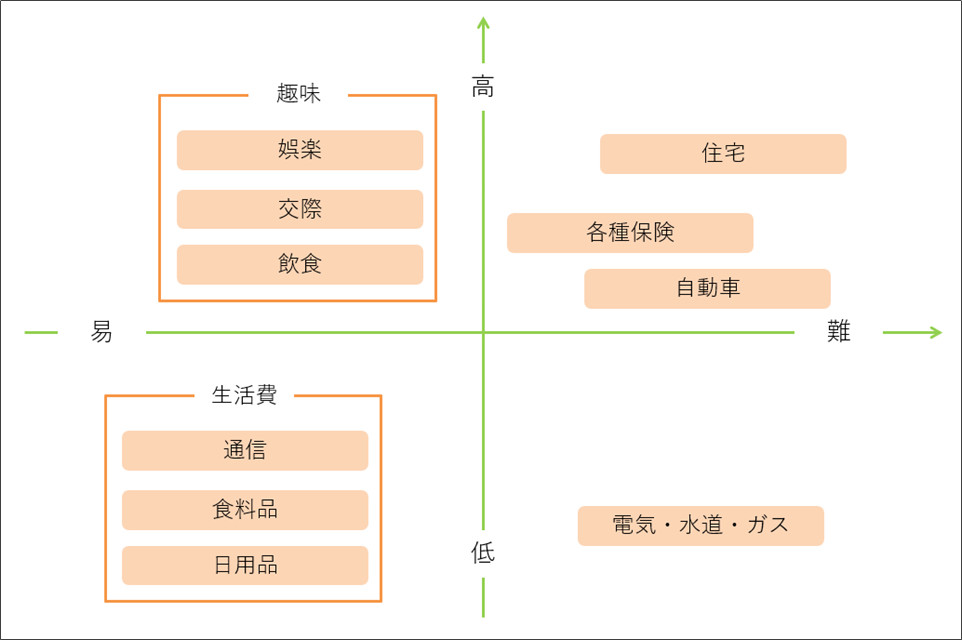

しかし、削減や最適化においては削減の難易度と効果が重要です。以下の図を見てください。

支出の削減難易度と効果については、上記のような関係があります。

削減を検討する上では以下の順で検討するとよいでしょう。

- 効果: 高 × 難易度: 難

- 住宅 / 各種保険 / 自動車

- 効果: 高 × 難易度: 易

- 趣味(娯楽 / 交際 / 飲食)

- 効果: 低 × 難易度: 易

- 生活費(通信 / 食料品 / 日用品)

- 効果: 低 × 難易度: 難

- 電気・水道・ガス

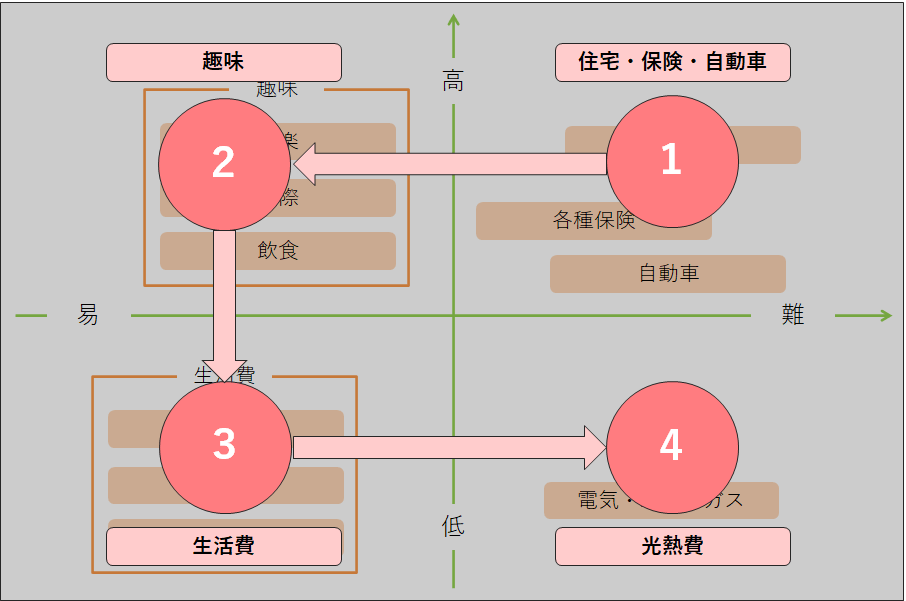

つまりこういう流れになります。

当然ながら、まず見直すべきは削減効果の高いものです。そして、ポイントは難しいものから見直すということです。

このカテゴリの代表的なものとして、「住宅」「各種保険」「自動車」を挙げていますが、これらは一度選択してしまえば日常生活において、その内容をあまり意識することがありません。それだけに、ほとんど無意識かつ固定的に支出され続けることが多く、支出に与える影響が非常に大きいという特徴があります。

一方で、見直し順位が最も低いものが光熱費のような効果が低く、難易度の高いものです。これらは管理可能/不可能支出でも述べたように、あまり対象とすべきではありません。これらの削減により健康が害されると、かえって医療費がかさむ結果になるなど、本末転倒になる可能性が高いからです。

具体的な見直し方法

それでは、見直しの考え方に沿いつつ、優先度が高いものから具体的にどのように見直すべきか考えてみましょう。

住宅費

一般に、住宅費は単一の支出科目として、最も支出に占める割合が大きくなります。一般的な目安においては「年収の25%」とか「手取りの20%」などと表現されます。基本的に家賃というものは立地と設備に依存しますので、もし今現在の住宅費がこの水準を上回るようであれば、自分にとっては見直しの余地があると考えるべきでしょう。

また、賃貸の場合は引っ越しが容易なため見直しがある程度簡単ですが、持ち家の場合はなかなかそうもいきません。それだけに、家を購入する場合は、この水準に収めることができるかという面で検討しましょう。

また、既に家を購入している段階で、手放すことなく見直しをする場合は住宅ローンの「繰り上げ返済」「借り換え」が主な手段となります。繰り上げ返済は、それこそ短期の財布を圧迫しない程度に、借り換えは手数料以上の効果が見込まれることを条件に考えましょう。

各種保険

個人が主として加入する保険としては以下のようなものがあります。

- 生命保険

- 死亡保険

- 年金保険

- 住宅保険

- 火災保険

- 地震保険

- 自動車保険

それぞれ、真面目に見直そうとする場合は色々なことを考える必要があるため、別途個別記事として解説しますが、短期的な目線では、まずネット保険への変更を検討すべきでしょう。

保険に不慣れな場合、なにかと知らないことが多いため、どうしても営業担当者のいる大手保険会社のほうが安心できるでしょう。

しかしながら、ネット保険にはない営業担当者(人件費)をつけているということは、原則的には保険料にその費用が織り込まれていることになります。

保険の初回契約時には色々相談できて安心だったかもしれませんが、一度契約してしまえば相談することも稀になるでしょうから、不要なコストを負担している状態となります。そのため、現時点で必要な保険を契約できているなら、同等の保障をもつネット保険に切り替えるのがよいでしょう。

ちなみに、貯蓄性保険を契約している場合、ほとんどの場合早期解約によって元本割れが生じますので注意が必要です。

自動車

自動車については、維持費というよりは初期費用です。

自動車本体を購入するに当たり、最新シリーズがほしくなったり、燃費のいい車がほしくなったりするでしょう。

が、そうした要望によって、場合によっては初回で100万円以上多く支出する場合もありますので、自動車を購入する際には中古車やグレードの低い車種を選ぶことも視野に入れるとよいでしょう。

- 最新 or 型落ち

- 同じシリーズであっても1世代違うだけで100万円以上違う場合も多い

- 最新型の発表直後/発売直前においては、型落ちがお買い得

- ハイグレード or ローグレード

- 燃費を最たる例として、どこまで機能にお金を払うか

- 例えば30km/Lの車と20km/Lの車を燃料費で比較する場合、135円/Lとすると10万キロあたり22万円の差

- 50万キロ乗ってはじめて100万円以上の価値がある

趣味

最後に、趣味です。

趣味というものは、削減しやすく、効果もそれなりに大きな支出項目です。そのため、ここを真っ先に削ることが合理的に思えます。

しかし、趣味というものは日々の生活においてはストレス発散など重要な役割を占めており、長く安定的に最適な家計を保つためにも、過度な削減は「ご褒美」としての突発的な散財を誘発するなど、かえって逆効果になることが多いです。

そのため、この趣味項目については「今あるものを削る」発想よりは「今使っていい分だけ使う」発想のほうが続けやすいです。

この趣味費用にいくら割いてよいかについては、財布の最適化の中では最終的には最後に判明します。

が、まずは最初ですので「この程度は楽しみたい」という水準でまずは試算し、その水準で長期や中期の財布が保てるのかを考えていくようにしましょう。

見直しのゴール

最初に述べたように、自分にとっての

- 月々の手取り収入

- 月々の固定支出の金額

- 月々の変動支出の項目とおおよその金額

- 月々の貯蓄可能額

を明らかにできれば、短期の財布の見直しは十分です。

もちろん、長期や中期の財布を見直した結果、さらに見直す必要があるのか、あるいはもう少し緩くやってもよいのか、再度見直すケースはありますが、第一歩としてはよいでしょう。

次なる見直し

続いて見直すのは長期の財布です。

この見直しにおいては、人生の3大資金と呼ばれる「住宅資金」「教育資金」「老後資金」を準備できるかどうかに着目します。

その上では、今回短期の財布で明らかになった、月々の貯蓄可能額が検討のベースになります。今の水準において貯蓄できる額で長期の財布は大丈夫なのか、大丈夫ではないとしたらどれくらいあれば必要なのかを明らかにするフェーズです。

それでは、続いて長期の財布見直しに進みましょう。