人生の三大資金と呼ばれる、住宅資金 / 教育資金 / 老後資金からなる長期の財布について、それぞれに目標額を定め、月々の行動に移すことを考えてみましょう。

見直しのゴール

前回は短期の財布を見直しました。引き続き今回は「長期の財布」を見直してみたいと思います。

長期の財布においては、人生の三大資金と呼ばれる、以下について答えられるようになればクリアです。それぞれ月々なら5000円単位、総額なら100万円単位で答えられれば問題ないでしょう。

- 賃貸またはローンで住宅を確保する場合、許容できる月々の支払額

- 加えて、その支払額において生涯で支払う金額の総額

- 子育ての予定がある場合、(人数)×1200万円を目安とした総額

- またその総額を準備するための、貯蓄計画

- 家賃などと同様月いくらで把握することが望ましい

- 老後の生活イメージから逆算した場合の月々の生活費

- 及び、その生活費を捻出するための貯蓄計画

- 2000万円問題のように、年金との差額に着目する

資金総額と月々換算額

長期の財布を見直すにあたっては、「資金総額」と「月々換算額」の算出をおすすめします。

もちろん総額さえわかっていれば問題ないのですが、「30年で2000万円」などと言われたときに、あまり普段の生活からはピンとこず、具体的な行動に着手しづらいことが考えられます。

「目標には総額180万円足りないから、30年で180万円捻出しよう」

「目標には月々5000円足りないから、月5000円の家計見直しをしよう」

実際に上記の言及はどちらも同じ総額を指していますが、後者のほうが具体的な行動イメージが湧きやすいのではないでしょうか?

また、上記は総額180万円を30年にわたる月々の単純な貯蓄でまかなっていますが、実際には運用を組み合わせることで月々の捻出額を減らすことができます。

(実際に30年180万円を年2%で運用する場合、月々の積立額は3750円で済みます)

長期の財布の厄介なところはイメージが湧かないことで、具体的なアクションに取りかかりづらいことです。そのため、住宅 / 教育 / 老後資金のいずれも、資金総額に加え、月々換算でどれくらい準備すればよいのかを具体的にすることをおすすめします。

三大資金の資産

それでは具体的に長期の財布を構成する、三大資金についてそれぞれ試算してみましょう。

住宅資金

住宅資金を考えるにあたり、前もって考えてほしいことは以下です。

- 端的に言えば、「死ぬまで住み続けていい家がイメージできるか」ということ

- 死ぬまで住み続けるなら一般に持ち家のほうが支払総額として有利になります

- 一方で、転勤や子どもの成長に伴う居住人数の変化などを考えた場合、居住地そのものを含めた家の見直しを行うなら賃貸のほうが柔軟に対応できます

このことを考えるにあたり、持ち家と賃貸それぞれの長所を考えてみましょう。

- 立地や広さを揃えた場合、支払総額では持ち家が有利

- 所有物となるため、カスタマイズの自由度が高い

- 所有物とならないため、引っ越しなどの住居変更が容易

- 災害時は家財のみの被害で済むため、持ち家に比較して災害リスクは低い

端的に書きましたが、実際には短所を含めて考えることがたくさんありますので、ここから先は以下の記事に別途まとめています。

さて、持ち家か賃貸かが決まったとき、住宅資金はどのように考えられるでしょうか。比較のため、同条件の物件を対象に、60年間住んだ場合の総額と月々負担を考えてみましょう。

- 住居タイプ

- 3LDKマンション

- 70㎡程度

- 立地

- 埼玉県さいたま市

- 駅徒歩10分以内

- 築年数

- 新築

- ローン条件

- 35年金利固定1.0%

- 居住期間

- 60年

| ブリリア北浦和 | グランカーサ北浦和 | |

|---|---|---|

| 最寄 | 北浦和駅徒歩4分 | 北浦和駅徒歩6分 |

| 間取り | 3LDK | 3LDK |

| 広さ | 70.19㎡ | 70.25㎡ |

| 価格 | 5,568万円 | – |

| 家賃 | – | 19.3万円 |

| 管理費等 | 20,000円 (管理費・修繕積立金) | 10,000円 (管理費) |

| その他コスト | 固定資産税(年20万円) 住宅保険(年3万円) | – |

| 換算家賃 | 196,342円(ローン完済まで) 36,666円(ローン完済後) | 203,000円 |

上記のようになりました。持ち家のケースでは、物件価格に対するローン返済額は15.7万円ほどになり、19.3万円の賃貸家賃よりずいぶん安く感じますが、実際には修繕積立金や固定資産税、住宅保険などの追加費用があるため、最終的な実質負担額としてはそこまで大きい差ではなくなるようです。

開始時においてはこのようにあまり変わらない見え方をしますが、持ち家と賃貸で大きく変わるのがローン返済と家賃の下落です。

この例においても、35年の完済後には15.7万円のローン返済がなくなるわけなので、実質家賃が4万円ほどになります。

一方、35年も経つ頃には賃貸側も家賃が下がっているわけですから、おそらくは年1%の下落とみて13万円くらい(参考)でしょう。

こう考えたとき、各パターンでの住宅資金は以下のようになります。

| 持ち家 | 賃貸 | |

|---|---|---|

| 35年まで | 20万円 | 20万円 × (100-築年数*1)% |

| 35年から | 4万円 | 20万円 × (100-築年数*1)% |

| 60年総額 | 9,600万円 | 10,152万円 |

| 35年平均 | 22.85万円 | 24.17万円 |

このように、それぞれ1億円近い総額が60年間では必要なことがわかりました。

これらの金額を働いている間に確保しなければならないため、35年で貯め切るとすれば初期の換算家賃に加えてさらに3,4万円ほどみておかなければならないことになります。

このように、感覚的には今見える物件価格や家賃をベースに考えてしまいがちですが、長期的にコスト試算をしてみると、意外と膨れ上がってしまうことがわかるかと思います。

教育資金

教育資金については、以下をポイントに考えてみてください。

- 教育資金は公立 or 私立、自宅 or 下宿などの進学ルートに大きく左右される

- 特に意識的に教育資金を支出し続ける必要があるのが大学の教育資金で、おおよそ大学4年間で500-1000万円が目安

- 「どう育てたいか」という親の希望ではなく「どのルートを許容できるか」という子どもの選択肢を確保する考え方が望ましい

これらがわかれば、あとは人数と進学ルートから試算します。

試算にあたっては文部科学省「子供の学習費調査」や日本学生支援機構「学生生活調査」が役に立ちます。ちょっと見るのは大変なので、資料を元に進学ルートごとの費用を計算してみました。

| 公立 | 私立 | |||

| 自宅 | 下宿 | 自宅 | 下宿 | |

| 幼稚園 | 70.2万円 | 144.7万円 | ||

| 小学校 | 193.4万円 | 916.9万円 | ||

| 中学校 | 143.6万円 | 398.1万円 | ||

| 高校 | 135.3万円 | 312.1万円 | ||

| 大学 | 438.2万円 | 683.6万円 | 703.7万円 | 997.0万円 |

| 大学院(修士) | 257.3万円 | 375.5万円 | 345.2万円 | 480.2万円 |

| 合計 | 1238.0万円 | 1601.6万円 | 2820.7万円 | 3249.0万円 |

例えば私自身のルートである公立かつ下宿ルートだとすると、大学までで約1200万円、修士までで約1600万円かかることがわかります。特に、大学時代の教育資金が大半を占め、約3割の期間で約6割を使うのが特徴です。

仮に、一番お金のかかる私立かつ下宿ルートだとすると、修士までで約3200万円かかることになります。こうした1人あたり総額を念頭に、何人の子供がほしいからいくら用意しないと、という考えになります。

ここで教育資金について注意しなければならないのは、教育資金の大半を占める大学資金について、およそ20年で貯めなければならないということです。20年で貯めようとした場合、目標額と運用利率を考えると、以下のような月々積立が必要になります。

| 1200万円 | 1600万円 | 2000万円 | |

| 0% | 5.00万円/月 | 6.67万円 /月 | 8.33万円 /月 |

| 1% | 4.54万円 /月 | 6.06万円 /月 | 7.57万円 /月 |

| 2% | 4.12万円 /月 | 5.49万円 /月 | 6.86万円 /月 |

| 3% | 3.72万円 /月 | 4.96万円 /月 | 6.20万円 /月 |

| 5% | 3.02万円 /月 | 4.03万円 /月 | 5.04万円 /月 |

これはあくまで「教育資金のための貯蓄額」なので、これとは別に老後資金や住宅資金の貯蓄が必要なことを忘れないでください。

老後資金

人生の三大資金、最後は老後資金です。まずは以下を確認しましょう。

- 年金受給開始の65歳まで働くかどうかがポイント

現在の年収などを元に、試算サイトから簡易計算ができます

- 食費や光熱費はもちろん、家賃などの住宅費を含んだ支出総額

- 首都圏において一般的に不自由のない生活には28万円/月、ゆとりのある暮らしには35万円/月が必要だと言われています

- 地方の場合は家賃を中心に平均して4万円ほど安くなります

これらがわかったら、あとは「老後生活費と年金額の差額」をベースに老後資金を考えます。

このとき、計算してみると退職年齢が非常に重要であることに気づきます。

60歳に退職することを考えたとき、年金の受給がはじまる65歳までは日々の生活を貯蓄の取り崩しで行わなければならないことです。仮に老後生活費が月28万円だったとすると、5年間で実に1,680万円が必要な計算です。老後のイメージを60歳起点で持っている方にはショックかも知れませんが、65歳までの5年間をどうするかで老後資金が大きく変わります。

老後資金について、詳しくはこちらをどうぞ。

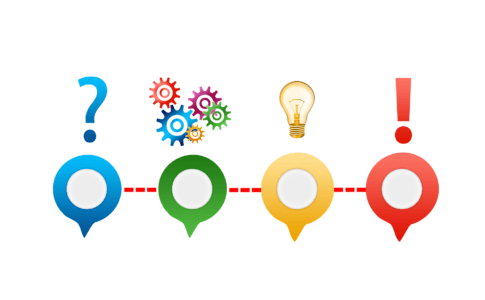

三大資金と必要時期

三大資金について、それぞれ総額と月々換算額をみてきましたが、それぞれの必要時期についても少し考えておいてください。以下は、三大資金が必要になる時期について簡単に図にしたものです。

これを見るとわかるように、大学の教育資金が必要になり、老後もすぐそこに迫った50代が長期の財布を考える上で最も厳しい時期であるといえます。

一方、その最も厳しい50代を迎えるまでは月々の負担としては実はそこまで大きくないことがわかります。そのため、30代のうちは「10年程度はある程度リスクをとっても構わないが、20年後に向けて効率的に資産形成したい」というような考え方ができます。

お金の世界において、安全にお金を増やす方法は「元本を増やす」「リスクを減らす」「時間をかける」ことです。中でも、長期の財布においては時間をかけることがノーリスクであるため、時間をうまく使うためにも、できる限り早い時期から備えておくのが望ましいということになります。

見直しのゴール

短期の財布に続く、長期の見直しについては以下となればゴールです。

- 人生の三大資金について、必要総額と月々積立額がわかる

- 住宅資金

- 教育資金

- 老後資金

- 三大資金のために必要な月々積立額が現在の家計から捻出できる

- 短期の財布見直しで計算した月々貯蓄額に収まっていればOK

ここで、2点目の月々積立額が捻出できない場合、

- 短期の財布を再度見直す

- 月々貯蓄額を増やせないか考える

- 三大資金を再度見直す

- 月々積立額を減らせないか考える

の2パターンで再度検討する必要があります。

こうしたことを何度か繰り返し、現在の家計をベースに、三大資金が用意できる見立てになれば、長期の財布の見直しも完了です。

次なる見直し

最後に見直しを行うのは中期の財布です。

短期の財布が担う日々の暮らしや、長期の財布が担うライフイベントへの備えを踏まえると、中期の財布が担うのは日々の生活水準の向上になります。

短期の見直しと長期の見直しを行うことでは、日々の暮らしがよりよくなることはありませんが、ここまでくればあとは大きなお金の不安からは開放され、生活水準の向上を考えていくことができます。

それでは次は中期の財布見直しにいきましょう。