実質的な効果として似通っている部分が多いため、何かと比較されることの多いiDeCoとつみたてNISAですが、似ているからこそ「どちらがよいのか?」と思うのは当然のことです。

今回はそれぞれの制度主旨を踏まえつつ、自分にとっての良し悪しの考え方をまとめたいと思います。

Contents

iDeCoとつみたてNISA

まずは簡単にiDeCoとつみたてNISAの特徴を並べてみましょう。

いずれも税制優遇の性質をもった国の制度ですが、優遇される観点に微妙な違いがありますので、代表的なものを並べてみましょう。

| iDeCo | つみたてNISA | |

|---|---|---|

| 目的 | 老後資産形成の支援 | 長期・積立投資の支援 |

| 商品数 | 35本以下 (1機関あたり) | 183本 (2020年9月, 制度全体として) |

| 掛金上限 | 2.0~6.8万/月 (就業形態による) | 3.3万/月 (正確には40万円/年) |

| 掛金の所得控除 | あり | なし |

| 運用益の非課税 | あり | あり |

| スイッチング | あり | なし |

| 受け取り時の課税 | あり | なし |

| 解約制限 | あり (60歳まで解約/受け取り不可) | なし |

| 優遇期間 | 受け取りまで (60歳以降) | 20年間 |

細かい条件設定すればまた違いますが、端的にその部分だけをみたときに優れるものを緑、比較して劣るものを赤にしてみました。

見ていただいて分かるように、一見して一方的にどちらが優れるというものではないということがわかります。

また、この優劣分類はあくまで「掛金が所得控除されるほうがよいか」という問いに対して「所得控除されるほうがよい」と一問一答しただけの話なので、本当にそれがよいのかは個々人の状況や考え方によります。

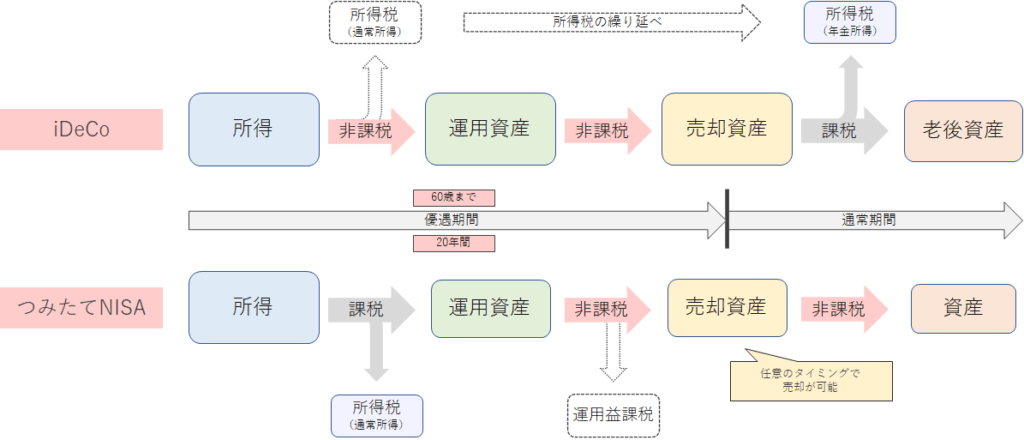

このあたりの比較を図にするとこんな感じになります。

似てるような…似てないような、というところがこの制度の難しさです。

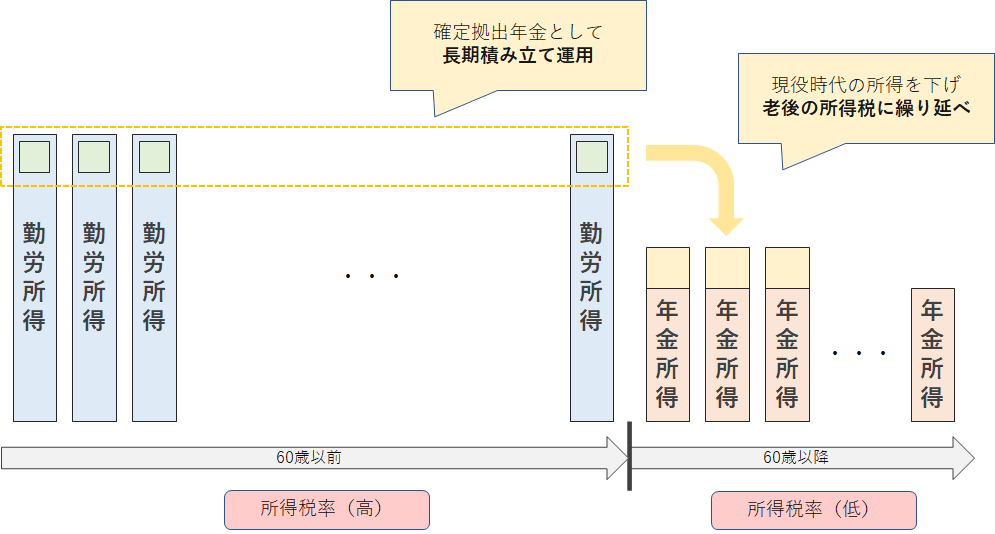

また、「iDeCoは掛金が全額所得控除になるから節税力最強!」といった話がありますが、正確には一方的に所得が消えているわけではなく、現役世代の所得を年金所得として繰り延べているいうような性質があります。もちろん、年金所得として公的年金等控除が使えるので対比としてお得なのは間違いないんですけどね。

なかなか難しい発想ですが、このように「現役時代と老後時代の所得バランスを最適化して節税する」ために使える制度と思うこともできます。

結論

記事全体が長くなってしまったので、先に結論をまとめておきます。

- 考え方

- iDeCoとつみたてNISAは併用可能なので、「どちらを使うか」という優劣ではなく「どちらから使うか」という順序の問題である

- 取り組みのパターン

- 今の時点でどちらもやるべきではない

- 投資余力がない or 把握できていない人

- iDeCoからはじめるとよい

- 老後資金の不足がわかっている人

- つみたてNISAからはじめるとよい

- 投資というものにそもそも不慣れな人

- 老後資金以外を作りたい人

- 今の時点でどちらもやるべきではない

ポイントとなるのは「投資余力の確保」と「老後資金/その他資金の優先順位」によります。

つみたてNISAが月3.3万円、iDeCoが多くの方で2.3万円であることを考えれば、月5万円程度の投資余力がある方はどちらも使いつつ、それ未満の余力の方は「まずどちらから始めるかな…」、という考えで比較することになるでしょう。

それぞれの使いどころ

制度の端的な比較はわかりましたが、やはり優劣入り乱れているため、使いどころを見定める必要がありそうです。

こうした制度は、使いどころに対して最大のメリットが得られるようになっていますので、各制度創設の狙いを調べてみましょう。

iDeCoの使いどころ

まずはiDeCoの話からです。厚生労働省からiDeCoの概要を引用してみます。

1. iDeCo(個人型確定拠出年金)とは

iDeCoの概要(厚生労働省)

iDeCoとは、公的年金にプラスして給付を受けられる私的年金制度の1つです。

公的年金と異なり、加入は任意となります。加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、掛金とその運用益との合計額をもとに給付を受け取ることができます。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための一助となります。

というわけで、

- 任意加入の私的年金の1つ

- より豊かな老後生活を送るための一助

となる制度というわけです。

名前に「年金」とついているように、iDeCoでは明確に「老後資金形成の手段である」ことを謳っています。

一般に、老後と言えば60歳以降のことを指しますので、その前提を受け入れる限りは60歳まで解約も受け取りもできない資金拘束も当然の性質だということです。

そうしたこともありつつ、「iDeCoの使いどころは老後資産形成の効率化」であると言えます。

つみたてNISA

続いてはつみたてNISAの話です。こちらは主管官庁が金融庁となります。

つみたてNISAとは

つみたてNISAの概要(金融庁)

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です(2018年1月からスタート)。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています(対象商品についてはこちら)。

というわけです。特に大事なところは

- 少額からの長期・積立・分散投資を支援

- 投資初心者をはじめ幅広い年代にとって利用しやすい仕組み

ですね。

iDeCoが「老後資産形成を支援する」という目的を支援する制度であったことに対し、こちらは「少額からの長期・積立・分散投資を支援する」という手段を支援する制度となっています。

ですので、例えばつみたてNISAによってやりたいことは、人生の三大資金を例に取れば

- 住宅資金形成

- 教育資金形成

- 老後資金形成(★iDeCoはここだけ)

のいずれでも構わないのですが、iDeCoは老後資産形成にしか使えないというのが大きな違いです。

なお、教育資金のような「時期が決まっていて、失敗が許されない資金」を投資で作ろうとするのはそれなりにリスクのある行為ですので、貯金や学資保険などと組み合わせるなど慎重な検討が必要です。

そうしたことを踏まえて、「つみたてNISAの使いどころは長期積立投資の効率化」であると言えます。iDeCoより、一段上の汎用性を持っていますね。

自分にはどちらが必要か?

さて、そうした使いどころを踏まえた上で、「自分にはどちらが必要か?」ということを考えてみましょう。

二者択一ではない

まず、一番大事な観点ですが、iDeCoとつみたてNISAの二制度を使う上では、「二者択一ではない」ということをはっきり認識しておいてください。

つみたてNISAとNISAであればこれは明確な二者択一ですので、十分に検討して選ぶ必要がありますが、iDeCoとつみたてNISAは共存が可能な制度です。

ですので、どちらにもメリットがあると思うのであれば、取り組む順序の差はあれど、最終的にはどちらも利用すればよい制度だと思います。

そうしたことから、「自分にはどちらが必要か?」という考えではなく、「自分はどちらから使うべきか?」という考えが実は一番大事です。

そもそも投資余力はあるか?

まず、iDeCoにせよ、つみたてNISAにせよ、どちらも投資をする話ですので、まずその投資余力があるかどうかということが最も大事です。

iDeCoでは資金拘束があるため引き出せないという大きな制約がありますし、つみたてNISAにしたって短期的には含み損になる可能性は十分にありますから、「あのお金がどうしても必要なんだ!」となり得る状況であれば、iDeCoであれ、つみたてNISAであれ、手を出すべきではありません。

ですので、投資余力を「当面必要とならないお金」と定め、自分の投資余力を計算してみましょう。

一般には「生活費の12~24ヶ月分を非常資金として、それ以上に積み上がる部分を投資余力とする」ような考えが多いです。

ここで、積立投資における投資余力の話は最終的に(収入)-(支出)=(投資余力)のようになるので、自分の収入と支出を正しく把握していくことが重要です。

収入や支出の把握にはマネーフォワードをはじめとした家計簿アプリが非常に便利ですので、もし利用していない人がいたらぜひ利用を検討してみてください。

ちなみに、この時点で「自分に投資余力がない」と分かった場合、iDeCoやつみたてNISAを利用して投資に手を出すべきではないことがわかりますが、そもそも論として投資余力のない生活は非常に危険なものです。

以下の記事で詳しくまとめていますが、その場合には固定費の見直しやムダの削減を通じ、投資余力のある生活に向けて家計改善をしていくべきです。

老後資金は足りるのか?

家計簿アプリによる見える化や家計改善を通じ、正しく投資余力を把握できたとします。

するとここで初めてその投資余力をまずiDeCoかつみたてNISAのどちらに使うかという選択を迫られます。

この時点では、投資余力を計算する過程で、「生活費の12~24ヶ月分に相当する非常資金」を用意していると思いますので、1年や2年程度で慌てて解約しなければならない状況は回避できていると思います。

そうすると、5年後や10年後などそれなりに長期的に必要になる資金に向けて資産形成することを考えますが、そのうちで最も大きな資金になるのが老後資金です。

2019年に話題になった年金2000万円問題や、2020年に入って話題になった3000万円の話は記憶に新しいと思います。

- 年金2000万円問題を読み解いてみよう

- 年金受取額との差額として2000万円必要だという話

- ニッセイ インターネットアンケート~セカンドライフについて~(日本生命)

- 貯めておきたい老後資金の平均が3033万円という結果

基本的には、老後というものは全ての人に訪れるものですので、誰しもが老後に向けて備えるべきものです。(FIRE等の計画を立てている方を除く)

そして、その老後資金を作る手段として、最も強い税制優遇を受けているのがiDeCoをはじめとした確定拠出年金制度全般ですので、「老後資金を作ろう」と思う場合にはまずはじめにこれを利用するほかはないなと思います。

具体的にどれくらいの老後資金を準備しなければならないかはこちらを参考にしてください。

その他の資金を作りたい

iDeCoは老後資金形成に最も効果的という話をしてきましたが、老後資金以外の資金形成を行う場合にiDeCoは効率的かどうか以前に全くの無力ですので、こちらであればつみたてNISA一択となります。

また、その観点であればつみたてNISAと比較すべきはNISAかもしれませんね。

つみたてNISAが何にでも使えるとはいえ、非課税期間として20年を見据えるものですので、数年で大きな利益を上げることをそもそも想定していません。

一方で、NISAは非課税期間が短い代わりに投資対象の制限がないので、個別株などで大きな利益を上げられる可能性があります。

(もちろん、短期間であるために相応のリスクを背負うことになります)

ですので、投資期間10年とか15年をかけても構わないその他資金であれば、つみたてNISAは十分用途に適うものでしょう。

実際につみたてNISAをはじめて、商品を選ぶ際にはこのあたりの考えが参考になると思います。

結局どちらからやるべき?

ここまでのことをまとめると、結局自分にとってこれらの制度をどう考えるといいのかが見えてきます。

- 今の時点でやるべきではない

- 投資余力がない or 把握できていない人

- iDeCoからはじめるとよい

- 老後資金の不足がわかっている人

- つみたてNISAからはじめるとよい

- 投資というものにそもそも不慣れな人

- 老後資金以外を作りたい人

私は基本的に「老後資金は誰しも必要である」「老後資金形成にはiDeCoが最適」と考えているため、「第一に」という観点であればiDeCoによる老後資金形成を推します。

加えて、この二者の選択を迫られるような投資余力が十分でない時期においては、所得控除によって節税になることも大きなメリットになるはずです。例えば月2.3万をiDeCoに入れていくと、所得控除で年間2-3万程度の節税となるはずです。その分を月2000円とかにしてつみたてNISAに入れてもいいですね。

ただし、iDeCoは全体の制度設計が難しいため、とにかく始める場合はさておき、初心者がすぐにメリットを理解してiDeCoに取り組むのは非常に難しいと言わざるを得ません。また、iDeCoは口座を開設する金融機関ごとに商品が限定されるため、真っ先に行うことになる口座選びは実は非常に重要なポイントだったりします。

ですので、そうした方については、つみたてNISAで「まずは月1000円の積立で積立投資の感覚を掴む」という入り方をするのも十分よいことだと思いますので、投資に不慣れな人は例外的につみたてNISAからはじめるのもいいでしょう。

そうして価格の上がり下がりであったり、自分の投資余力の正確な把握でもって理解と実感がつくのを待つことは、老後資金形成を行っていく長い時間の中では自分にとって必要な準備期間として、焦らず大事にしていきたいところです。

まとめ

性質としては似ている制度ですので、つい比較したくなるのは当然なのですが、ここまで見てきたようにiDeCoとつみたてNISAはそもそも目的の異なる制度です。

仮に、つみたてNISAの目的が「老後資金形成のため」であればもっと比較は簡単なのだと思いますが、微妙にズレているので、人によってどちらを重要視するかで違いが出やすいものとなっていますね。

しかし、究極的にはどちらも使えばよい制度だと思っていますし、単純に投資成果の最大化を除いても、つみたてNISAで「投資初心者をはじめ幅広い年代にとって利用しやすい仕組み」が整備されていることは素晴らしいことだと思います。

大前提としてどちらも任意加入の制度ではありますが、長い時間をかけて投資成果を得るためにはとても魅力的な制度となっているので、自分の考えに合うこと、合わないことの双方を大事にしながら、便利なツールとして使っていければよいと思います。

参考記事

ちょっと難解な記述になっていますが、確定拠出年金全体のメリットはこのようになっています。

掛金を所得控除することよって、「現役世代の所得を下げ、老後の所得を上げる」という人生全体での収入バランスを整える効果があります。

iDeCoのデメリットとして、「60歳まで引き出せず、資金拘束される」という点がよく指摘されます。これ自体は全くの事実ですが「資金拘束がつらい」という感覚があるのであれば、少し注意が必要です。

資金拘束がつらいと思うのは、要するに「必要な時にも手が付けられない」という感覚ですが、投資は基本的に余裕資金でやるべきものですので、余裕資金を原資としているはずの投資資産が必要になるとすれば、それは日々の家計設計に問題がある可能性が高いです。

日々の生活資金(短期の財布)を健全な水準に保つのはもちろん、突発的な支出に対してある程度の現金は保有しておいたほうがよいので、資金拘束の感覚があるとすれば、その観点で少し考えてみてください。