ファイナンシャルプランナー(FP)取得のきっかけと勉強のコツ、実際に取得してから感じるFPのメリットなどをまとめます。

ファイナンシャルプランナー(FP)とは

日本FP協会ではFPを

人生の夢や目標をかなえるために総合的な資金計画を立て、経済的な側面から実現に導く方法を「ファイナンシャル・プランニング」といいます。ファイナンシャル・プランニングには、家計にかかわる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など幅広い知識が必要になります。これらの知識を備え、相談者の夢や目標がかなうように一緒に考え、サポートする専門家が、FP(ファイナンシャル・プランナー)です。

日本FP協会「ファイナンシャル・プランナー(FP)とは」

のように紹介しています。

「人生の夢や目標をかなえる」というと大仰なことに聞こえますが、何かやりたいとなった場合、ほとんどのケースで大なり小なりのお金がかかります。そうしたお金に関する問題について、客観的に捉え、またその解決に向けてアドバイスする存在がファイナンシャルプランナー(FP)というわけです。

ただし、FPはあくまでサポートする存在であるため、問題の解決そのものについて具体的に指図することはFPの領分ではないことに注意が必要です。

FP取得に向く人

先に結論っぽいことを書いてしまいますが、私自身がFPを取得してみて、以下のような人にはFPの取得をおすすめします。

- 3級: まずはお金のことを広く学びたい方

- 2級: 自分のためのファイナンシャル・プランニング技能をしっかり身につけたい方

- 1級: 他人のためのファイナンシャル・プランニング技能をしっかり身につけたい方

私自身はまだFP1級を取得できていませんが、周囲と色々な話をする中で他人のためにも力を使いたいと思うようになりましたので、鋭意勉強中です。

取得に向けて

FPを取得しようと思ったきっかけと、取得に向けた勉強について振り返ります。

取得のきっかけ

私がFPを取得したのはFP3級が2017年7月、FP2級が2018年3月のことですが、元々のきっかけは「お金のことを幅広く知りたい」と思ったことです。

2016年頃から漠然とお金について勉強したいという思いがあり、まずは株式投資に手を出したりしてみましたが、やはりインターネット等から得られる情報は膨大で、今自分が触れている情報は客観的にみてどうなのか?という疑問が浮かびました。

こうした、「客観的にお金のことを知りたい」という考えから資格取得を思いつきました。資格取得について、「実用的ではない」「役に立たない」というような言説をしばしば耳にしますが、確かに資格を取ったことそれ自体で何か明確に身につくということはほとんどないと思います。とはいえ、資格というものはその領域の知識を体系的/網羅的に扱っている場合が多いため、個人的何か新しいことを知ろうとする場合には、便利なツールだと思っています。

そうしたとき、お金に関する資格として真っ先に思いついたのがこのFPでしたので、このFPの勉強をしてみようということになりました。

FP3級の勉強

FPにはいくつか種類がありますが、メジャーなものにFP3級, 2級, 1級があります。

難易度的には当然3級が最も易しいため、まずはここから勉強しようということにしました。

FPの対策本などを買ってみるとわかりますが、知識領域として以下の6つを掲げています。

- ライフプランニングと資金計画

- ファイナンシャル・プランニングの基本とプランニングシートの話

- リスク管理

- 「リスクに備える」仕組みとしての保険の話

- 金融資産運用

- 運用の考え方と株式や投資信託、債券についての話

- タックスプランニング

- 主に所得税の話

- 不動産

- 主に居住用不動産についての話

- 相続・事業継承

- 主に遺産相続の話

これらの領域で普通に生きていく中で必要なお金に関する知識が概ね網羅されます。

FPを通じて取扱うこれらの領域については変わらないですが、級が上がるごとに問われる内容がより現実に即したリアルな設定になっていくイメージです。

そういった意味でFP3級はその入門という位置付けにおいて、各領域のイメージを掴むことと、法律上の決まりごとについて問うような試験になっています。

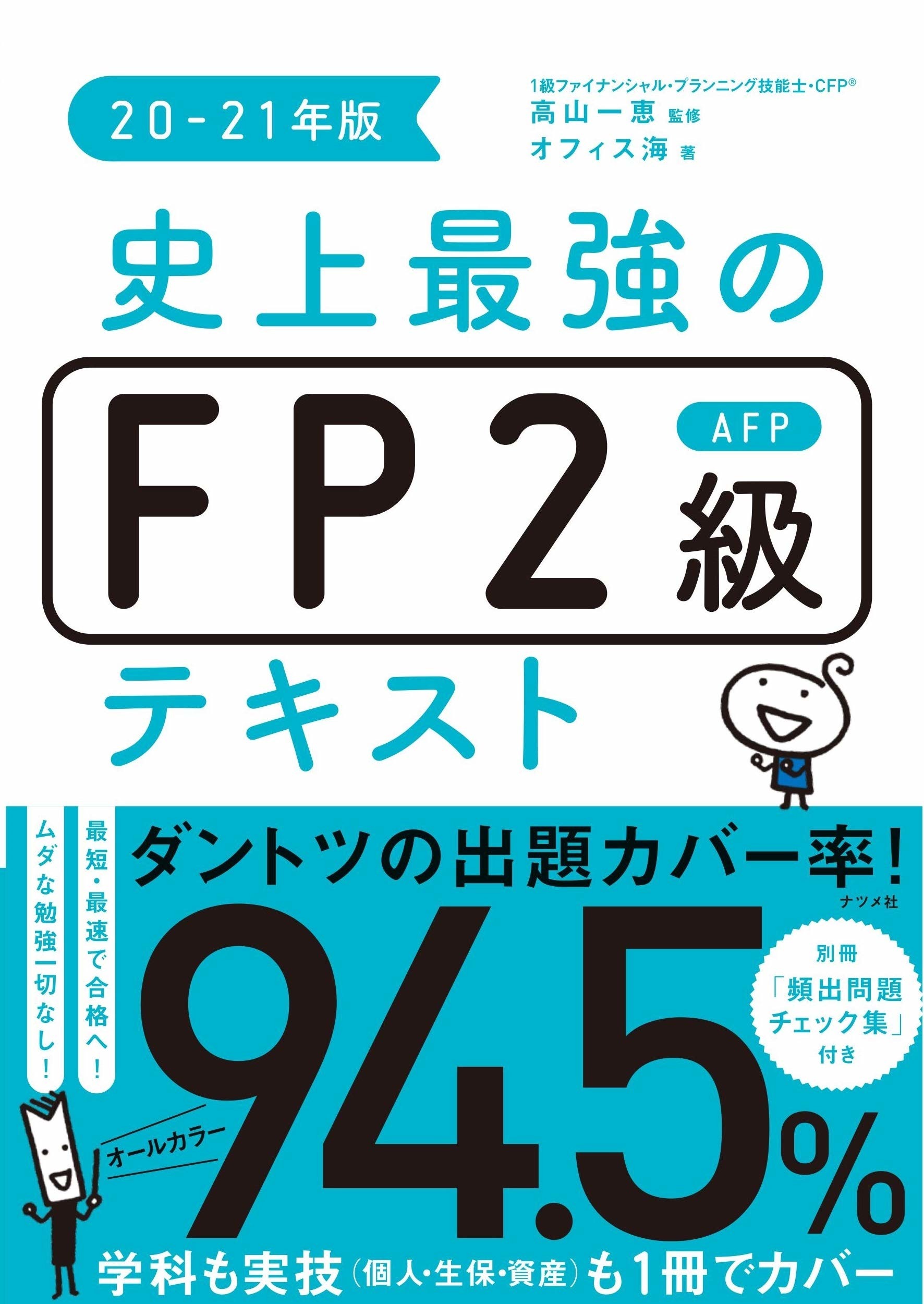

私はFP3級の勉強についてナツメ社の 史上最強シリーズ を使いました。

書いてある内容自体は、同じ資格を扱う以上、対策本それぞれで大差はないですが、

- デザインがカラフル過ぎない

- カラーシートでテキストのキーワードを隠せる

- 各章に理解チェック用の章末問題がついている

- 直前対策用の小冊子がついている

ことでこのシリーズを選びました。

資格試験としては、数字の微妙な違いとか、表現の違いを意地悪く突いてくるタイプではないため、最終的には直前対策の冊子をスラスラ解けるようになれば、試験合格自体は難しくないでしょう。勉強時間としては、

- テキスト

- 1章あたり120分

- 問題演習

- 1章あたり30分

- 模擬試験をまとめて60分

- 合計

- 約20時間程度

- 必要に応じて問題演習を反復する

ようなイメージで個人的にはよいかと思います。資格サイトなどでは100-150時間とか書かれていますが、さすがに保守的すぎるなーという印象です。記述式でもないですし、問題演習をしっかりやればそこまで苦労はないと思いました。

注意点として、FP3級の合格に必要なのは「テキストに書いてあることを理解するだけ」と言ってしまえばそうですが、人によっては書いてある言葉の小難しさからなかなか内容が入ってこないかもしれませんので、事前に立ち読みなどするなりしてちょっと自分にとっての感覚を掴んでみるといいかもしれません。

FP2級の勉強

そうしてFP3級の勉強をしていくことで、無事FP3級に合格することができました。

ただ、後にも書きますが、FP3級を取得したからと言って自信をもってファイナンシャル・プランニングできるかというと非常に懐疑的でした。

FP3級の設問にも現れていますが、状況設定が非常に教科書的なので、実際に自分のことなどを考える場合には、まだまだ理解が足りないという実感がありました。

というわけで、続いてFP2級を取ろうと思いました(安直)

引き続き、参考書は同じ理由で 史上最強のFP2級テキスト をチョイスしています。

試験内容において、FP3級との違いは、

- 3級の設問より一歩踏み込んだ具体的な設問になっている

これに尽きると思います。

象徴的なのはライフプランニングのところで、

- 3級: 毎月5万円を積み立て、3%で運用すると20年後に総額いくらになるか

- 年金終価係数のみ使う設問

- 2級: 毎月5万円を積み立て、3%で運用すると20年後から10年間毎月いくらで取り崩せるか

- 年金終価係数を使って得た総額に、さらに資本回収係数を使う設問

というように設問が変わります。

この設問は言ってしまえば1段階で終わった設問に、同様の知識で2段階目を足したに過ぎず、内容的には3級で問われていたものと大差ありません。

が、このような問い方は3級ではされないため、実際にプランニングをする際に「毎月5万円貯めていくと、いくらで取り崩せるんだっけ?」というようなより現実的な問いがあった場合、立ち止まるケースが出てきます。そういう意味で、現実で使える程度のスキルを身につける意味ではFP2級くらいは持っておいたほうがよいと思いました。

ちなみにFP2級の勉強時間は、FP3級の理解を前提として30時間くらいだと思いました。知識的にはすでに知っているものなので、あとはそれを改めて洗い直すことと、それをきちんと使えるように演習を重ねることで合格が近づきます。

FPを取得してみて

FPを2級まで取得してみて、当初の「客観的にお金のことを知りたい」という目的は達成されたと感じています。

漠然と「理解し難いとても大きなもの」というイメージだったものが、6つの領域とともに大づかみには理解できましたし、理解を深める観点ではその6つに着目すればよいと思えたことも、指針としてよいものを得たように思います。

改めて振り返ると、FP3級はあくまで「各領域のイメージを掴む」程度の資格だったと思いました。FP3級を取ったことで、お金のことを知ろうとする心理的なハードルは随分下がりましたが、他に取ってみた人を含め、FP3級でもって「自分のファイナンシャルプランニングをバリバリやってます!」という人はなかなかいないんじゃないかという感想です。

確かにFP3級でもある程度のプランニングはできるようになりますが、「あれとかどう?」「これとかどうなってるの?」みたいな見落としのようなものはいくらでも思いつけるような、絵に描いた餅的なプランニングになってしまうため、ある程度実践的にやるのであればFP2級相当の力がいるんだろうなと思いました。

そういった意味で、FP2級まで取得した今では、自分なりの考えで独自のプランニングシートを組み上げ、定期的な見直しをかけながら自分のファイナンシャル・プランニングを実行できているため、「自分のための力」としては十分なものが得られたと思っています。

今後について

まだ試験は受けていませんが、FP1級の取得を目指して現在勉強中です。

自分自身のために使うファイナンシャル・プランニング技能としてはFP2級で十分ですが、今後起こる様々なトラブル(?)にも柔軟に対応したいということと、親族や友人から相談を受けることが多くなってきたため、それらに対して真摯に対応するためにも、さらなる知識を身に着けたいと感じています。