多くの人が加入している生命保険。とはいえ、自ら欲しい生命保険の特徴をはっきり言える人はなかなかいません。

今回はそのあたりを掘り下げ、「自分らしい生命保険」について考えてみます。

Contents

なぜ生命保険が必要なのか

さて、具体的に生命保険の話をする前に、なぜ必要なのかを考えてみましょう。

なぜここから始めるかといえば、生命保険が必要な理由をはっきりさせると、実は保険に求めるべき保障内容も暗に決まってくるからです。

言うまでもなく、生命保険というわけですから、自分が死んでしまったときに残された家族に対する保障として必要なものだと考えるでしょう。保障、と一言に言わないようにすれば、具体的には以下の費用をカバーするものです。

- 生活保障

- 日々の食費や光熱費に加え、医療費などを加味したもの

- 住宅保障

- 家賃など、住宅費に必要な費用

- 教育保障

- 子どもの教育や進学にかかる費用

- 老後保障

- 年金収入を加味して、不足額を補うために必要な費用

いわゆる人生の三大資金と生活費の保障ということになります。

自分が生きていれば、月々、年々の収入でそれらの資金を形成していきますが、道半ばでこの世を去ってしまうわけですから、それが途切れても問題ないようにしようというのが基本的スタンスになるでしょう。

そうしたときに、こうした「残された家族に対する保障」は具体的にどれだけ必要になるのでしょうか。

生命保険金額の見積もり

それでは、家族に対する保障を具体的に見積もってみましょう。

生命保険金額の平均

まず最初に、世間一般的にどれくらいの保険が結ばれているのでしょうか。

ありがたいことに、そういうことを調べている結果がありますので引用します。

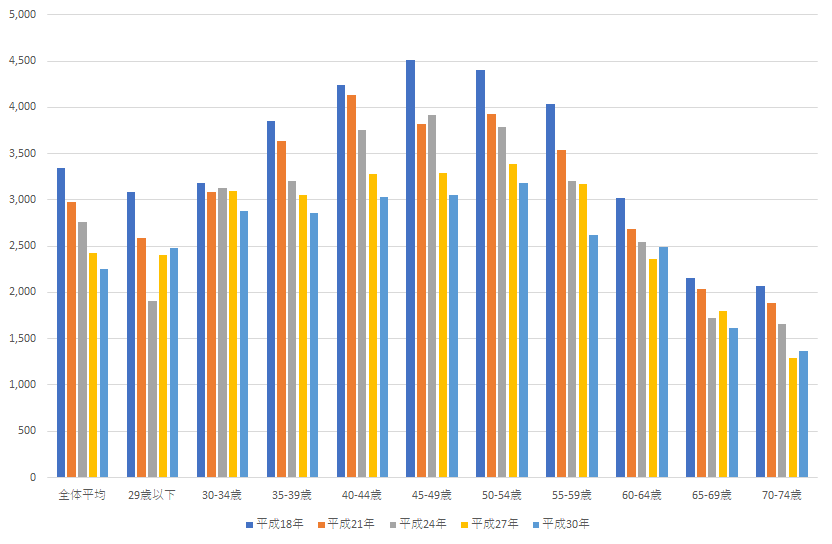

生命保険文化センターが3年ごとに実施している 生命保険に関する全国実態調査 の結果によれば、各世代における平均死亡保険金額は以下のようになっています。

ほとんどの世代における傾向として、最近になるにつれて保険金額が下がってきていることがわかりますね。保険金額のピークが40-50台にあることは変わりませんが、平成18年に比べると約1500万円程度下がっていることがわかります。

平成30年データによると、全世代平均で2255万円、最も高い50-54歳世代で3183万円となっています。

本来論で考えれば、インフレの影響で保障に必要な金額も増加していくはずなのですが、保障のために必要な月々の保険料負担を抑えるため、結果として保険金額が下がっていっていると言われています。

モデルケース

上の世代別保険金額を見ても分かる通り、必要な保障はその人の属性によって大きく変わります。年齢の他にも、月々の生活費や子どもの数で変わってきますので、以下のモデルを立ててみます。

- 年齢

- 30歳

- 年収

- 600万円、サラリーマン

- 保有資産

- なし

- 家族構成

- 配偶者(専業)、子ども2人(小学生未満)

- 生活費

- 20万円/月

- 住宅費

- 10万円/月(賃貸)

このモデルに合致しなかったとしても、自分の数字でこれから説明する考え方に当てはめれば基本的にシミュレーションが可能ですので適宜変更してみてください。

生活保障

月あたり20万円の想定ですが、何年分の生活費を保障するかということが大事です。

配偶者が一生専業で居続けたいとするならそれはそれですが、さすがにそうもいかないので3年間で生活基盤を再編成し、子育てとの両立して働いてもらうこととします。

そうすると、必要な生活保障は

20万円/月 × 12ヶ月 × 3年 + 20万円/月 × 12ヶ月 = 960万円

となりました。

3年分の生活費に加え、後半に付属している12ヶ月分はいわゆる生活防衛資金に位置づけるものです。数ヶ月の入院が発生したとしても金銭的に困らないよう、医療費などを加味して用意するものですが、一般的な水準と言われる12ヶ月分を採用しています。

住宅保障

こちらも考え方は生活保障と基本的に同じです。

特性として異なるのが、その人に持ち家があってローンを組んでいた場合、団信によってローン支払いがなくなっているケースです。

そのため、ローンを組んでいる人の死亡保障を考えるケースでは、固定資産税や住宅保険料の継続的な支払い分を除き、ほぼ住宅保障を考えなくてよいと言えます。

今回のモデルケースにおいては賃貸としていますので、必要な住宅保障は生活費と同じく3年分の家賃と1年分の予備費とすると

10万円/月 × 12ヶ月 × 3年 + 10万円/月 × 12ヶ月 = 480万円

となります。

教育保障

子どもがいる場合、子どもが自立するまで、おそらくは大学を卒業するまでの教育資金が必要になります。

教育費に関する統計としては、文部科学省の 子供の学習費調査 や、日本学生支援機構の 学生生活調査 などがありますので、こちらのデータ参考にすると、小学校から大学まで全て公立の学校だとすれば、大学卒業までには概ね1人1500万円程度の必要が必要なことがわかります。

ただし、親が亡くなっている場合では奨学金を利用しやすくなることから、奨学金による負担低減を加味して1人あたり1000万円程度を見込めばよいでしょう。

なお、私立/公立や自宅/下宿などでも大きく変わりますので、詳しい値は必要に応じて計算してみてください。

モデルケースでは小学生未満の2人の子どもがいますので、

1000万円/人 × 2人 = 2000万円

ということになります。

老後保障

ここが実は一番むずかしいところです。ある程度現実味のある数字を考えようとした場合、

- 本人の年齢 / 配偶者の年齢

- 本人の年収 / 配偶者の年収

などを総合的に勘案する必要があり、さらには遺族年金をどの程度受給できるかどうかで必要な老後保障額が大きく変動します。

例えば59歳時点のような、ほとんど満額の年金受給が見えている中で亡くなった場合では、実質的に死亡による老後保障が必要ありません。

なぜなら、その時点では配偶者の死亡によらず、年金額をベースに夫婦2人に必要な老後資金を準備しているはずで、あとはそれを1人で使えばよいだけだからです。

そうなると、具体的に老後資金がいくら必要かということがポイントになります。詳しくは別記事に譲るとして、今回のモデルケースで必要な老後資金は年金の所得代替率が約60%であることを考えれば、必要な老後資金は30年でおよそ2000万円ほどである計算になります。

一方、年収600万円に対して月の支出が30万円である点から、年100万円程度の貯蓄が可能なはずです。すると、約20年で2000万円の貯蓄が可能ですが、それとともに遺族厚生年金の受給資格(長期要件)が発生しますので、その2000万円と遺族厚生年金でもって老後保障が概ね満たされることになります。

長くなりましたが、要するにこのケースでは

2000万円 – 準備済み老後資金額 = 老後保障額

という関係になります。例えば、年あたり100万円の老後資金貯蓄を行うとすれば、必要な保障額は毎年100万円ずつ減らしてよいということになります。

保障金額のまとめ

各項目ごとに保障金額をモデルケースにおいて考えましたが、まとめると以下のようになります。

| 保障内容 | 保障金額 | 備考 |

|---|---|---|

| 生活保障 | 960万円 | 生活費の3年+12ヶ月分 |

| 住宅保障 | 480万円 | 住宅費の3年+12ヶ月分 |

| 教育保障 | 2000万円 | 子どもの数×1000万円 |

| 老後保障 | 2000万円 | 年あたり100万円ずつ減少 |

| 合計 | 5440万円 |

というわけで、30歳時点では約5500万円の保障が必要ということになりました。

今回の試算は、計算上の前提として

- 配偶者の死後3年で生活基盤を再構築する

- 子2人は奨学金を利用して公立大学へ進学する

- 持ち家は購入しない

などの制約の下で行われています。

当然ながら、3年で生活基盤を再構築できるかどうかもそれぞれですし、公立大学を限定するとか、持ち家を考慮しないとかはその家それぞれの考えによります。

それらの考えは、死亡保障に大きな影響を与えるため、あくまで今回の試算は「モデルケースと、特定の制約の下で行われたもの」であるとして、自身の死亡保障がいくらになるのかは、慎重な検討が必要になります。

生命保険タイプの選択

さて、自分に必要な死亡保障の金額がわかれば、あとは生命保険を選ぶだけです。

が、ここにきて「生命保険が色々ある」問題に気が付くことでしょう。

おそらくは、生命保険にも色々な会社があるため、それぞれの会社ごとに商品があるのは理解していても、同じ会社でも異なるタイプの生命保険があることに驚くと思います。

さらに大きな問題として、存在も知らないような各タイプの生命保険について、どういう基準で選んだらいいのかわからないことがあります。

以下では、ソニー生命の生命保険を例に、60歳まで保険料を支払う想定で各生命保険タイプを簡単にまとめますので、それぞれのイメージの参考にしてみてください。なお、記載条件をある程度揃えるため、パンフレット記載の契約例を基に独自試算しているため、実在する契約条件ではなくあくまで目安として捉えてください。

| 保険タイプ | 保障タイプ | 保険金額 | 保険料例(月額) | 保険料例(30年分) | 備考 |

|---|---|---|---|---|---|

| 終身保険 | 年齢を問わず、死亡時に保険金が受け取れる | 1000万円 | 24,000円 | 8,640,000円 | 有期払込終身保険 |

| 定期保険 | 60歳までの死亡時に保険金が受け取れる | 5000万円 | 12,000円 | 4,320,000円 | 平準定期保険 |

| 逓減定期保険 | 60歳までの死亡時に年あたり200万円ずつ減った保障金額が受け取れる | 6000万円 | 6,000円 | 2,160,000円 | 逓減定期保険 |

| 収入保障定期保険 | 60歳までの死亡時に月あたり16万円ずつ減った保障金額受け取れる | 6000万円 | 5,500円 | 1,980,000円 | 家族収入保険 |

さて、この例を見てどう感じたでしょうか。

この表からは、大きく2つの選択肢が読み取れます。

- 終身か、掛け捨てか

- 定額か、減額か

それぞれ少し掘り下げてみましょう。

終身か、掛け捨てか

1つ目の分かれ道がが終身型、掛け捨て型かという選択肢です。

このうち、掛け捨て型、例えば2つ目の保険を契約している場合、60歳までに死ななければ432万円の保険料が1円にもならないということを示します。30年累計とはいえ、なかなかのインパクトですね。

しかし、だからといって1つ目の終身保険を契約するでしょうか。

確かに864万円の保険料に対し、死亡時に1000万円の保険金が入るため、一見無駄にはならなさそうです。

しかし、80歳や90歳で死ぬとき、残された家族に1000万円入ることがどれほど重要でしょうか。

また、保険料が群を抜いて高い割に、保険金額は群を抜いて低いことが終身保険の特徴です。生命保険を運営する立場になれば、この保険を契約した瞬間、いずれ1000万円を支払うことが確定するため、それ相応の保険料をもらっておく必要があるからです。

とはいえ、それでも保険会社が支払う1000万円に対して864万円の保険料収入では赤字だと思う方もいるかもしれません。ですが、実はこれでも保険会社は儲けることができます。

保険会社によってもそれぞれですが、概ね保険会社では長期債権への投資によって、およそ30年で入ってくる保険料が2倍前後になるような運用をしていると言われます。

そのため、30年間で受け取った864万円の保険料は1700万円ほどになるはずで、そのうち1000万円を保険金として返しているわけです。

このように、個人が資産運用していることと同様に、企業も資産運用を行い、ある程度の不確実性の中でも最低限保証できるレベルの保険金を払おうというのが終身保険のアイデアです。そのため、自分で運用ができないとすれば、多少なりともお金が増えて返ってくるのでそれはそれで良いことですが、運用ができるとすれば自分でやらない理由はないというのが終身保険を選ぶか、掛け捨て保険を選ぶかのポイントになります。

定額か、減額か

掛け捨てタイプの生命保険を選ぶにしても、さらに3通りあります。

1つ目は60歳までの保険期間において保障が変わらない平準定期保険、2つ目は年ごとに保障が減っていく逓減定期保険、3つ目は月ごとに保障が減っていく収入保障定期保険です。大別すれば、定額か、減額かということですね。

表を見てもらえば分かる通り、保障の減額が保険料に与える効果は大きいです。

終身保険よりはるかに安かった平準定期保険の保険料を、さらに半額以下にするのが保障を減額していくタイプの保険です。

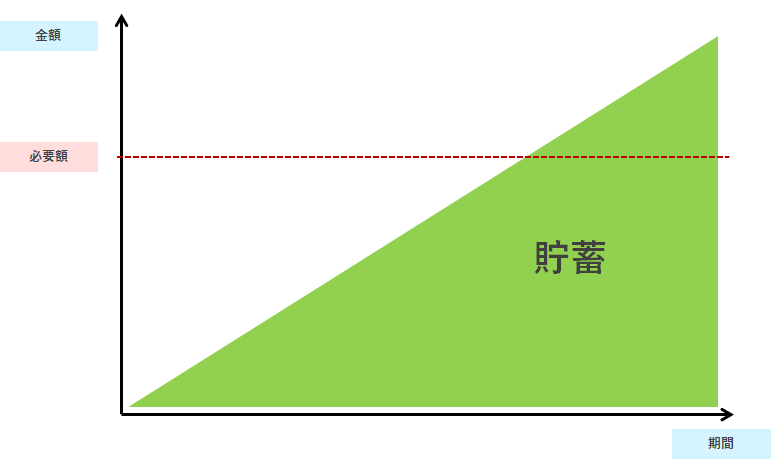

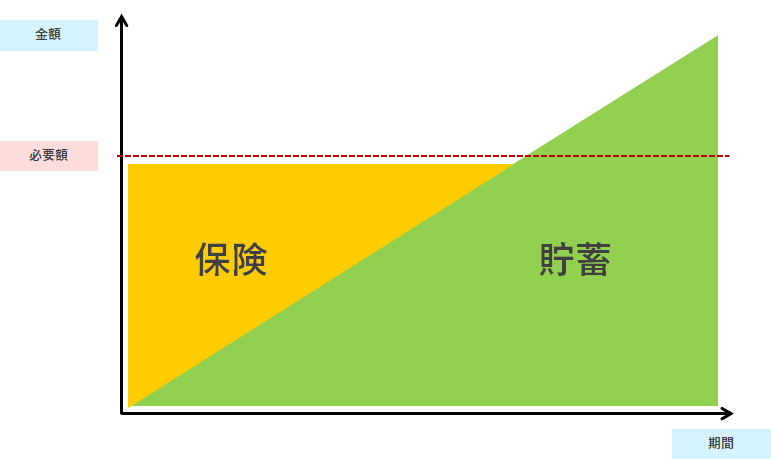

「貯蓄は三角、保険は四角」という言葉があります。

当初は必要額に達しないものの、年々貯蓄を続けていけば、貯蓄そのものは期間とともに三角形で増えていくという内容です。一方で、保険はどのように見えるかと言うと、

今回考えているように、必要な金額を四角く一気に満たしてしまうのが保険の強みです。

ただ、この2つの特徴を見て分かる通り、貯蓄と保険で死亡保障を総合的に考えようとする場合、貯蓄が増える分だけ保険を減らしてもよいということになります。

このことを踏まえて、最も効率的な考え方は「保険は逆三角」の考え方です。

貯蓄のスピードと減額のスピードを調整するのは色々考えないといけませんが、保険料の並びを見ても分かる通り、平準定期保険の例よりもさらに少ない保険料で保障が実現できることがわかります。

掛け捨てと終身の例と同じく、自分で運用できるのであれば、手から離れていくお金を減らすことは大いに検討する価値があると言えます。

生命保険の見直し

さて、このようにしてある時点で契約した生命保険ですが、見直す必要はあるのでしょうか。よく聞くパターンでは、「結婚や出産と同時に加入してあとはそのまま」というようなケースでしょう。

先に結論を述べてしまうと、「ライフイベントごとに見直す」ことをオススメします。

ライフイベントとは

生命保険の見直しタイミングを「ライフイベントが発生したとき」と言ってしまうと人によって基準がまちまちになってしまいますが、より原理的に言えば、「必要保障金額の試算条件が変わったとき」になります。

先ほどの試算では「配偶者の有無」「子どもの有無」などが条件に入っていましたが、それらがそのまま

- 結婚

- 出産

といったライフイベントに対応します。

他のライフイベントと、そのライフイベントが与える試算条件の変更という意味では、以下の関係になります。

| ライフイベント | 試算条件の変更 | 備考 |

|---|---|---|

| 結婚 | 生活/住宅/老後保障の追加 | |

| 出産 | 生活/住宅保障の増額 教育保障の追加 | |

| 自宅購入 | 住宅保障の削除 | 住宅ローンに団信がつく場合 |

| 転職 | 老後保障の見直し | 特に会社員から自営業者になる場合 健康保険の変更にも注意 |

| 子の自立 | 教育保障の削除 |

ローンを組んで自宅を購入する場合、団体信用生命保険(団信)をつけることが多いでしょう。団信も、その名の通り生命保険ですから、死亡時には住宅ローンの残債を打ち消すことで生命保険としての効果を発揮します。

家賃と同様のローン返済がなくなれば、住宅保障が不要になりますので、結果的に自宅購入で住宅保障をほぼ考えなくていい(固定資産税等の維持費相当分を除く)ようになります。

また、落とし穴になりやすいのが転職部分です。

転職によって年収が上がるケースも多いですが、会社員は厚生年金の保険料という形で年収の約10%、加えて労使折半の原則で年収の合計20%が老後資金として強制貯蓄されています。そのため、アーリーリタイアを含め、会社員から自営業に転職する場合、非常に大ざっぱに言ってしまえば年収の20%増でようやく同水準であり、かつその全額を老後資金に充てたほうがよいということになります。

また、自営業への転職においては日本では老後資金の大部分として社会的に認知されている退職金がなくなることも厚生年金と同様に強く意識しなければなりません。厚生労働省の調査によれば、勤続35年以上の大卒では平均1897万円の退職一時金が出ており、35年で会社が積み立てていると考えれば、年50万円程度の積み立て貯蓄をしているようなものです。

自営業者になれば、iDeCoの上限枠が大きく上がりますので、そこに注力することでいくらか有利に老後資金を準備できますが、それでも年収の10%アップ程度ではむしろ状況が悪化しているということは、自営業への転職における誤解されがちなポイントの1つです。

まとめ

長くなりましたが、生命保険の選択において考えることを、最初から順に辿ってみました。

途中の試算パートでも述べたように、何をもって十分な保障とするかは、人それぞれの考え方に基づきます。

また、保障金額は同じでも、どのタイプの保険を契約するかは、長期的に見てお金をどう取り扱っていくかということと密接に関わっています。

私自身は自分で積極的に資産運用していることもあり、掛け捨ての収入保障保険という、限りなく保険料が少なくなるタイプを選択しています。

30年間で支払う保険料を見てもお分かりいただけるように、保険は住宅に次いで「人生で2番目に高い買い物」と言われることがあります。

確かに親しみのない特殊な商品ですし、人生で数えるほどしか買う機会がないために、ある意味今日のごはん以上に考えることなく、勧められるままに選択している人もいるでしょう。

ただそれだけに、少し勉強して考えるだけでも、大きな効果がありますので、ぜひ自分に必要な保険が何かということを考えてみてください。

保険の勉強をする際にオススメな1冊はこちらです。