住宅ローンを組むことを考えるとき、どのくらいまで組んでいいか気になったことはないでしょうか。

おそらく一生に何度もしない、多くは一度しかしない買い物であるだけに、参考として知りたくなる方は多いと思います。

とはいえ、「お宅、住宅ローンいくら組んだの?」なんてなかなか聞けませんので、各種データをもとに住宅ローンの目安を探ってみたいと思います。

Contents

人生で一番大きなお買い物

まず最初に意識しておいてほしいのは、住宅購入が人生で一番大きなお買い物だということです。

2番目は保険だと言われますが、乗り換えや解約がさほど難しくない保険と違って、住宅は本当に後からの変更が難しい点にも特徴があります。

だからこそ、住宅に関して「失敗したくない」と思うのは当然のことです。

住宅に関する失敗として特に気を付けなければならないのは、

- 住宅設備

- 立地

- 予算

だと言われます。いずれも後から変えづらいものですね。

今回は、このうち予算にフォーカスして、住宅予算、すなわち住宅ローンの目安について考えていきます。

実際住宅ローンってどう使われてるの?

さて、住宅購入において最も強く意識するであろう予算は、ほとんどの場合、「いくらの住宅ローンを組むか」という悩みに置き換えられます。

しかし、住宅ローンに関することは、その他お金の話の例に漏れず、なかなか話しづらい/聞きづらいものです。

そうした背景からなかなか住宅ローンについて理解を深める機会がなく、住宅購入時の担当者の話を聞くくらいしか手段がなかったりするのが実情だと思います。

そこで、いくつかの調査データを引用しながら、住宅ローンの実際を探ってみましょう。

住宅ローンの利用率

まず最初に、住宅ローンの利用率です。

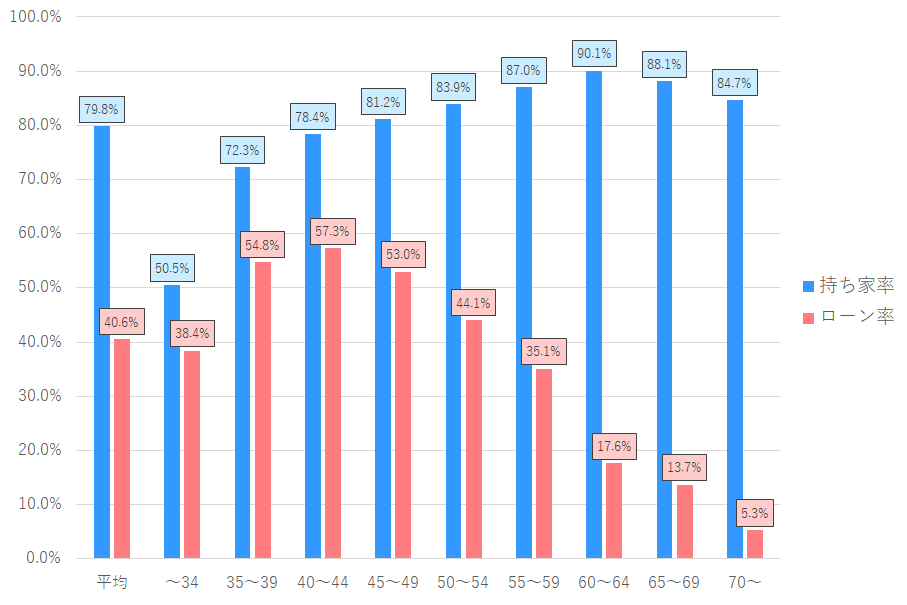

住宅ローンの利用率は総務省が毎年実施している家計調査の結果から確認することができます。

年齢別で見れば完済した人が順次抜けていくため、40代をピークにローン率は減少していきます。

ローン率が最も高いのはやはり住宅の購入率がどっと増える35歳以降で、このあたりではおおよそ持ち家世帯の75%が住宅ローンを利用しているという結果になりました。

持ち家世帯のほとんどが住宅ローンを組んでいると思っていたので、ローン率が思ったより低いなという印象でしたが、意外と両親から名義を移しているとかそんなケースが多いんでしょうかね…。ここはちょっとわかりませんでした。

いずれにせよ、住宅購入のピークは30代後半ということでまず間違っていないと思います。

住宅ローンの金利タイプ

続いて、借り入れにあたっての金利タイプです。

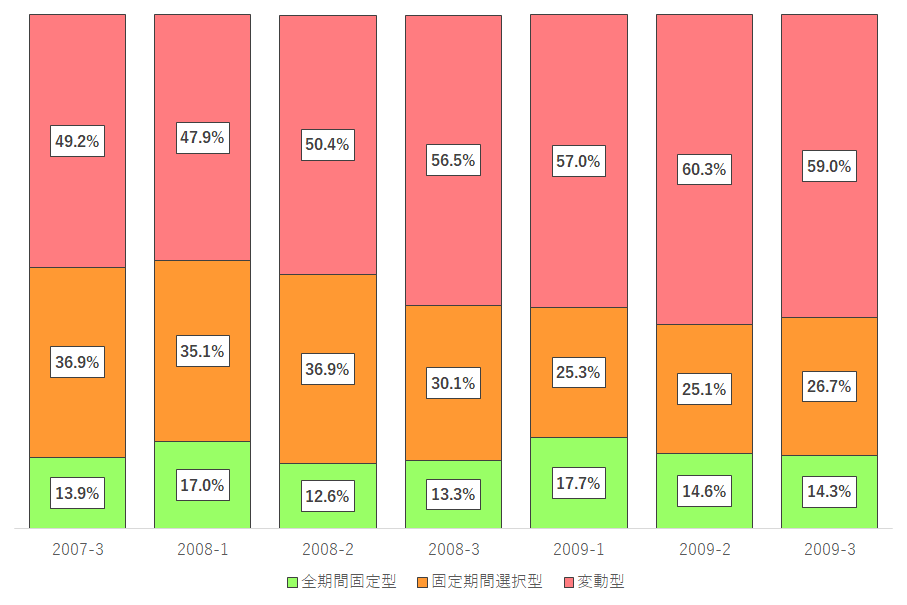

こちらは住宅ローンの活用を支援している住宅金融支援機構の住宅ローン利用者の実態調査から見てみます。

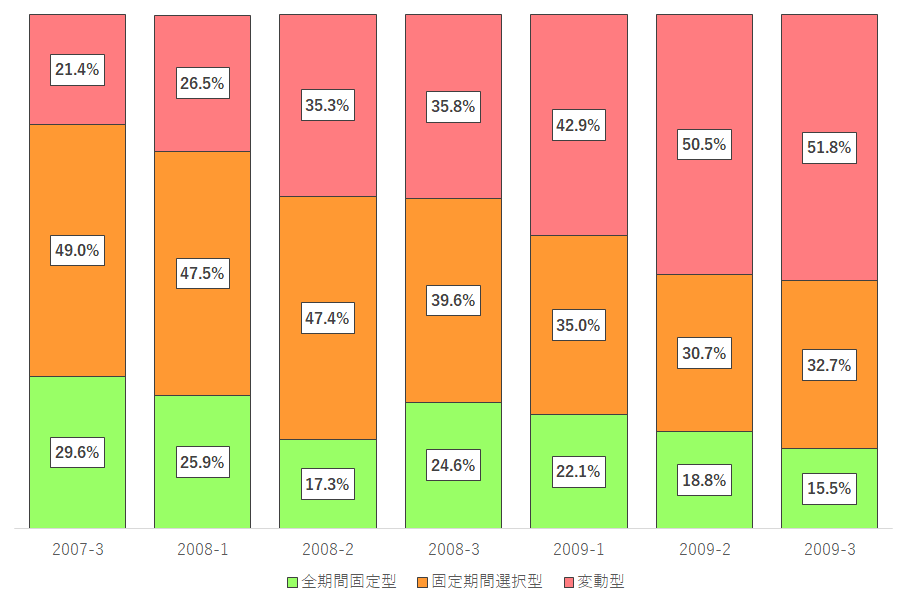

最近のトレンドとしてはやはり超低金利の恩恵を受けられる変動型が人気となっています。

今現在が低金利であるというのも選択の理由ではありますが、2008年のリーマンショック辺りを境に急速に変動金利が浸透しました。このあたりは、住宅金融支援機構でも「消費者の消費節約志向の徹底」と表現されています。

以下が、2009年第3回調査における2007~2009年の金利タイプ動向です。20%程度の変動金利利用率から、2年そこそこで倍以上に増えていることがわかります。

住宅ローンの融資率

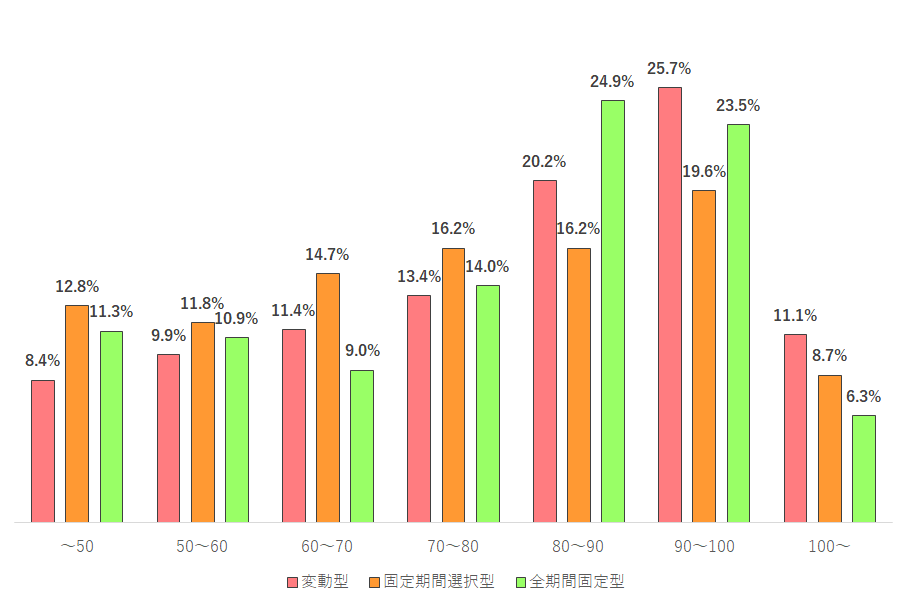

あとは、意外と見落とされがちですが、住宅ローンの融資率です。

融資率は「物件価格に対していくらくらい借りるか」という比率です。100%のことを特にフルローンって言ったりしますね。

概ねのピークは90~100%のところにありますが、金利タイプによって微妙に傾向が違います。

- 変動型

- 3タイプの中で最も借りる額が多い

- 3タイプで比較すれば最も低金利となり、多く借りても月々の返済額を抑えやすいためだと考えられる

- 固定期間選択型

- 3タイプの中で最も山が平坦

- 固定10年、固定15年などの定められた期間で返せるように頭金をコントロールしているものと考えられる

- 全期間固定型

- 変動型に比べればわずかにピークが低い位置にある

- フラット35では融資率90%を境に金利が変わることが影響していると思われる

実際住宅ローンにどれくらい払ってるの?

では使い方がわかったとして、あとは自分の生活に対してどのくらいの水準まで住宅ローンを組んでいるかということです。

ここからは個々人の視点から見た住宅ローンについてみてみましょう。

自分にとってどの程度であるかという点で、より目安としてはわかりやすいでしょう。

住宅費負担に対する評価

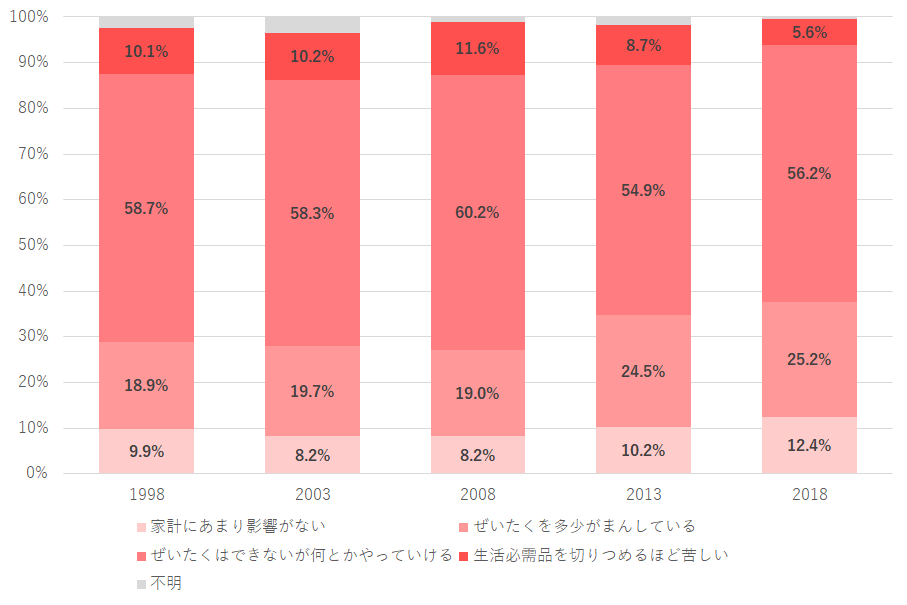

国民の住生活について知る観点で、国土交通省が5年おきに住生活総合調査を行っています。

その中に、住宅ローン返済者に対して「住宅費負担をどう思うか」という調査がありますので、その結果をみてみます。

半数以上の人が住宅費負担を念頭に、「ぜいたくはできないが何とかやっていける」と答えています。

両極端としてほとんど負担になっていない層と重い負担になっている層が10%ずついるようです。

この中で少し面白いのは、両極端はさておき、「少し苦しい」「割とギリギリ」の水準があったとき、ほとんどの人が「割とギリギリ」を選んでいるということです。

単純にこの結果だけを見れば、「もう少し住宅費を軽くして、生活全体に余裕を持たせればよかったのでは?」と思わなくもありませんが、どう家計を設計しても結局多くの場合は「何とかやっていける」という評価に落ち着くということなのかもしれません。

住宅ローンの返済負担率

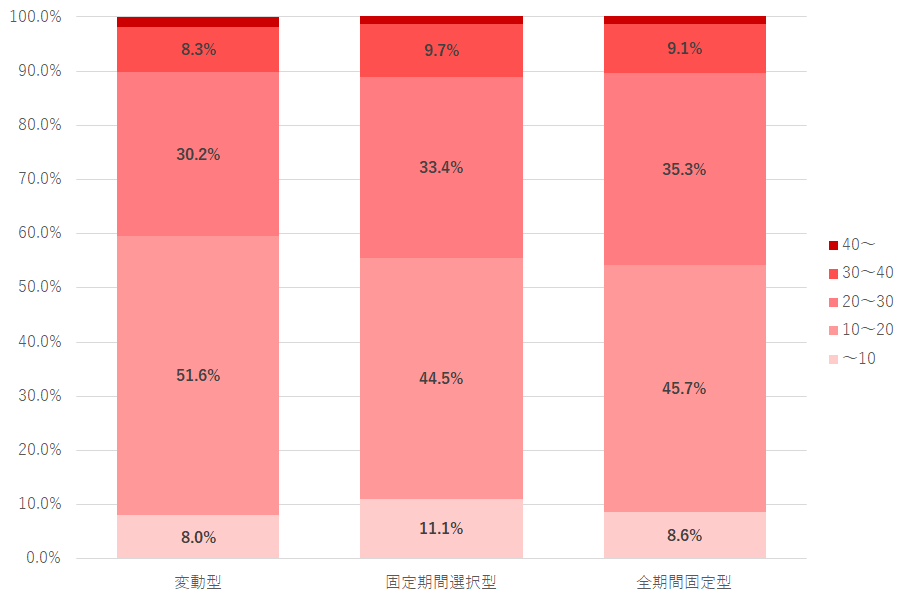

さらに具体的に、「住宅ローンの返済が年収のどれくらいを占めるか」という返済負担率の調査結果もあります。

結局のところ収入の範囲でしか返済額は考えられないでしょうから、この返済負担率が最もわかりやすい目安になると思います。

さてこちらもなんとなく先ほどと似たような分布になりました。

両極端に10%ずつ、その間に約80%が分布しています。

金利タイプでの差を見れば、概ね 変動 < 期間固定 < 全固定 となる金利によって返済負担率が上がっているように見えますね。もしかすると、金利タイプに従って予算を増減するのではなく、同じ家に対してどの金利タイプを選ぶかを考えているのかもしれませんね。

この結果と、先ほどの住宅費負担に対する評価を合わせると、概ね次のようなことが言えそうです。

- 返済負担率:~10%

- 家計にあまり影響がない

- 返済負担率:10~20%、20~30%

- ぜいたくを多少がまんしている

- ぜいたくはできないが何とかやっていける

- 返済負担率:30%~

- 生活必需品を切りつめるほど苦しい

実際に、一般的な返済負担率の水準としても20%台が適正で、融資目安としてはどこまで頑張っても35%以下と言われているようです。

結局は生活が破綻すれば住宅ローンも返済してもらえなくなるわけですから、生活が成り立つ水準を融資目安に置くのは当然ですね。

とはいえ、貸してくれるからといって返済負担率30%まで借りていいのかといえば、生活必需品の切りつめコースが見えてくることから、あまり得策とは言えないでしょう。

おまけ:住宅ローン金利と平均販売価格の関係

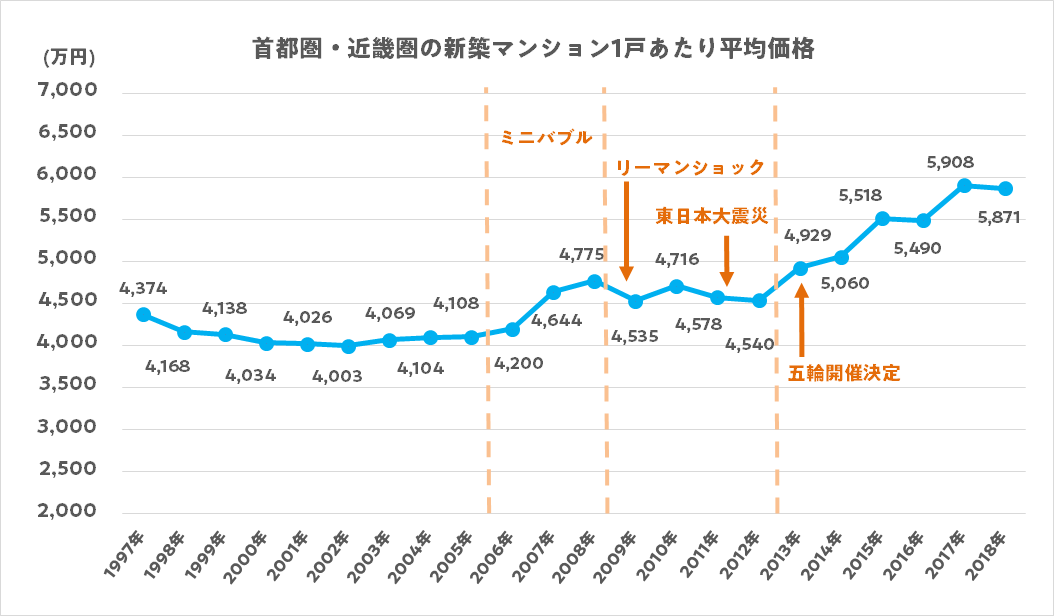

ここ数年の住宅事情を見ていると、「不動産価格が上がっている」というニュースが目につきます。

これを見ると、確かに価格が右肩上がりしているように見えます。

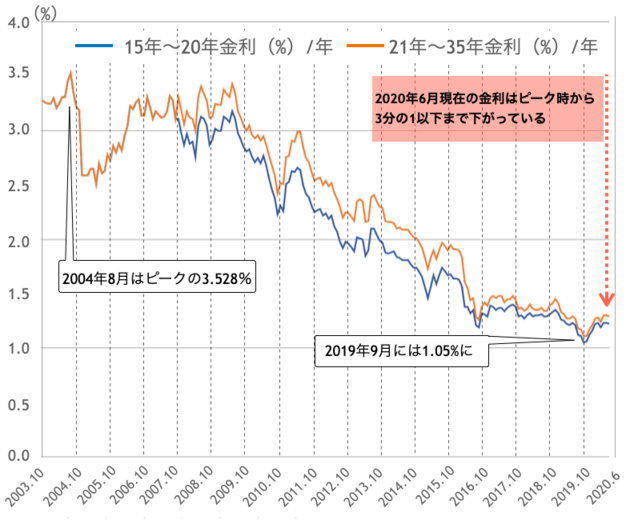

しかしその一方で、住宅ローン変動金利が0.5%を割り込むなど、超低金利の状態もますます進行しています。

さて、この動向をミックスすると、次のようになります。

- 不動産価格の上昇

- 返済総額の増加

- 住宅ローン金利の低下

- 返済総額の減少

ということを踏まえると、結果はどうなるのでしょうか。

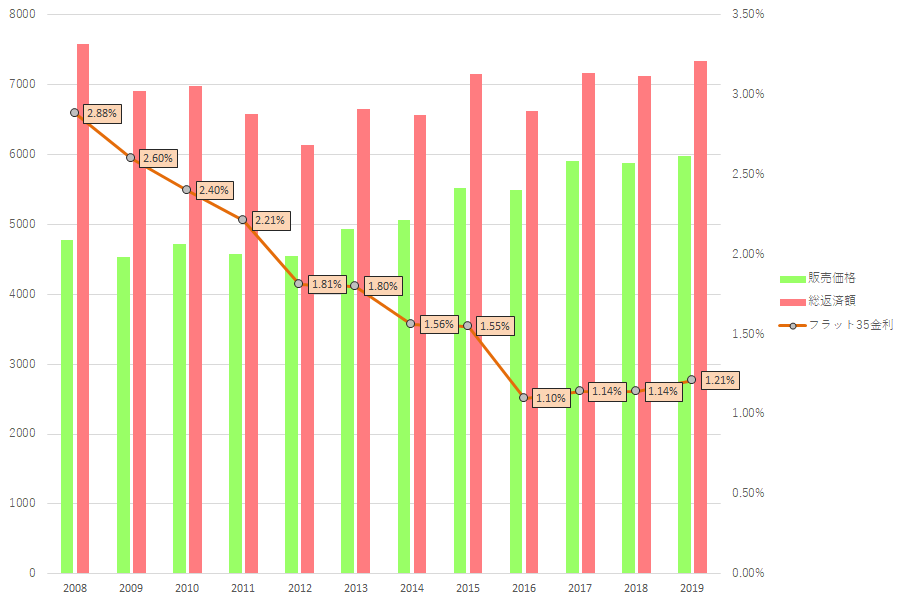

これらのデータを踏まえ、各年度における不動産価格と住宅ローン金利を用いて、返済総額の推移を見てみます。

という結果になりました。

このグラフでは左軸の販売価格と総返済額と、右軸のフラット35金利をまとめて表現していきますが、総返済額についてデコボコがありつつも概ね7000万円近辺にあるということがポイントです。

確かにここ10年でぐっと住宅ローン金利は下がったのですが、それに逆行する形で平均販売価格も上昇していき、10年前に5000万円程度だったものが、今や6000万円が平均となっています。

ここでいう平均価格は一定の条件、例えば3LDK70㎡などを固定したものではなく、とにかく実際に売れた家の価格を平均したものです。

先ほど「返済負担率は20%台が適正」という話をしましたが、金利が下がれば同じ返済負担率でも借りられる額が大きくなるため、結果的に平均的な購入価格も上がるということです。

というわけで、総返済額の推移を見てみると、10年前からおよそ7000万円である水準にあまり変わりはなく、意地悪な言い方をすれば「不動産屋はいつだって限界(≒7000万円)まで持っていく」と言えるかもしれません。

まとめ

今回は人生で最も大きな買い物である住宅購入には欠かせない、住宅ローンに関する目安の話をしてきました。

一般的な選択状況の話から、個々人の目線で見たときの水準を踏まえると、なかなか参考になったのではないでしょうか。

結局のところ、目安で一番大事なのは「返済負担率を20%台に抑える」ことです。

返済負担率が住宅費の負担感に与える影響が大きく、その負担感は生活全体の負担感に繋がります。

マイホーム検討の最中でどんどん夢が広がっていき、「これくらいまでならなんとか払えるな…」という気持ちであれやこれやとオプションを追加していくと、結果的に窮屈な日常に繋がってしまう可能性はありますので、金利動向や販売価格動向を見ながら、「結局自分の生活に適した住宅ローンになっているか?」ということを常に気にしておくと、住宅ローン利用にまつわる失敗に見舞われにくくなるかもしれません。

参考資料

この記事を作成するにあたって参考にした資料等です。

結構いろんな調査が継続的にやられていて、あまり資料には困りませんでした。

住宅ローン金利の動向は結構調べにくかったのですが、原理的にはプライムレートとの関連が深いため、このあたりと絡めて調べてもよかったかもしれません。