この記事では、2022年4月からはじまる新学習指導要領を念頭に、高校生が身に着けるべき金融知識についてまとめます。

今回は第1回に引き続き、第2回目として家計管理や各種金融商品の特徴に触れ、実際に自らの経済計画を立てる土台作りを行います。第1回はこちらです。

Contents

生活における経済の計画

高校家庭科における金融計画は、A~Dに区分される分野のうち、「C 持続可能な消費生活・環境」に含まれます。

より具体的には、さらにその中にある

C 持続可能な消費生活・環境 > ①生活における経済の計画

がいわゆる金融教育に該当します。こうした内容が求められるようになった背景については以下の記事を参照ください。

生活における経済の計画

本分野にて学習する内容は以下の3つです。

今回はそのうち、第2回目として(イ)(ウ)の経済計画、すなわちファイナンシャルプランニングについてまとめますが、学習指導要領によれば、具体的に以下の内容に触れるものとされています。

(イ)生涯を見通した生活における経済の管理や計画の重要性について,ライフステージや社会保障制度などと関連付けて考察すること。

高等学校学習指導要領(平成30年告示)解説 家庭編(文部科学省)第2章第1節「家庭基礎」 より

生涯を見通した生活における経済の管理や計画の重要性については,各ライフステージの特徴と課題,家族構成や収入・支出の変化,生涯の賃金や働き方,社会保障制度などと関連付けながら考えることができるようにする。また,将来を見通して,事故や病気,失業,災害などの不可避的なリスクや,年金生活へのリスクに備えた経済的準備としての資金計画を具体的な事例を通して考察できるようにする。

指導に当たっては,例えば,給与明細を教材に,可処分所得や非消費支出など家計の構造や収支のバランスについて扱った上で,高校卒業後の進路や職業も含めた生活設計に基づいて,具体的にシミュレーションすることなどが考えられる。また,家計管理や生涯を見通した経済計画を考察する際に,例えば,ライフステージに応じた住生活や適切な住居の計画において,住宅ローンに関する費用と関連付けるなどの指導の工夫も考えられる。

前半の「家計の構造や生活における経済と社会との関わりについて」は、主として第1回で触れた内容ですので、今回は後半の「家計管理について」を主に考えることとなります。

今回は現時点での家計を改善する意味での家計管理と、将来にわたっての見通しを立てる経済計画といった2つの時間軸/側面でさらに家計に関する理解を深めていきます。

家計管理の基本

ではまず、現時点での家計の健全性を保つための家計管理について考えていきましょう。

家計管理については、概ね以下のステップで実施することになるので、それを順にみていくこととします。

- 家計の適切な把握

- 支出の見直し

- 収入の見直し

という流れです。家計とはお金の出入りのことですから、出るところ、入るところで見直し、自分にとって適切なバランスになるようメンテナンスしていこうというわけですね。

家計の適切な把握

まずは見直しをするにあたっての前提となる、現在の家計状態を把握します。

サラリーマンの場合、給与明細や源泉徴収票を見ることで収入を簡単に把握することができます。ここでは非消費支出と可処分所得を把握することにしましょう。

総収入が最初に記載され、そこから所得税や社会保険料といった非消費支出が引かれていることがわかりますので、そこから可処分所得を計算することができます。

再掲となりますが、総収入との関係はこうなりますね。

(可処分所得)=(総収入)-(非消費支出)

可処分所得とはいわゆる手取りであり、この手取りの中で日々の生活や将来への備えを行っていく必要がありますから、家計管理において真っ先に確認すべき項目の1つです。

支出に関しては、日々の消費を記録・分析する必要があります。

支出の把握に効果的であったのは、1枚1枚のレシートから地道に家計簿をつけることでしたが、最近ではキャッシュレス決済との合わせ技で家計簿アプリが全て記録してくれるようになってきています。

家計簿アプリなどを活用しながら、日々の生活で何にいくら使っているか、できる限り支出項目を把握するようにしていきましょう。

このようにして、現在の収入と支出を把握できたら、その理解を元に支出と収入の改善を行っていきます。

支出の改善

支出の改善において大事なのは、とにかく各項目を圧縮することではなく、項目ごとの特性をよく理解して、効果的に改善を行うことです。

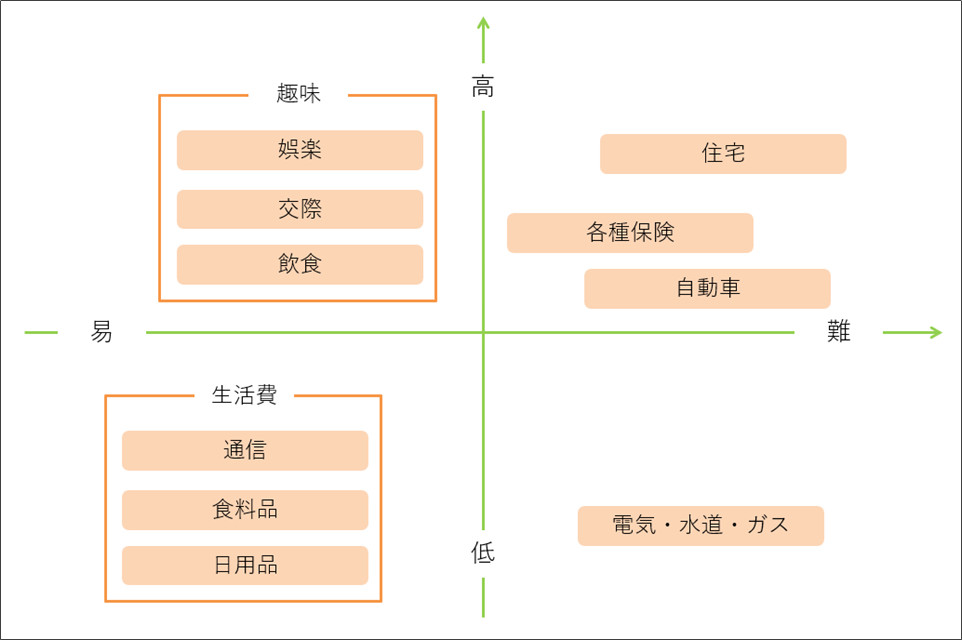

一般に、支出項目といえば以下のようなものがありますが、そのどれもが同じような特性を持っているわけではありません。

食費 / 住宅費 / 水道・光熱費 / 日用品費 / 被服費 / 医療費 / 交通・通信費 / 教育費 / 娯楽費 / 各種税金

それが「固定費と変動費」であったり、「管理可能支出と管理不能支出」であったりするものなので、家計把握で明らかになった支出項目ごとに詳しく見ていく必要があります。

支出の分類

しかし、実際には小さなの支出項目に注目しても改善効果は乏しいので、結局は下図のような考えで大まかに分類しながら、その分類ごとに改善を考えていくことになります。

このように各支出項目を「支出額」「削減難易度」で分類したマップを作るなどすると、より支出への理解が深まるでしょう。

支出改善の順序

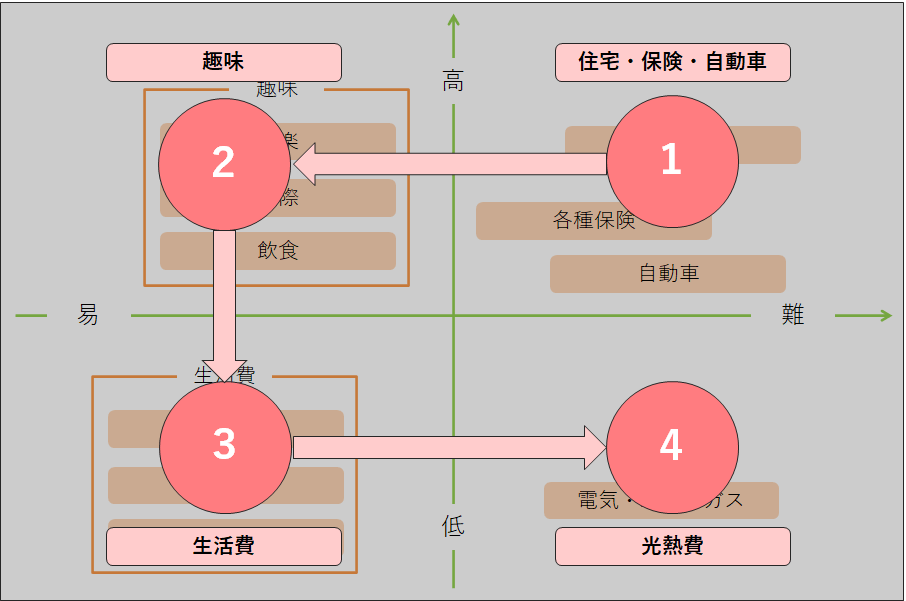

そうして分類した支出ですが、先ほども述べた通り、効果的なところから改善するのが望ましいです。

大まかに言えば、「住宅費の改善は難しいが、できれば効果は大きい」ことや「電気・水道・ガスの改善は簡単だが、効果が低い」といった内容です。

そうしたことを考えると、「右上から反時計回り」に改善することが得策となります。

具体的に考えてもらうとわかりますが、下半分の生活費や光熱費というものは、家計全体で見るとその割合はあまり多くないことがほとんどです。

もちろん、削減することは可能なのですが、かえって健康を害してしまい、結果医療費がかさむといったケースも考えられるため、真っ先にここに向かうのはオススメできません。

ですので、改めて支出の改善を考えるときには、

- 支出の特性を把握する

- 効果の高いところから改善を試みる

という観点が大事です。高校教育においても、この2つの観点で支出を考えさせることは、家計管理スキルを身に着ける上でとても重要ですね。

このあたりは以下の記事でもほぼ同じ内容で解説しています。

収入の改善

続いては収入の改善です。

こちらも主な収入項目から見てみると、

勤労収入(給与等) / 保険収入(年金等) / 資産

というものが見えてきます。現役世代であれば主に勤労収入、老後世代であれば主に年金が収入源となるでしょう。

これらについてはある一時の工夫によって増減させられるものではないため、次で触れる経済計画の中で、資産運用とともに考えていくことになります。

家計管理を通じた経済計画

そのようにして、現在の生活をベースに家計管理をしていくと、その延長として「将来こういうことをしたいのでお金をもっと貯める必要がありそう」といった願望や、「このままで将来は大丈夫なのだろうか」という不安のようなものが自然と湧いてくると思います。

そうした願望や不安を踏まえ、その達成に向けて準備をしていくのが次の経済計画になります。

経済計画では、

- ライフデザイン

- リスク対策

が重要になってきますので、その観点から掘り下げていくことになります。

ライフデザイン

ではまず、願望を実現する意味でのライフスタイルのデザインすること、ライフデザインについて考えてみます。

願望という意味では特に制限することなく、「やりたいことは何?」と問いかけるだけでもよいのですが、具体的な計画に落とし込むためには、実現時期であったり、その時のライフステージなどが実現に関係してくるので、そういった観点を含めてライフスタイルを考えてもらいましょう。

ここは改めて学習指導要領を読み返すと、

生涯を見通した生活における経済の管理や計画の重要性については,各ライフステージの特徴と課題,家族構成や収入・支出の変化,生涯の賃金や働き方,社会保障制度などと関連付けながら考えることができるようにする。

高等学校学習指導要領(平成30年告示)解説 家庭編(文部科学省)第2章第1節「家庭基礎」 より

と書かれているように、

- ライフステージ

- 家族構成

- 生涯の賃金や収入・支出の変化

- 働き方

を勘案するのがよいということですね。

このあたりを突き詰めると話がさらに広がっていくためひとまず割愛しますが、金融庁(知るぽると)や全銀協などが作成している補助資料を活用し、グループワーク形式の授業を設計するとよいでしょう。

リスク対策

続いては不安の解消、準備に向けたリスク対策を考えます。

こちらもまた学習指導要領を読み返すと、

また,将来を見通して,事故や病気,失業,災害などの不可避的なリスクや,年金生活へのリスクに備えた経済的準備としての資金計画を具体的な事例を通して考察できるようにする。

高等学校学習指導要領(平成30年告示)解説 家庭編(文部科学省)第2章第1節「家庭基礎」 より

と記載されています。これを踏まえるとリスク対策においては、

- 事故・病気

- 失業

- 災害

- 老後生活

あたりをリスクとして捉え、対策を考えていくことになります。要するに保険の話ですね。

先ほどの金融庁や全銀協の教材の中にもそれに類する部分があるので同様に使えますし、保険ということなので生命保険協会や損害保険協会が資料を公開しています。

経済計画の実践と各種金融商品

ここまでで、

- 現在の家計の把握・見直し

- 将来の経済計画の設計

を実践してきました。するとどういう考えになっているかというと、「こうしたい/こうする必要があると思うけれど、お金が足りなさそうに思える」というものだと推測されます。

そこで次は、そうしたお金の不足を補う意味で、金融商品の力を借りつつ、中長期的に経済計画を実践していくことを考えていきます。ここでようやく先送りにしてきた収入の見直しに近しい話が出てくるわけですね。

各種金融商品の理解

このフェーズでは、お金の不足を補う観点から金融商品を活用していくわけですが、何もメリットだけがあるわけではなく、対応するデメリットが存在するのも金融商品の特徴です。

したがって、金融商品の紹介をする際にはメリット/デメリットを並列に話すことや、それを踏まえた上でどのように活用することがよいのかという典型的なユースケースを提示していく必要があります。

とはいえ、授業の中で「債券というものは~」と延々語っても、家計やライフデザインに比べて腹落ちしづらいと思いますので、カタログ的な紹介は補足資料として紹介する程度が関の山でしょう。

業界ごとに団体がある都合で金融商品の横断的な紹介資料は意外と見つかりませんが、以下のようなものが参考になります。実際に授業で触れるかはさておき、教える側は一通り目を通しておくとよいでしょう。

株取引の疑似体験

こうした高校の授業において「金融商品を試す」場合に代表的なのが株取引の疑似体験です。

教材としての株取引としては、日本証券業協会が提供している株式学習ゲームが有名です。

株式学習ゲームとは

株式学習ゲーム(金融経済ナビ) より

アメリカの学校教育現場において30年以上にわたり実績のあるStock Market Gameをモデルとして、日本証券業協会、東京証券取引所が1995年度より実施している株式の模擬売買教材です。

参加実績

2020年度利用校数・利用生徒数 984校52,730名

(利用校内訳:中学校256校、高等学校454校、大学156校、その他118校)

学習サイトを見てみると1995年から実施しているだけあってレトロな雰囲気漂いますが、スマホアクセス等にはちゃんと対応しているようです。

基本的なやり方は「1000万円の模擬資金からスタートして、期間中の実際の値動きを使って取引する」というだけです。1日以内に何度も取引するデイトレなどは本筋ではないので、値動きは終値だけに固定されていますね。

この他、イマドキの作りでいえばトレダビなども有名です。大学の講義で使われている例があるようですね。

まとめ

2022年からはじまる高校の金融教育について、学習指導要領の記載に即して学ぶべき内容を整理してみました。

実際にどういった教科書が作られていくのかはまだわかっていませんが、元々記載されている学習ポイントは「お金のことを勉強する」と言ったときにも特におかしい内容ではないため、今回まとめたような内容の多くが含まれているものと思います。

お金のことは日常でも関係が深いだけに、色々なことが頭をよぎりますが、あまり難しく考えすぎず、シンプルに1ステップずつ整理していくことが大事です。改めて、そのステップを振り返ると

- 現在の家計の把握・見直し

- 将来の経済計画の設計

- 経済計画の実践

という3ステップにまとまりますので、各ステップで考えることを1つずつ、自分の頭で具体的に積み上げていくと、徐々に家計というものがはっきり実感していけることでしょう。

参考記事

授業計画を考える際には、各種団体が既に提供している学習用教材を活用することができます。

改めて今回の学習内容に即したものをまとめていますので、ぜひご活用ください。

(ア)家計の構造や生活における経済と社会との関わり,家計管理について理解すること。

(イ)生涯を見通した生活における経済の管理や計画の重要性について,ライフステージや社会保障制度などと関連付けて考察すること。

(ウ)イについては,将来にわたるリスクを想定して,不測の事態に備えた対応などについても触れること。