スマホアプリの利便性を重視した少額決済サービスとしては、私はここ数年来Kyashを使い続けているのですが、最近バンドルカードの名前も無視できないようになってきました。

さらなる事業展開に向け、運営元のカンムがセブン銀行から出資を受けたというニュースも聞いたので、今後の動きに注視すべく、バンドルカードのことを調べておきたいと思います。

Contents

バンドルカードとは

最初にぱっと理解しておきますが、バンドルカードとは、2011年創業の株式会社カンムが2016年から提供するプリペイド型Visaカードです。

この画像からもわかるように、バンドルカードはKyashと同様、スマホアプリとバーチャルカード、およびオプションで発行できるリアルカードからなります。

サービスはKyashに約半年先行しており、2016年9月16日からスタートしています。

サービス開始からユーザ数を順調に増やし、先日250万DLが発表されていましたね。

ちなみに、ブランド名であるバンドル(VANDLE)というのは、価値(Value)と操作(Handle)からきているようです。いいですね。

バンドルカードが目指す先

会社紹介資料「バンドルカードが目指す先」(株式会社カンム) より

Vandle = 誰でも簡単に自分が保有する価値(Value)を操作できるハンドル(Handle)のようなツールを提供する

既に便利なキャッシュレス利用が進まないというのは直感に反しているでしょうか。

直感に反している減少の底には、きっと表面上非合理で類推が難しい、しかしながら切実な理由が存在していると私達は考えています。

真に「誰もが自分の持つ価値をコントロールできる」ソフトウェアであり続ける。

新しい問を立て、実験を繰り返し、ソフトウェアとデザインの力を駆使して、常にアップデートされていくリアルなプロダクトであり続けたいと思っています。

バンドルカードの特徴

バンドルカードの特徴について、よく似ているKyashと比較しながらみていきましょう。

| バンドルカード | Kyash | |

|---|---|---|

| 国際ブランド | Visa | Visa |

| 年会費 | 無料 | 無料 |

| ポイント還元 | 0% | 0.5~1.0% |

| カード種別 | バーチャル リアル リアル+ | Kyash Card Virtual Kyash Card Lite Kyash Card |

| 3Dセキュア | × | × |

| タッチ決済 | ○ | × |

| カード発行手数料 | 0~700円 | 0~900円 |

| ウォレット残高上限 | 10~100万円 | 1000万円 |

| ウォレットからの払戻 | × | × |

| 決済上限(1回あたり) | 10~100万円(※) | 3~30万円 |

| チャージ方法 | クレジットカード コンビニ払い 銀行ATM入金 キャリア払い ポチッとチャージ 他(計9種類) | クレジットカード コンビニ払い 銀行ATM入金 |

| 自動チャージ | × | ○ |

| 個人間送金 | × | ○ |

| サービス開始 | 2016年9月16日 | 2017年4月5日 |

※明確な記載なし、おそらくウォレット残高まで

ここから、大きな特徴として4つありますので、それぞれみていきましょう。

リアルカード対応のプリペイド型Visaカード

バンドルカードではKyashと同じく、アプリ上のバーチャルカードに加え、実店舗でも使えるリアルカードの発行に対応しています。

プリペイド型Visaカードを発行するサービスは他にもありますが、2020年8月時点でバーチャルカードとリアルカードの双方に対応するのは、このバンドルカードとKyashだけです。

ちなみにバンドルカードは最上位のリアル+であっても発行手数料700円なので、Kyash側の最上位であるKyash Cardよりもわずかに手数料が安いです。

(ただその分カードにICチップがなかったり、非接触決済に対応していないなど、機能的には劣ります)

ポイント還元がない

Kyashではクレジットカードのチャージ時に加え、Kyash自身にポイント還元があることから、いわゆる二重取りが可能なプラットフォームとしてサービス開始当初から注目されてきました。

一方で、バンドルカードではバンドルカードとしてのポイント還元はなく、単にチャージ時のポイントが入るという点で違いがあります。ここは単純にKyashに優位性がありますね。

チャージ方法が多彩

ここにバンドルカードの特徴がよく現れていますが、バンドルカードはKyashに比べるとチャージ方法が多彩です。双方コンビニ払いに対応していますが、具体的な対応チェーンを見るとバンドルカードのほうが多いことがわかります。

キャリア払い(ドコモ/ソフトバンク)に対応しており、ニッチなところでビットコインからのチャージにも対応しています。

しかし、一番の特徴としては後払いチャージを実現する「ポチッとチャージ」が提供されていることでしょう。

「プリペイドカードのバンドルカードにチャージするのに後払い?」と思うかもしれませんが、これは要するにユーザがバンドルカードとの間で短期ローンを組んでいるような状態です。

例えば、

- ユーザがポチッとチャージで10,000円チャージする

(ユーザはこの時点で残高を利用できる) - ユーザはポチッとチャージの翌月末までに、10,510円(元金+手数料)を支払う

というものです。

このポチッとチャージは3,000~50,000円の範囲において1000円単位で利用でき、チャージ額ごとに以下の手数料がかかる仕組みとなっています。

あまりこれだけだとピンときませんが、翌月末払いなので60日間の短期ローンだとした場合の年利換算もしてみます。

| チャージ金額 | 手数料 | 手数料率(年利換算) |

|---|---|---|

| 3,000円 〜 10,000円 | 510円 | 5.10%(31.02%)~17.00%(103.42%) |

| 11,000円 〜 20,000円 | 815円 | 4.07%(24.78%)~7.40%(45.07%) |

| 21,000円 ~ 30,000円 | 1,170円 | 3.90%(23.72%)~5.57%(33.89%) |

| 31,000円 ~ 40,000円 | 1,525円 | 3.81%(23.19%)~4.91%(29.92%) |

| 41,000円 ~ 50,000円 | 1,830円 | 3.66%(22.26%)~4.46%(27.15%) |

おそらく3,000円でチャージする人はいないと思いますが、3,000円だったとしても510円の手数料がかかりますので、手数料率で17%、年利換算で103.42%という凄まじい数字になります。

上限の50,000円をチャージする場合が一番金利としては安い計算ですが、それでも年利換算で22.26%あることになります。

最長60日でかえってくるので、1年で資本が6回転してこの高利率を生み出していると思うと、相当な収益構造と言えますね。

バンドルカードのビジネスモデルとしては、株式会社カンムにお金が落ちる部分はそう多くないので、このポチッとチャージ手数料はそれなりの収益源になっていると考えられます。

個人間送金には非対応

最後が個人間送金への対応状況です。

Kyashと同じく個人ウォレットを持つバンドルカードですが、こちらは個人間送金に対応していません。

これはバンドルカードとKyashのサービス理念の違いからくるものなので後でまた触れますが、前提としてバンドルカードと株式会社カンムが目指すのは

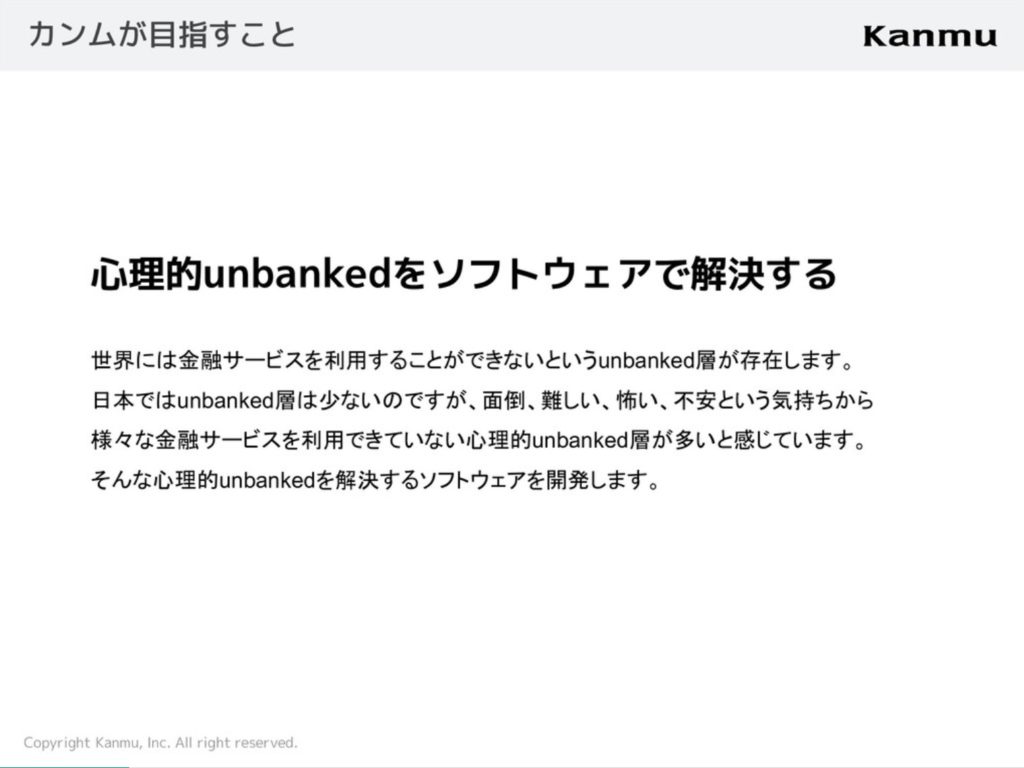

- unbankedな人たちにもソフトウェアの力で金融サービスを提供する

ことであり、Kyashが目指すのは

- 価値移動のインフラを作る

ことです。

ここで言っている「unbankedな人たち」は、様々な理由で金融サービスを利用できていない人たちで、金融サービスの一例が「カード決済」であるとして、このバンドルカード事業を手掛けています。

Kyashが目指す価値移動という考え方に個人間送金が含まれていますが、今のところカンムが言うところの金融サービスに個人間送金は含まれていないということですね。

バンドルカードのメリットとデメリット

さて、改めてバンドルカードが何かというと

- プリペイド型Visaカードが発行できるサービス

ということでした。

クレジットカードを持っている人にはなんのことやらと思うかもしれませんが、「クレジットカードを持てない人」にとってはいくつかメリットがあります。

メリット

まずはメリットからです。主に3点あるでしょう。

- 利用ハードルが低い

- カード決済ができるようになる

- 金融サービスへの心理的ハードルを下げる

それぞれ、個別にみてみます。

利用ハードルが低い

Kyashも似たようなものですが、バーチャルカードだけであればアプリをダウンロードしてすぐ使えますし、チャージもコンビニから手数料なくいけるなど多彩なため、ほとんど利用ハードルはないものと思われます。

リアルカードの発行には若干の手数料がかかったりしますが、これもやはり信用を審査するわけではないので非常にハードルが低いと言えます。

元々のターゲットを「クレジットカードが作れない人」だとすると、そうした人たちにとっては「財布の中の現金をウォレット化するかどうか」の話であるため、余計な心配もないですね。

カード決済ができるようになる

ネットサービスが充実している昨今、そうしたサービスを享受するためにネット上で決済をするケースは少なくありません。

しかし、クレジットカードはその名前が示すとおり、信用のいるカードであって、若年層を中心に考えれば簡単に作れるものではないとわかります。

そうした信用のいらないカードがデビットカードではありますが、こちらも銀行口座が必要であり、少しハードルが高いものとなっています。

しかし、そうした若年層などカード作りや運用に難のある人であっても、コンビニ払いなどで簡単にVisaカードを運用することができ、ネット上での決済が可能になることがバンドルカードを利用する最大のメリットです。

最近だとメルカリなんかの少額決済も盛んなので、若年層にとってもカード決済は大事な金融サービスになってきたということですね。

金融サービスへの心理的ハードルを下げる

先ほども少し話に出したように、バンドルカードと株式会社カンムが目指すことは

- unbankedな人たちにもソフトウェアの力で金融サービスを提供する

ことにあります。

そもそも、なぜunbankedな人がいるのかというと、クレジットカードを作れないという現実的な信用面はありつつも、「カードを持つのはなんか怖い」といった心理的ハードルが高いとも言われます。

心理的ハードルを感じるのは本人はもちろんのこと、未成年者であれば親からみても「持たせるのが怖い」と感じるケースもあるでしょう。

そうした心理的ハードルに対し、プリペイド型という高々チャージ範囲内しか被害が出ない形態をとることで「カード決済という金融サービス」を提供するというのがバンドルカードの考え方です。

また、被害範囲が抑えられているとはいえ、不正利用に対する不安はありますが、そのあたりも手元のアプリから即座に利用停止ができたり、カード表面に番号記載がないなど、そうした心理的ハードルも通常のカードよりは低いと言えるでしょう。

デメリット

先ほどは、バンドルカードを持っていない人、特に「クレジットカードを持てない人」にとってのメリットを挙げました。

では逆に、そうした人がプリペイド型Visaカードであるバンドルカードを持ったり、使ったりするデメリットはあるでしょうか。

こちらは主に2点です。

- ウォレット化したお金を現金化できない

- 不正利用に対する補償がない

それぞれみていきます。

ウォレット化したお金を現金化できない

あまり意識することはありませんが、一度手元を離れた現金を、再び手元に戻すというサービスは、資金移動業などの形態で厳しく規制されています。

その中に、サービス利用時の本人確認なども含まれていますが、バンドルカードでは利用ハードルを下げるために、そうした重い手続きを極力することなく利用できるようにサービス全体がデザインされています。

そうしたハードルの低さとのトレードオフで、一度ウォレットに入金したお金を取り戻せないようになっていますので、注意が必要です。

なお、解約時に関してもウォレット残額が解約手数料という位置づけでやはり返金されないので、解約を考えている方はかなり上手く利用していく必要があるでしょう。

不正利用に対する補償がない

このことはバンドルカードがどうということではなく、プリペイドカードとしての特性であるため、バンドルカードのデメリットとして取り上げるのはアンフェアな気がしますが、不正利用補償については同じくカード決済機能を有するクレジットカードと雰囲気が違うので覚えておいたほうがよいでしょう。

バンドルカードは本人確認なく簡単に利用が開始できる一方で、その特性から不正に利用されるケースが一定程度あるようです。

後者のフィッシング詐欺は特性が違いますが、前者で語られているような、「ウォレットを不正利用された」ケースでは、原則論からするとバンドルカードとしての補償はないと言われています。

もちろん、損害を受けたということであれば犯罪の被害者であるため、警察への届け出をした上で、加害者からの賠償などは当然あり得ると思われます。

ただし、バンドルカードはアプリがよくできているので、覚えのない利用通知を見た瞬間に手元でカード停止するなどすれば、相対的にリスクは低いと捉えることもできます。

ちなみに、競合するKyashでは同様の声を受けて2020年9月から本人確認済みアカウントに対しては不正補償が開始されました。

バンドルカードに向いている人

改めてバンドルカードの特徴を振り返ると、

- 本人確認不要のプリペイド型Visaカード発行サービス

- 登録時に発行されるバーチャルカードのほか、実店舗でも使えるリアルカード発行にも対応

- 多彩なチャージ方法を備え、後払いでチャージできるポチッとチャージが可能

というものでした。

この観点を踏まえ、バンドルカードに向いている人を考えてみます。

クレカ以外で後払い決済したい人

こちらがバンドルカードの特徴を素直に捉えたパターンですが、バンドルカードに向いている人として、

- クレジットカードを作れないが、後払いでカード決済したい人

を挙げることができます。

本来、後払いで決済できるというのはまさに信用の為せる業であるため、クレジットカード以外でそのようなことはできませんでした。

しかし、その後払いを手数料と引き換えに一定額までバンドルカード側が担保することで、本人の信用によらずに実現しています。

この唯一無二のサービスを利用したいのであれば、当然ながらバンドルカードを選ぶメリットがあります。

あえてクレカを使わずに決済したい人

先ほどの向いている人は「クレカを作れない人」のことでした。

クレカを作れないけどカード決済したい!というモチベーションですね。

では、変な話ですが「クレカを持っているけどあえてクレカを使わずに決済したい」ということはあり得るでしょうか。

それがバンドルカードに向いているもう1つのパターンで、例えば海外サイトでの一時的な支払いなど、「ちょっと怪しいけど欲しい物がある…」といった場合です。

要するに楽にVisaプリペイドが欲しいという話なのですが、Visaプリペイドカードの一部には残高チャージに手数料のかかるものがあります。

例えば、日本初のバーチャルVisaプリペイドであるV-プリカなどは、インターネットからの購入に200円かかるなど、気をつけないと手数料のかかるものがそれなりに存在しています。

もちろん、店頭で販売/チャージする物理カードとしてのVisaプリペイドであれば手数料がかかるケースは稀ですが、店頭まで行くのは面倒ですよね。

その点、バンドルカードはスマホからも使いやすく、ネット決済に特化したバーチャルVisaプリペイドカードがすぐに作ることができ、それでいてクレジットカードからのチャージに手数料がかからないというメリットがあります。

このことはKyashも同様なのですが、Kyashでは残高不足時に登録カードから自動的にチャージをして決済する自動チャージ機能があるため、決済不安を持つ人にはかえって使いづらい形態となるでしょう。

そのため、自動チャージ機能を備えていないバンドルカードであれば、残高以上の決済が通されることはなく、安心して決済できるということです。

バンドルカードに向いていない人

では逆に、バンドルカードに向いていない人、あるいは他サービスが向いている人はどのような人でしょうか。

もうこれは端的に、「プリペイド型Visaカードが利用したくて、後払いチャージ(ポチッとチャージ)に興味がなければKyashが最適」ということになると思います。

先ほど挙げたバンドルカードの特徴の中で、唯一Kyashが対応していないのが後払いチャージです。

利用限度額などに細かな違いはありますが、さほど大きな違いでもなく、それ以外の国際ブランドがVisaであるとか、バーチャル/リアル双方に対応しているというのはKyashにも共通しています。

加えて、Kyashでは利用額に対して0.5~1.0%のポイントがつくので、ポイントがつかないバンドルカードに対する明確なアドバンテージがあります。

バンドルカードはオススメできるか

さてここまでバンドルカードの特徴を調べ、

- クレカ以外で後払い決済したい人

- あえてクレカを使わず決済したい人

にはバンドルカードが向いているという話をしました。

ではそういう人に対してバンドルカードをオススメできるのかというと、私個人の考えでは前者の「クレカ以外で後払い決済したい人」にはオススメできないと考えています。

その最大の理由は、バンドルカード独自の特徴である「ポチッとチャージ」という手数料を取ることによって後払いを実現する機能そのものにあります。

バンドルカードが掲げる「unbankedな人にも金融サービスを」という理念はすばらしいと思いますが、端的に「クレジットカードが作れないような人」に対してローンのようなものを身近にチラつかせるようなサービスをあまり良いとは思いませんでした。

もちろん、手数料自体は明確に開示されていますし、法には触れていないと思いますが、いかんせん手数料が高すぎます。

元々のターゲットイメージとして中高生などの若年層をイメージするのであればなおさらこういった手数料ビジネスに簡単に触れさせるべきではないと感じ、あまりオススメできるサービスではないと思いました。

(あえて触れさせることで、手数料とか金利の恐ろしさを感じさせる意図なのであれば、それは素晴らしいことだと思いますが…)

その一方で、後者の「あえてクレカを使わず決済したい人」については、他の手段があるなかで意図して選択しているい状態だと思いますので、バンドルカードという手段を上手く使えばいいんじゃないかと思います。

まとめ

以前から気になっていたバンドルカードのことを調べてみました。

表面的には時期的にもサービスモデル的にも似通っているKyashとの比較になり、ごく一部の場合を除いて、バンドルカードのターゲットユーザーはKyashのターゲットユーザーでもあり、ポイント還元の差で競争力に欠けるような印象を持ちました。

しかしながら、会社としてのカンムを調べる中で、

というメッセージを知り、Kyashと同様に会社として興味を持ったのが率直な感想です。

こちらの記事の中で、

増資した資金は提供するバンドルカードのマーケティング強化、および今年12月に予定している決済・投資領域の新プロダクト開発に必要な人材に投じるとしている。

と触れられていますが、「心理的unbanked」×「決済・投資領域」の掛け算でどんな新プロダクトが生まれるのか楽しみです。

参考記事

プリペイド型Visaカード自体は多くの競合がありますが、実質対抗馬となるのはこのKyashだけだと思います。

バーチャルで始める手軽さと、リアルでも使える応用性はもちろん、アプリの使いやすさも群を抜いていると思います。

バンドルカードの裏には、unbankedな人たちの存在や、ブランド名に込められたValue + Handleの考え方がありましたが、Kyashも「価値移動のインフラ」に向けた事業展開を続けています。カンムともども、個人向けFinTech企業として見逃せない存在です。