投資をする上でよく言われるのが「長期積立投資でリスク抑制」という話です。

私自身も、この考えに同意して長期積立投資を志向していますが、具体的にどれくらいの効果があるのでしょうか。

1930年以降のダウ推移を参考にしながら、実際に計算をしてみましょう。

長期積立投資について

本来ならば言うまでもありませんが、この記事で触れる長期積立投資が指すものについて改めて文章にしておきたいと思います。

- 長期

- 最低でも10年、通常では20年以上を指す

- 積立

- 投資期間中、一定額を投資し続ける

- 積立額はインフレ/デフレによって変動させない

- 短期的な浮き沈みに関係なく、資産の取り崩しは行わない

- 投資

- 本来では特に商品を限定しないが、シミュレーションの都合上、この記事では「ダウ指数連動商品への投資」に限定する

このように長期積立投資を捉えることにします。

長期積立投資の検証

それでは、実際に過去のダウ指数をもとにしながら、長期積立投資の検証を行っていきます。

検証したいこと

まず、検証の目的としては、長期積立投資の強みとして主張される、「長期間に渡り、かつ積立投資を行えば開始タイミングによらずほとんど損しない」ということがどの程度正しいのかを検証します。

特に、言い訳のように付けられている「ほとんど」という程度表現が、数字ではどのように評価できるのかを明らかにします。

検証の方法

以下のようにして、「長期積立投資はどれくらい損をしないのか」ということを検証します。

- 損の定義

- 投入元金よりも、時価が下回っている状態を損とみなす

- 積立の方法

- ダウ指数連動投信の購入を想定して、一定期間中に固定額を投資し続ける

- 購入口数はダウ指数に連動して増減するものとする

- 積立の期間

- 積立期間による収益性比較のため、積立期間として5年/10年/15年/20年を検証する

- 積立の起点

- 積立時期による収益性比較のため、積立起点として1930年以降の5年刻みを検証する

こう書いてもよくわからないと思うので結果をみてみましょう。

検証の結果

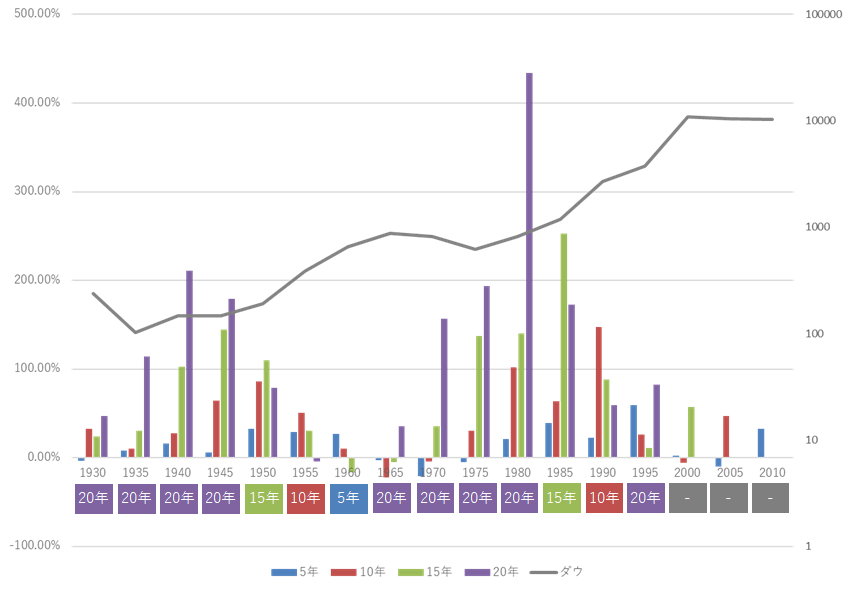

全ての結果をグラフにまとめると、以下のようになりました。

まずグラフの見方を補足します。

- 左軸

- 4色の棒グラフに対応する軸

- 各起点年で始めた積立投資が、元金に対してどれくらいのリターン(%)を上げているかを示す

- ぱっと見て分かるように、1980年を起点とする20年積立が最も高いパフォーマンスを上げている

- オイルショック明けに始まり、ITバブル崩壊前に終わった計算

- 右軸

- 灰色のダウ指数に対応する軸

- 対数軸になっている

- 棒グラフ

- 起点となる年を指定したとき、5年間積立投資をした場合のリターンを青、10年間を赤、15年間を緑、20年間を紫としたグラフ

- 単位は時価総額ではなく、積立元金に対するリターン(%)なので、無条件に20年の値が大きいというわけではない

- 積立期間ラベル

- 各起点年の下に添えられた積立期間ラベルは、「その年に積立投資をはじめたとき、最もリターンのよい結果に終わる積立期間」を示す

- 見て分かる通り、20年の積立期間がほとんどの場合よい結果を残している

積立期間による積立結果の差

既に書いてしまいましたが、グラフからも明らかなように、結果比較のできる1930年から1995年までの14期間のうち、9期間において20年積立の結果が最もよいということになりました。

| 積立期間 | 最良起点数 | 比率 |

|---|---|---|

| 5年 | 1 | 7% |

| 10年 | 2 | 14% |

| 15年 | 2 | 14% |

| 20年 | 9 | 65% |

この結果をみるだけでも、「長期積立投資が強い」ということがわかりますね。

積立起点による積立結果の差

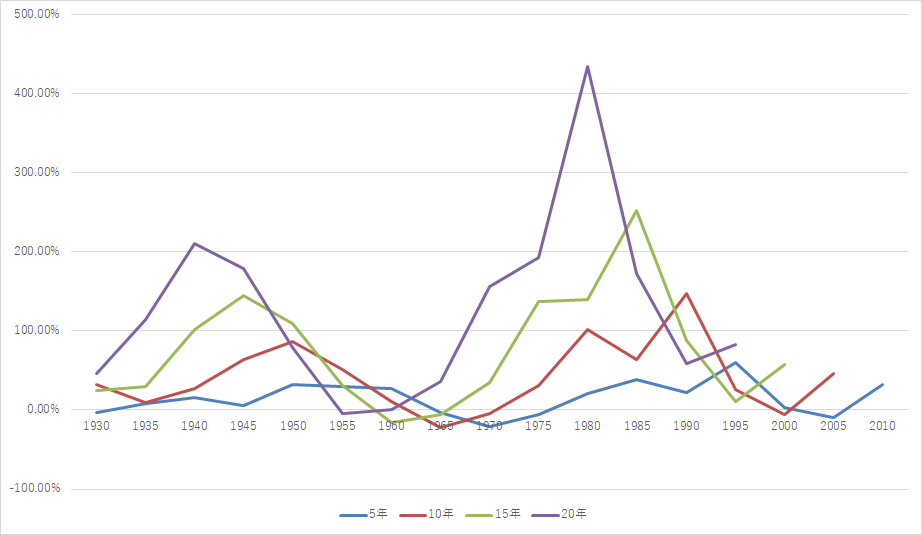

続いては、積立の起点となる年によって、どのように結果が変わるのが見てみましょう。少しグラフを変えます。

積立結果のグラフのみを折れ線で表現してみました。

見て分かる通り、大きな山と谷がありますが、これらは何なのでしょうか。

大きな山(1980年付近)

グラフ中、最も高いリターンを記録したのが1980年の20年積立ですが、積立期間の終わりである2000年は、ちょうどITバブルの絶頂期となっていました。

1970年代のオイルショックからようやく復活した1980年頃から、安い水準のダウを買い続け、2000年で大きく花開いたのがこの1980年起点の20年積立というわけです。

同様に、ITバブルの恩恵を受けている1995年の15年積立、1990年の10年積立の山も見えますが、絶頂を迎えて間もなくITバブルが崩壊していますので、その後は大きく成績を下げていますね。

大きな谷(1955年付近)

そうなると谷はその逆です。積立期間の最後にオイルショックに直面したケースです。

値が小さくて非常に分かりづらいですが、この1955年起点の20年積立は、14期間のうちで唯一マイナスのリターン(-3.93%)を記録しています。

つまり、逆に言えば「20年の積立投資を行えば、歴史上は90%以上の確率でマイナスの結果にはならず、マイナスになったとしても高々5%程度の損にしかならない」ということがわかります。

このことは、20年以上の長期投資を考える上で、非常に心強い歴史的事実と言えるでしょう。

経済の波

グラフにも現れている通り、景気には良い時期と悪い時期があります。

経済の世界では 景気循環 と呼ばれる、周期40ヶ月のものから、50年のサイクルまでいくつか提唱されていますが、サイクルという名の通り、良し悪しを繰り返すものと捉えられています。

実際に、この検証の中でも、以下のような大きな経済ショックを含んでいますが、元金をマイナスにするほどのダメージを与えたのはオイルショックのみで、リーマンショックですら20年積立をマイナスの結果にはしませんでした。

| 名前 | 最大下落率 | 開始年 | 終了年 |

|---|---|---|---|

| 世界恐慌 | 89% | 1929年 | 1954年 |

| オイルショック | 40% | 1973年 | 1982年 |

| ブラックマンデー | 32% | 1987年 | 1989年 |

| ITバブル崩壊 | 34% | 2000年 | 2006年 |

| リーマンショック | 50% | 2007年 | 2013年 |

終了年は「経済ショック前の価格を超える」タイミングとしていますが、5年程度で回復したITバブル崩壊やリーマンショックが霞んで見えるほど、世界恐慌が回復までに25年を要したことは驚くべきことです。

これから世界恐慌のようなことが起こるかはさておき、過去回復に25年を要した経済ショックがあったということは覚えておいたほうがよさそうです。

なお、データが足りていないために2000年以降のグラフが不足していますが、ITバブルの絶頂期、リーマンショックによる低迷を経て、各積立成績が上向きになっていくことが予見されるようなグラフになっています。

2000年から数えて20年目である2019年は、2018年末の混乱を上期に引きずりながらも、下期には最高値の更新を続けるなど、非常に好調な1年となりました。

リーマンショックから10年以上が経過し、次なる経済ショックを危惧する声は根強いですが、「大きな経済ショックが訪れた直後こそ、割安で株を買うことができる」と見ることもできます。

実際に、リーマンショックでは多くの投資家が含み損に転落したことで知られますが、そこでリタイアせず、温存していた資金をショック後も冷静に追加投資していくことで、今やリーマンショック前を超える大きな資産を築いた人もいます。

私自身も、次なる経済ショックがいつくるものかと恐れる心はある一方、定年まではまだ20年を大きく超える期間を残しているため、経済ショックが訪れたとしても、落ち着いて追加投資をしていこうと思っています。

まとめ

今回の検証は、「長期間に渡り、かつ積立投資を行えば開始タイミングによらずほとんど損しない」という長期積立投資の評判を検証しようとしたものでした。

検証の結果としては、14期間中1期間のみのマイナス結果に留まったことや、14期間中9期間で20年積立がもっともよい成績を収めたことなどから、改めて長期積立投資の効果を確認することができました。

また、過去100年近いデータを見ることで、10年以上のスパンで訪れる経済ショックの存在と、経済ショックが発生した場合のダメージについても理解を深めることができました。

10年のスパンを目安とする場合、そろそろ次の経済ショックがきてもおかしくはないような状況ではあります。しかし、20年以上の投資期間を持つ身としては、特段恐れるべきものではないということと、経済ショックを理由に投資から離れることは、むしろ重要な投資機会を逃しているということも分かりました。

決してリスクを過小評価して楽天的に投資と付き合うことではありませんが、長い時間の中で、ストレスを抱えすぎることなく適切に投資と付き合うためには、非常にいい検証だったように思います。