Contents

運用レポート

2020年度全体の年次レポートです。

主な出来事

2020年の出来事と言えば、なんといっても新型コロナウイルス感染症に伴う世界的な混乱が挙げられるでしょう。

1月から中国を中心として徐々に拡大の報せが届き始め、2月に入りダイヤモンド・プリンセス号における集団感染の報道とともに、本格的に日本もコロナ禍に巻き込まれていきました。

そんな中、2/20頃から株式市場慌ただしくなり始め、底値をつけた3/23までの約1ヶ月で36%の下落を見せるなど、混乱と不安がが急速に拡大しました。この中ではサーキットブレーカーが連日発動したり、ダウが史上最大の値動きを連日更新するなど、大きな混乱がありました。サーキットブレーカーの発動もさることながら、原油価格が史上初めてマイナスになるなど、一連の経済的混乱がコロナショックとして認知されるに至ります。

現実世界におけるウイルスの蔓延を防ぐべく、ヒトとモノの往来が制限される中で、ZoomをはじめとするITサービス産業や、生活に欠かせない小売業にカネが集まっていきました。

こうした流れの中で、ダウを構成する金融やエネルギーといった伝統的なオールドエコノミー銘柄が長らく低調な値動きを見せた一方で、GAFAMを代表するNASDAQのハイテク銘柄が特に抜きんでたパフォーマンスを見せています。1年を通じ、カネが行き場を探し続けた年であったように感じます。

その後、第2波/第3波と感染の混乱は続きつつも、アストラゼネカやファイザーなどのワクチン開発が従来にない速やかな治験プロセスを経て12月からいよいよ投与がはじまることとなりました。

日本でも近く供給と投与が始まるとみられていますが、ワクチンによる抗体ができるまでの数週間であったり、国民に広くワクチンが行きわたるにはまだ数年かかるであろうという見立てとともに、延期された2021年の東京オリンピックの開催に再度注目が集まっています。

また、コロナ禍による混乱がありつつも、テスラを中心としたEV化の流れや議論が活発化することやビットコイン価格の高騰など、コロナに振り回される面とともに次なるステージを探った年でもありました。

S&P500

| S&P500 | 始値 | 終値 | 高値 | 安値 | 値幅 |

|---|---|---|---|---|---|

| 日付 | 1/2 | 12/31 | 12/31 | 3/23 | – |

| 値 | 3244.67 | 3756.07 | 3756.07 | 2189.88 | – |

| 上昇率 | – | +15.76% | +15.76% | -32.51% | 48.27% |

2-3月にかけて大きな混乱が見られた一方で、1年全体では株高に推移しています。

年度中の推移は+15.76%、値幅は48.27%でした。

USDJPY

| USDJPY | 始値 | 終値 | 高値 | 安値 | 値幅 |

|---|---|---|---|---|---|

| 日付 | 1/2 | 12/31 | 2/20 | 3/9 | – |

| 値 | 108.569 | 103.252 | 112.228 | 101.18 | – |

| 上昇率 | – | -4.90% | +3.37% | -6.81% | 10.18% |

1年全体では円高が進行しました。

最も円高をつけたのが3/9であり、株安となった3/23より2週間早い動きとなった一方で、3/23には110円台まで一時持ち直しつつ、その後下落が続く結果となりました。

こうした推移は各国中央銀行の思惑に連動するものがありますが、まだまだこうした為替情勢には不勉強なのでひとまずはこの大勢と事実を認知しておきたいと思います。

年度中の推移は-4.90%の円高、値幅は10.18%でした。

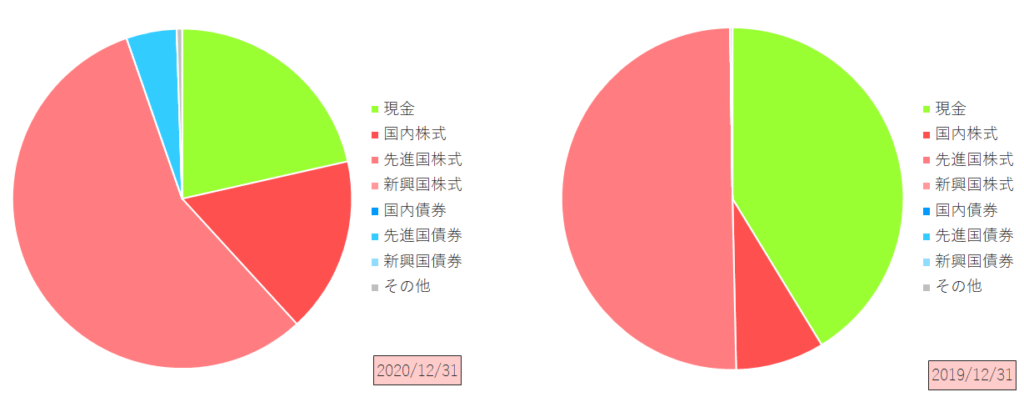

アセットアロケーション

| 資産クラス | 全体構成率 | 全体構成増減率 | 資産別増減率 |

|---|---|---|---|

| 現金 | 21.47% | -19.81% | -25.53% |

| 国内株式 | 16.72% | +8.34% | +185.69% |

| 先進国株式 | 56.49% | +6.36% | +61.33% |

| 新興国株式 | 0% | 0% | 0% |

| 国内債券 | 0% | 0% | 0% |

| 先進国債券 | 4.80% | +4.80% | ― |

| 新興国債券 | 0% | 0% | 0% |

| その他 | 0.52% | +0.31% | +250.16% |

| 合計 | – | – | +43.17% |

通年の積立投資に加え、3-4月の追加投資などにより2019年12月に比べて総資産は+43.17%となりました。

円グラフを見てわかる通り、コロナショックのタイミングで現金を株式に投入するなど、積極的な投資を行いました。また、円高の進行に合わせ、少しずつドル建て債券の買い入れを行いはじめています。

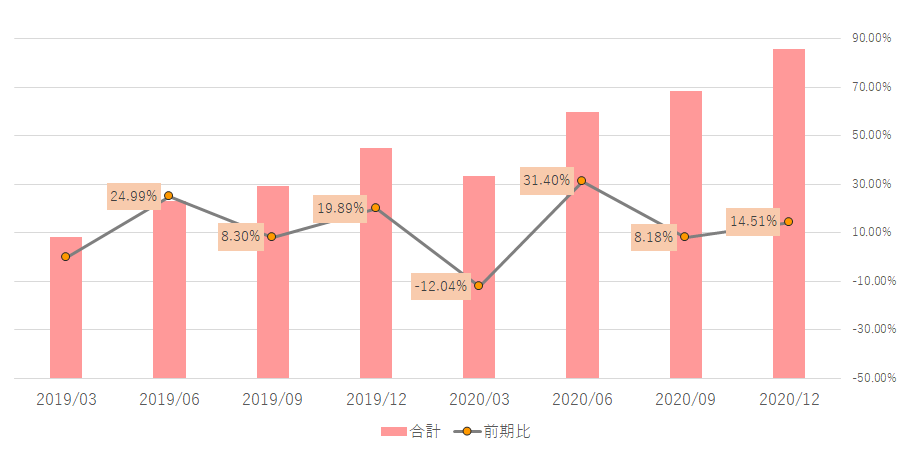

総資産

コロナショックを受けた2020/03のタイミングで一時的に総資産を減らす結果となりましたが、その後の戻しを含めると、1年を通じて右肩上がりを継続した結果となりました。

2020年度の投資アクションについて

前回の世界的経済ショックと言われるリーマンショック時にはまだ投資や資産運用を行っていなかったため、今回が初の経済ショックに直面した年となりました。

こうした現実の経済ショックへの対応を通じ、よかった点/よくなかった点がそれぞれが自身の行動を伴って実際に感じられました。

2月上旬に感染拡大を予感しつつもポジション操作をしなかった点で、下落局面についてもリスク資産に手を付けないと決めて下落の1ヶ月を過ごしました。

急激に上げ下げする市況に連動し、総資産も1日で自分の給料を優に超える規模で上げ下げしましたが、結果的に狼狽売りなどをすることなく3月を終えられたことは、初の経済ショック対応としては良いものだったと考えています。

既存のリスク資産に手を付けないとした一方で、現金を投入して注視していた日本株をいくつか購入しました。元々、こうした対応も見据えて現金ポジションを維持していたため、意図した行動ではあるものの、全体的に追加投資のペースが早すぎたように思います。

非リスク資産として債券も一部持ち始めましたが、これらをどのように使うかについてはまだまだ対応姿勢を考える必要がありそうです。

経済ショックへの対応については、以下のような記事でも改めて考えをまとめています。

2021年度の資産運用について

2021年度の資産運用スタンスについては、基本的にこれまでと変わりありません。

30-40年間での長期投資を見通す中では、20年に満たない期間での上げ下げ自体はさほど問題視するようなものではないと考え、基本的には指数連動のインデックスファンドに積立投資することを資産運用の主軸とします。

混乱期における追加投資の考え方を整理し、無リスク資産の比率を回復させる。

右往左往することなく積立投資を継続する一方で、積立設定した以上の追加投資原資をどのように扱うかについては、2021年度のテーマの1つであると考えています。

特に、リーマンショックやITバブルなど、これまで多くの金融相場を体験してきたベテラン投資家の動きに比べれば、まだまだ右往左往するようなところがありましたので、そうしたスポットでの動きをどのように捉え、行動していくかについては、少し短期的な目線も意識しながら考えを深め、無理のない範囲でチャレンジしていきたいと思います。

しかしながら、リスク資産の比率を上げすぎたところがあるため、2021年度中に無リスク資産を約30%程度の水準まで調整していきたいと思います。

まとめ

リーマンショックの立ち直りから続いた株高の基調を引き続き継続すると思われた2020年ですが、ふたを開けてみればこれまで経験したことがないような新しい形でリセッションに直面することとなりました。

下落に1.5年、戻しに4年かかったリーマンショックに比べ、下落に1ヶ月、戻しに5か月を要したコロナショックはこれまでとはまた違うリセッションとなっているように思います。

あるいは、まだまだリセッションの序章に過ぎず、2021年度にさらなる混乱が待ち受けているのかもしれません。

しかし、短期的な読みを試みることはまだまだ力不足であると自覚しているため、引き続き地道な積立と、こうした振り返りを通じて自身の考えや行動を少しずつでも高めていきたいと思います。

また、世界が受けた様々な変化に可逆なものがある一方で、不可逆なものも多く含んでいるように思います。私自身も在宅勤務がさほど珍しくない勤務形態になったこともありますし、そうした不可逆性にも着目しながら、広く情報のアンテナを張っていきたいです。

それでは、次回は2022年1月での年次レポートとなります。

2020年度四半期レポート

今年度の各四半期レポートです。

コロナショックと呼ばれる経済的混乱はもちろん、ヒトとモノの往来が制限されるという未曽有の制約を余儀なくされる中で、カネが行き場を探し続けた1年。