私自身もVYMやBNDの保有を通じて外国株投資家となっていますが、そこで避けては通れないのが外国税額控除の話題です。

そんなところ、2020年1月1日に開始された「投資信託等に係る二重課税調整」は、外国税額控除の手間を軽減する方法として話題になっていましたので、きちんと調べ、活用できるようなりたいと思います。

Contents

投資信託等に係る二重課税調整

今回のメイントピックとなる「投資信託等に係る二重課税調整」ですが、これを理解するには外国資産利益に対する課税の考え方と、それから生じる二重課税のことを理解しないといけません。

順にみてみましょう。

外国資産利益に対する課税の考え方

まず、外国資産から得られる利益に対して、どのような考えで課税されるのかみてみましょう。

国によって異なりますが、外国課税における税率を10%として説明します。

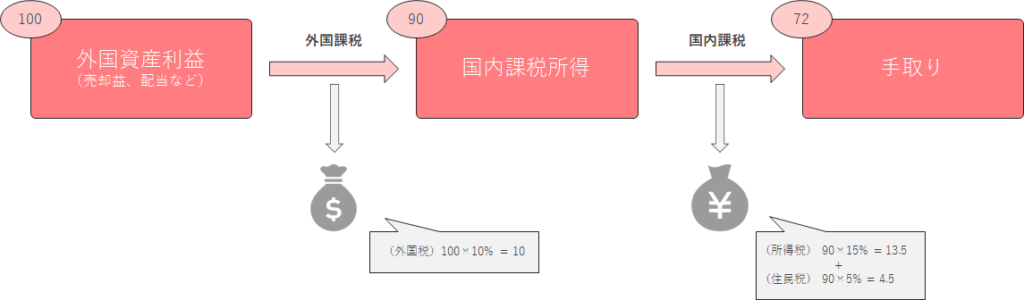

図の通りのイメージですが、外国所在の資産から生じる利益に対しては、当該国における税を差し引いた金額が国内課税所得となり、ここから他の国内資産と同様に、国内の課税が行われます。

この二段階の課税により、元の外国資産から生じた利益を100としたとき、手取りになるときには28%減の72となっています。

このように、資産の所在によって課税される点と、所得者の居住地によって課税される点が重なり、二段階に課税されるというのが基本的な外国資産利益に対する課税の考え方です。

二重課税の問題

さて、こうしたときに問題となるのが二重課税の問題です。

そもそも二重課税とはどういう話かというと、「同じ利益に対し、複数の税金を課すべきではない」という基本的な考えに基づく問題です。

税金は多くの場合、何らかの目的のために課税(目的税)され、それを原資として様々な社会的事業に活用されるものです。

しかし、いかに目的があろうと、過剰な課税は経済活動の阻害を生むため、基本的には避けられるべきというのが二重課税を避ける背景にあります。

とはいえ、一律に禁じられているものではなく、例えば酒やタバコなどは商品価格に酒税が含まれる一方で、購入時には消費税といった形でさらに課税されていたりします。

さて、こうした二重課税の問題を念頭に置くと、今回の外国資産利益に対する課税方式は典型的な二重課税になっていることがわかります。(説明簡略化のため細かい端数は落としています)

こうした二重課税は確定申告において外国税額控除を申し出ることで、国内で二重に課税されていた分の返還を求めることができます。

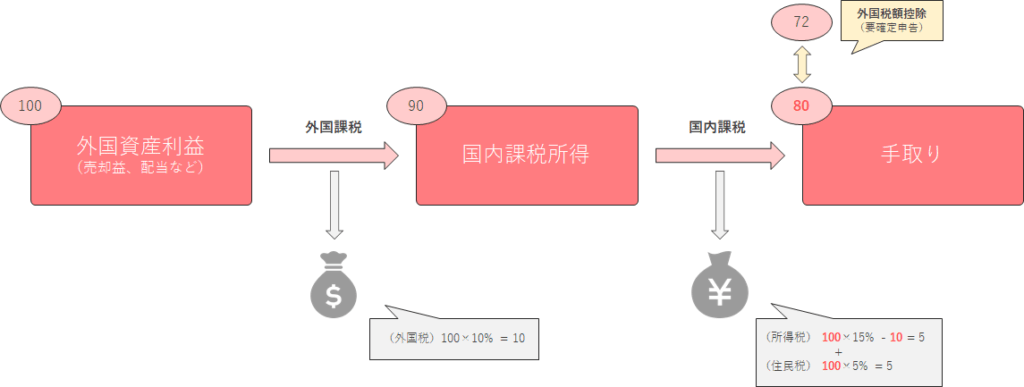

少し対応関係が分かりづらいですが、順を追って話すとこうなります。

- 外国課税(変わらず)

- 国内課税

- 確定申告により、「既に外国税相当額を国内納税した」とみなして税額を再計算

- 再計算した税額の差額を控除

国内課税時の計算を見てもらうとわかるように、国内課税の対象金額が「外国課税がなかった」ような100になっている一方で、そこから外国で既に支払った外国税額を差し引いていることがわかります。

これにより、二段階の課税全体で差し引かれる税金の総額が少なくなり、100から72まで減っていた手取りが80まで回復します。

実際には、支払いのタイミングで72まで減ってしまっているので、確定申告によって差分を取り返すといったことになります。

このように、外国資産からの利益に対して二重課税が発生する一方、それを調整する仕組みが整えられているということです。

二重課税調整

説明したように、外国税額控除の仕組みを使うことで、実質的に二重課税による不利益がないようにできる一方で、こうした仕組みが「はっきり言ってめんどくさい」というのが以前から挙がっていた声でした。

確かに、国内課税において控除すべき金額は元となる外国税の額、すわなち資産所在地における税率に依存するので、仕組み的に難しいという点はありました。

しかし、その資産がどこに所在して、どれくらいの税率で課税されているかは必ずしも本人が申告しないとわからないものではないため、2020年1月1日から国内籍のETFや投資信託など、「運用会社」が存在する商品からの利益については、こうした二重課税が自動的に調整されるようになりました。

要するに、個々人で申告せずとも、運用会社の手続きによって自動的に調整しておきますよということです。すばらしいですね。

長くなりましたが、これが「投資信託等に係る二重課税調整」の話になります。

二重課税調整の対象となる商品について

ここまでの話で、投資信託等に係る二重課税調整が私たち投資家の手間を省くよい制度だということがわかりました。

しかし、これは二重課税調整の対象となる商品であった場合の話で、もし調整対象ではないにも関わらず「自動的に調整されるから大丈夫~」などとして確定申告を忘れてしまっては目も当てられません。

というわけで、二重課税調整の対象となる商品はどれなのか、自分の持っている商品が対象なのかをチェックする方法をみてみましょう。

二重課税調整の対象

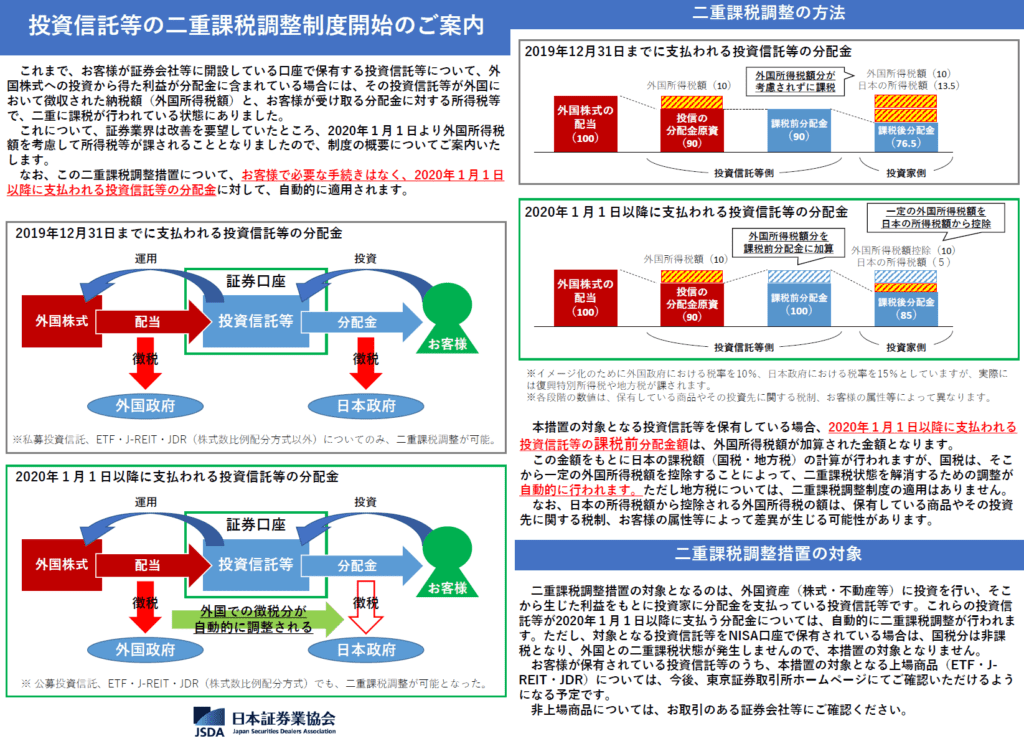

この調整の対象となる商品についての基本的な考え方について、日本証券業協会が以下のようにまとめています。

二重課税調整措置の対象

投資信託等の二重課税調整制度開始のご案内(日本証券業協会) より

二重課税調整措置の対象となるのは、外国資産(株式・不動産等)に投資を行い、そこから生じた利益をもとに投資家に分配金を支払っている投資信託等です。これらの投資信託等が2020年1月1日以降に支払う分配金については、自動的に二重課税調整が行われます。ただし、対象となる投資信託等をNISA口座で保有されている場合は、国税分は非課税となり、外国との二重課税状態が発生しませんので、本措置の対象となりません。

お客様が保有されている投資信託等のうち、本措置の対象となる上場商品(ETF・J-REIT・JDR)については、今後、東京証券取引所ホームページにてご確認いただけるようになる予定です。

非上場商品については、お取引のある証券会社等にご確認ください。

というわけで、外国資産への投資を行い、利益を得ているもの全てが対象となるようです。

主な調整対象となる国内ETF

先ほどの日本証券業協会からのお達しにもあったように、東証に上場しているETFやREITのうち、何が自動調整の対象になるのかは具体的に公表されています。

「対象となる可能性の高い」という前置きが気になりますが、こういったものが対象になるようです。

最近は外国資産に投資する国内籍ETFも増えてきましたので、今後はわざわざ海外口座で買い付けることなく、こうして国内籍ETFで済ませられるようになるかもしれません。

以下、いくつか例を挙げておきます。

| 証券コード | ETF名 | 運用会社 | 信託報酬 | 純資産総額 |

|---|---|---|---|---|

| 1496 | iシェアーズ 米ドル建て投資適格社債ETF(H有) | ブラックロック | 0.28% | 222.4億円 |

| 1545 | NEXT FUNDS NASDAQ-100(R)連動型上場投信 | 野村アセットマネジメント | 0.45% | 257.3億円 |

| 1655 | iシェアーズ S&P500 米国株 ETF | ブラックロック | 0.075% | 95.9億円 |

| 2558 | MAXIS 米国株式(S&P500)上場投信 | 三菱UFJ国際投信 | 0.078% | 45.7億円 |

| 2559 | MAXIS 全世界株式(オール・カントリー)上場投信 | 三菱UFJ国際投信 | 0.078% | 23.7億円 |

個人的に、和製VTと言っていい2559に注目しているんですが、設定後まだ日が浅く知名度がまだまだなので、純資産総額がイマイチですね。

調整対象とならないケース

調整対象となるのは、ざっくり言って「外国資産から利益を得ている商品」ということになりますが、対象にならないものもあるので一応覚えておいてください。

ただし、対象となる投資信託等をNISA口座で保有されている場合は、国税分は非課税となり、外国との二重課税状態が発生しませんので、本措置の対象となりません。

投資信託等の二重課税調整制度開始のご案内(日本証券業協会) より

先ほども引用していた日本証券業協会の文章ですが、ここで「NISA口座の商品は対象にならない」ということが書かれています。

今回の調整はあくまで「二重課税状態にある商品利益の調整」ですので、書いてある通り、国内で非課税となるNISA口座の商品は二重課税状態とはならず、対象外ということですね。

「じゃあNISA口座で外国利益が出る商品を持たないほうがよいのか?」ということになりますが、それは考え方次第です。

以下で、それぞれ100の利益があった場合の課税と手取りの関係をまとめてみます。

| 元利益 | 外国課税 | 国内課税 | 手取り | 備考 | |

|---|---|---|---|---|---|

| 通常口座:国内資産 | 100 | なし | 20 | 80 | |

| 通常口座:外国資産 | 100 | 10 | 10 | 80 | 外国税額調整あり |

| NISA口座:国内資産 | 100 | なし | 0 | 100 | 国内非課税 |

| NISA口座:外国資産 | 100 | 10 | 0 | 90 | 国内非課税、外国税額調整なし |

確かに、NISA口座の力を最大限活用するという話ではNISA口座は国内資産のために使ったほうがいいのかもしれませんが、前提としている「全て同じ利益だった場合」というのが元々無理のある設定ですので、外国資産に投資することと、NISA口座を使うことの判断は直接結びつける必要はないと思います。

「いずれにせよ投資しようと思っている」のであれば、当然NISA口座を活用することで国内非課税の分だけお得になりますね。

まとめ

この自動調整の話題は成立したタイミングで大きく話題になりましたので、当然知ってはいましたが、現状でこの恩恵を受ける商品を持っていなかったため、そこまでちゃんと調べていませんでした。

しかし、先日友人と「配当資産にシフトしていく場合はどうするのがいいか」「米国ETFもいいけど確定申告が面倒」などという話があったため、改めてこの制度の話をきちんと調べてみました。

米国の強いハイテク株の流れで米国ETFのQQQが注目を集めていますが、日本でも新たなETFとして信託報酬水準が本家QQQと大差ない2568が設定されるなど、日本ETFもこれから十分投資対象として検討できるようになっていくような気がしています。

- 【米国株式】NASDAQ100に投資するインデックスファンド、ETFを徹底比較! [iFreeNEXT / NEXT FUNDS 1545 / Invesco QQQなど](しんたろうのお金のはなし)

このように、同じような投資対象を持っていても、投資方法に選択肢があることは基本的にはよいことだと思っています。

そのような状況で自分に最適な選択をするためにも、投資利益に対する課税の考えはしっかりしておいたほうがいいと思いますので、今回理解したことがいつか活きるときがくるのではと思っています。

参考

今回の記事をまとめるにあたり参考にした記事です。

今回の本筋ではありませんが、日本証券業協会の税制改正要望は興味深いですね。

NISAまわりの改善など、もう一息な税制改正のネタが詰まっており、調べてみると色々と面白そうです。