つみたてNISAはその名の通り、中長期的な積立投資を意識して作られた制度ではありますが、必ずしも積立だけが活用方法ではありません。

そんな中で、「つみたてNISAは年初一括投資が有利」というアイデアを聞くことがあるので、今回はその良し悪しを考えてみましょう。

Contents

つみたてNISAの年初一括投資とは

まずはじめに、今回取り上げる「つみたてNISAの年初一括投資」について触れておきます。

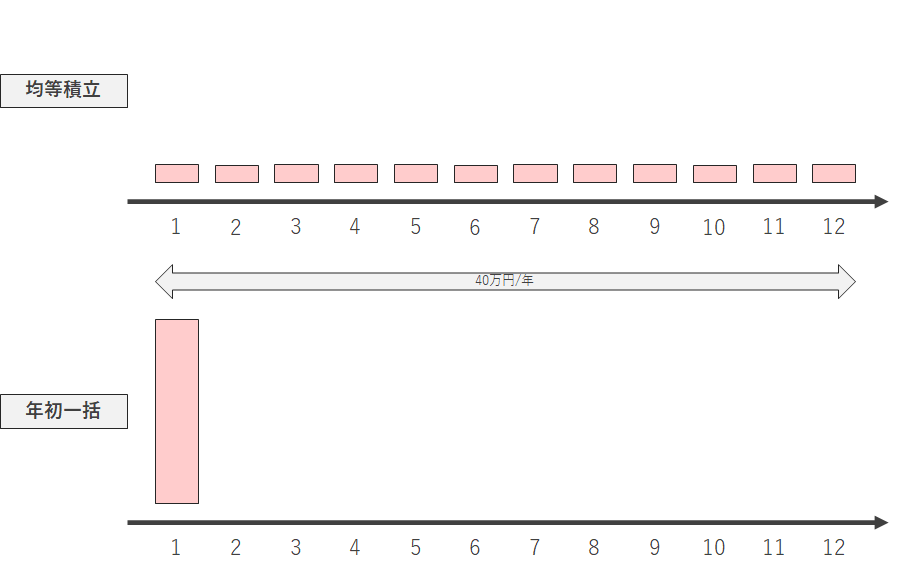

ご存知の通り、つみたてNISAは毎年40万円の非課税枠を20年間享受できる仕組みですが、これはあくまで「年間で40万円」だというだけの話なので、その非課税枠の消費ペースは利用者の自由です。

したがって、典型的な均等積立のほかに、今回のアイデアである年初一括なども投資方法として入ってきます。

もっと言えば、この中間のような位置づけで12分割ではなく4分割にするとか、あるいはタイミングを見計らって不定期に投資するとかありますが、今回はわかりやすくこの2通りの投資方法に着目して、その特性をみていきましょう。

簡単なまとめ

さて、まず先に良し悪しを論じる場合の結論を簡単にまとめておきます。

他の多くがそうであるように、この2つの良し悪しは絶対的なものではなく、つみたてNISAを使う人によって変わります。

従って、それぞれどちらが向いているかの観点で書き分けると

- 毎月の投資余力が40万円未満の人

- 投資余力の範囲内で速やかにつみたてNISAの枠を使い切るよう積立設定するのがよい

- 毎月の投資余力が40万円以上の人

- 年初につみたてNISAの枠を使い切るように設定するのがよい

ということになります。

いずれも結局は「 “可能な範囲で速やかに” つみたてNISA枠を使い切るのがよい」ということですね。

え?どうして投資余力の話が出てくるの?と思う方がいるかもしれませんが、この結論は「月々のキャッシュバランスは適切に保つべきである」ことを前提にしたものになっています。

それでは、どうしてこういった結論になるのか、もう少し見ていきましょう。

年初一括投資が有利とは?

そもそも、年初一括投資が有利であるというのはどういう主張なのでしょうか。

この主張と関わりが深いのは「株式インデックスは中長期的に右肩上がりである」というインデックス投資全般によく聞かれるこのフレーズです。この内容は以下の記事でも触れているので、是非はともかく、これを前提と認めて考えを進めていきましょう。

つみたてNISAで投資をする場合、ほとんどの商品は株式のインデックスファンドになると思いますので、つみたてNISAの投資≒株式インデックス投資と思うことができます。

そうすると、先ほど前提だとした「株式インデックスは中長期的に右肩上がりである」という考えにより、「投資するなら早いほうがいい」という考えが出てきます。

今年より来年のほうが値上がりしている可能性が高いわけですから、そりゃ早く投資するに越したことはないですよね。

「中長期的に右肩上がり」は本当なのか?

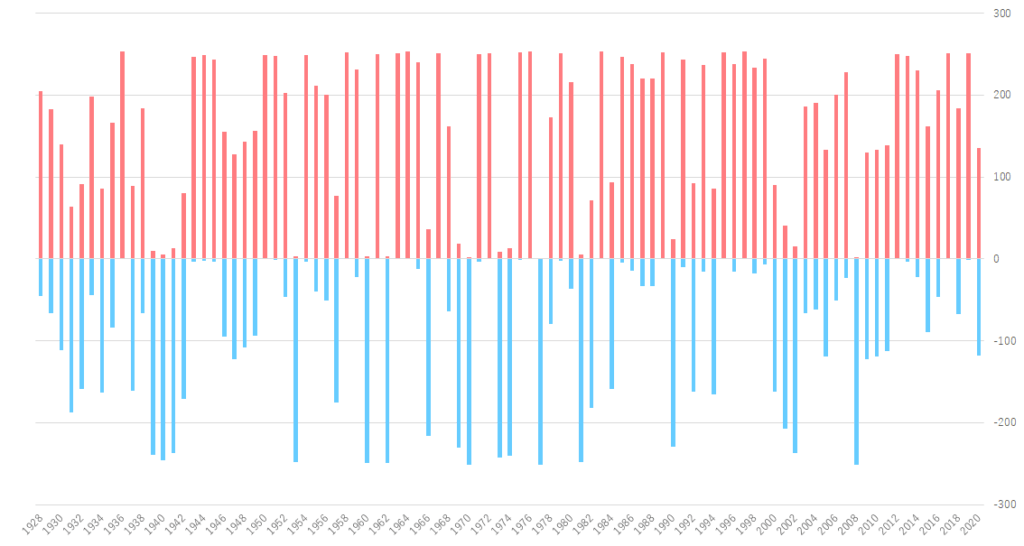

実際に、S&P500の超長期データをみてみると、年初より高かった日/安かった日の分布はこんな風になっています。

各年の年初値に対して、高い日と安い日をカウントしたところ、上図のような分布であることがわかりました。上下に伸びているといえばそうですが、総じて上のほうが多い、すなわち「1年間を通じて、年初値よりも高くなる日のほうが多い」ということが分かるでしょう。

具体的には93年間のうち、年初値より高い日が多くなるのが65回、少なくなるのが28回ありました。

また、平均値という意味では、1年のうち年初より高い日が約161日、安い日が約88日あるようです。概ね2倍程度年初より高くなる日が期待できるというわけですね。

早く投資するに越したことはない

この結果を見て分かる通り、1年間のうちいつ投資するのがよいかと言われれば、それは単純に「早く投資するに越したことはない」ということがわかります。

(アノマリー的に「○月は安いことが多い」みたいな話もあるでしょうが今回は考えないようにします)

もちろん、こうした過去実績を踏襲する形で「株式インデックスは中長期的に右肩上がり」という話が出来上がっているので、ある意味当然ではあります。

こうしたことを踏まえると、つみたてNISAへの投資方法として年初一括投資は至極真っ当に思えます。

では実際に年初一括投資ができるか?

というわけで、年初一括投資が有利そうであることはわかりました。

それでは特に投資余力がどうとかの話をすることなく、誰しもが年初一括投資すればいいように感じますが、なぜ投資余力が手段の良し悪しに関わってくるのでしょうか。

忘れてはいけないキャッシュバランス

そこで問題になってくるのがキャッシュバランスです。要するに、ポートフォリオにおける現金の比率ですね。

それまで貯金一辺倒だった人はさておき、ある程度資産運用の整理を終えると、自分にとってバランスの良い現金の比率というものが見えてきます。

最初の頃は「生活費の1年分」などとざっくり試算するかもしれませんが、やがて「収入の○%を投資にまわし、○%で生活する」みたいなバランスに落ち着くことでしょう。

そうしたとき、その人は果たしていきなり投資余力として40万円用意できるのでしょうか。

月収100万くらいの人ならさておき、多くの人は月々のバランスの中で40万円を捻出するのは難しいと思われます。

従って、そうした人が年初一括で40万円を投資しようとする場合には、

- 一時的に現金の比率を下げて40万円捻出する

- 一定期間の投資余力を貯めて40万円捻出する

かのいずれかが必要になってきます。

一時的に現金の比率を下げる

1つ目は、一時的に現金の比率を下げることで40万円を用意する方法です。

結論から言ってこれはオススメできません。

なぜなら、投資に対するリスクを取りすぎているからです。

こう言ってしまうと、「いやいや、40万円くらいではそこまで変わらないでしょ」と思う方もいるかもしれませんが、そうだとするならそんな投資しても問題ないお金が投資されずに手元にあるのがやはりおかしいということになります。

なぜなら、自分が投資しようとしているインデックスは右肩上がりで、投資できるならできる限り速やかに投資することが望ましいからです。

だからこそ、平時として落ち着いた資産配分においては投資可能な分は全て投資済みであるからこそ、残った現金比率は侵すべきではないというわけです。

一定期間の投資余力を貯める

では、日々の投資バランスの中で貯めていくならリスクを大きくしないから大丈夫かというとこれもやはり問題があります。

なぜなら、40万円を貯めるまでの期間が “現金を遊ばせておく” こと、すなわち投資機会の損失になるからです。

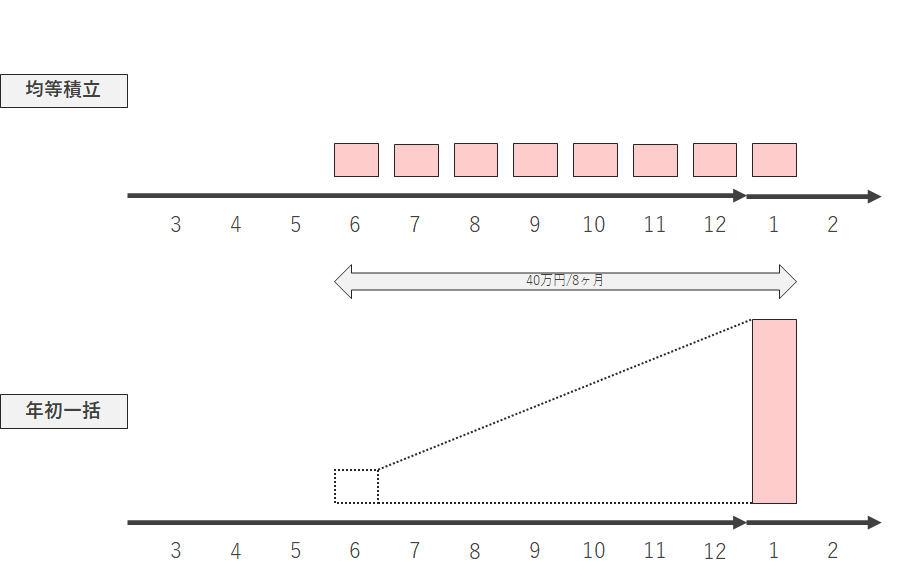

例えば、毎月5万の投資余力があるとして、8ヶ月で40万円貯まるとしましょう。

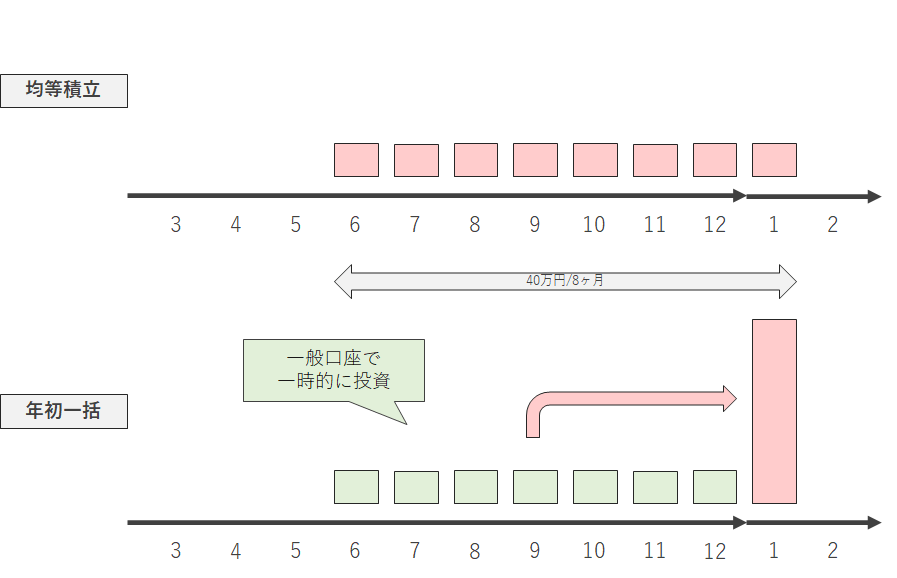

この場合、年初一括投資と均等積立では次のような対比になります。

確かに上図では年初一括に40万投資してはいますが、実は均等積立より遅いタイミングで投資をしていることがわかるでしょう。

「できる限り速やかに投資する」ことが年初一括投資の目指すところでしたが、投資余力の持ち方によっては全く逆のことに繋がってしまうことになります。

また、このケースの場合、40万円貯まるまでの7か月間は投資しないことになりますが、最近では楽天証券を代表に、投資額の1%までポイント付与してくれるサービスが増えてきたのでポイントをロスしてしまう点でも不利だということになります。

ただし、裏技的な工夫として「一般口座に積み立てながら年初に40万円分を移管する」という考えもあります。1年に満たない期間であろうと、その間投資しておくことで多少のリターンが見込めます。(もちろん、年によってはこの手法が裏目に出ることもあると思います)

後でも少し触れますが、この手法は「毎年1月に40万円分の売却と購入を行う」ことになり、どうしても手間がかかるので、毎年これをやるかどうかはまた別の問題ですね。

さらに言えば、月々5万円の投資余力を持っている人が年初に40万円をどかっと移管するのはやや心理的に抵抗ある部分もありそうです。

一応リターンだけを見る場合、理論上はこのパターンが一番効率的ではありますが、忘れることもあるでしょうし実行可能な現実的な手段としては賛否があると思います。

結局、40万円を “普通に” 捻出できる人でないと適さない

というように、一時的に捻出するのも、一定期間で貯めるのも、いずれもイマイチな側面があることがわかりました。

それは単純に投資機会の損失などを踏まえた合理性の話ということでもありますが、根本は「普段40万円も投資しない人が40万円一括で投資するのがどうなのか」という話でもあります。

言ってしまえば、つみたてNISAに対する年初一括投資は自分の投資行動に生まれた歪みのようなものでもあるので、40万円を “普通に” 捻出できるような人でなければ、どうしても違和感ある行動に見えるということです。

従って、そういったイマイチな方法を取ることなく、毎月の適切な投資バランスを保つ中で40万円の投資余力を持つ人でなければ、つみたてNISAの年初一括投資は最適とは言えず、少なくともその実行のために一定のリスクを負わなければならない方法であるという意識は持っておくべきでしょう。

では結局どう投資するのがよいのか?

ここまでの話をおさらいすると、

- 過去実績を踏まえると、投資するなら早いに越したことはない

- しかし投資のために適切な現金比率を崩すべきではない

- 現金比率を崩さないよう一定期間かけて貯蓄すると、それは投資機会の損失になる

- したがって、毎月40万円の投資余力でもなければ、年初一括投資は適切な方法とは言えない

ということでした。

とするなら、結局どのように投資するのが最適なのでしょうか。

これは結局、毎月の投資余力を軸に以下のように言い換えられます。

- 毎月の投資余力が40万円以上の人

- つみたてNISAへ年初一括で40万円投資する

- それ以上は一般口座などで通常の投資を行う

- 毎月の投資余力が40万円未満の人

- つみたてNISAへ毎月の投資余力の全額を投入する

- つみたてNISA枠が埋まったら、一般口座などで通常の投資を行う

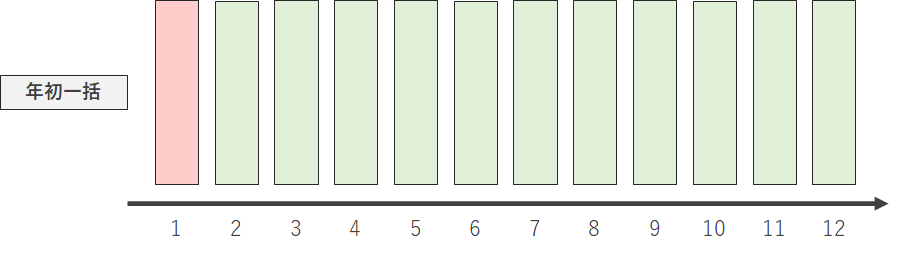

毎月の投資余力が40万円以上の人

こちらのパターンは簡単です。

当初から言っているように、とにかく早く投資するに越したことはないので、速やかにつみたてNISAの枠を使い切り、あとは通常の投資を行っていきましょう。

このように見ると、「毎月一定額の積立投資をする中で、たまたま1月分が非課税なだけ」ということがわかります。枠こそ違いますが、特に歪みのない投資行動であることがわかりますね。

1月に使うのと12月に使うのでは、最終的な非課税期間におよそ1年の差が出るわけなので、意外と大きな差になってきます。

毎月の投資余力が40万円未満の人

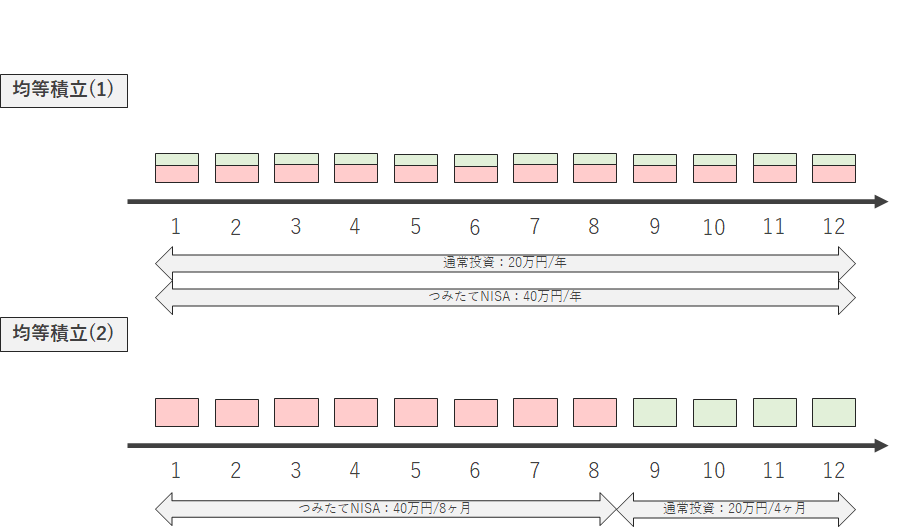

続いてこちらのパターンですが、実はこちらも「速やかにつみたてNISAの枠を使い切る」という点では先ほどと同じです。

つみたてNISAの設定において、40万円を1年間で投資するのだから3.33万円/月でつみたてNISAを設定している人も多いかと思いますが、非課税枠の恩恵をできる限り長く享受するために、投資できる分は優先的に投資していくのが合理的な発想になります。

つまり、例に挙げたような月々の投資余力が5万円の人は8ヶ月でつみたてNISAの枠を使い切り、残りの4ヶ月は通常の投資を行っていくことになります。下図で言うところの均等積立(2)のパターンが有利だというわけです。

とはいえ、利用している証券会社によっては均等積立(2)のような投資をすることが難しいかもしれません。

均等積立(1)のほうは間違いなく設定できると思いますが、均等積立(2)は手動で行わなければいけない可能性があるため、手間がかかるかもしれないですね。

この(1)と(2)を比較すると、原理的には(2)のほうが有利ですが、手間に見合うリターンがあるかどうかは人それぞれなので、良し悪しとはまた少し違うかもしれません。

まとめ

ここまで見てきたように、「つみたてNISAは年初一括投資が有利」という主張には、

- 株式インデックス投資は早いに越したことはない

- リスクを取りすぎない範囲では速やかに投資したほうがよい

という内容が隠れていました。

1点目の内容は、株式インデックス投資全般に共通する内容なので、つみたてNISAに限りませんが、毎年の非課税枠が存在するつみたてNISAにおいては特に「速やかに投資したほうがよい」というのが顕著です。

しかしながら、投資のためにリスクを取りすぎることは考えものですから、「年初一括投資が最高!」だと思うより、「日々の投資余力の中で速やかにつみたてNISA枠を使い切るのが最高!」だと思ったほうが、万人にとって聞きやすい主張になると思います。

投資余力の考え方次第では、月々の投資余力が40万円に満たなくとも年初一括投資を実行できる人もいると思いますが、今回触れたように、自分の投資行動に歪みがないか、少し立ち止まって考えてみるとよいでしょう。

参考記事

今回の内容はつみたてNISAが全面に出ているものの、大筋としては積立投資vs一括投資の話題とよく似ています。

特に、積立投資は投資資金を分散投入するドルコスト平均法と関連して述べられることが多く、一括投資の対立軸としてよく登場しますが、ドルコスト平均法と積立投資はイコールではないため、その点を区別しないと今回の例を含め、混乱することも多いように思います。

また、どうしても年初一括投資に踏み切れない人の中には、「年中に暴落がきたらそれなりにダメージを受けてしまう」というイメージを持つ人がいるかもしれません。

実際に過去データをみてみてると、1987年ブラックマンデー当日に1日で20%くらい下がったことはあるので、そういったケースを恐れるなら必ずしも年初一括投資にこだわる必要はありません。このあたりの過去実績なども参考にしながら、自分が付き合える範囲で手段を考えましょう。

いずれにせよ、自分が納得して長く続けることがつみたてNISAや積立投資には大事なので、あまり目先の合理性や効率性に目を奪われることなく、自分の安心を大事にすることも必要かもしれないですね。