先日は、私がメインで積立投資を行っている楽天VTIをはじめとした米国株式インデックスファンドの比較を行いました。

それらの中では、現時点でも明らかに悪手というような状態でないことが確認できたのですが、今回はその大前提にあった「米国株式は長期投資に値する資産クラスである」ことについて考えてみます。

米国株式という資産クラス

投資をする上で欠かせないのは、いかにパフォーマンスを上げるかということと、いかにリスクを抑えるかということのバランスです。

そのバランスを取るために、複数の資産クラスを用いてアセットアロケーションの最適化を行いますが、その中には当然株式という資産クラスが存在します。

その株式クラスについては、日本で投資する分には日本株、先進国株、新興国株の3クラスを考えるのが一般的ですが、私は現在積立投資における株式資産をほぼ先進国株、特に米国株で構成しているということになります。

極論すると、「米国になにかあったら終わり」という資産構成になっているわけですが、これからの未来においても米国株は魅力的な資産クラスであり続けるのでしょうか。

今回はそれを過去~現在~未来について、可能な範囲で調べてみたいと思います。

過去の分析

まずは、過去の分析ということで主要な株式指数の比較をしてみます。

対象とするのは以下の米国株式指数と、比較対象としての世界株式指数です。

| 対象 | 指数名 | 説明 | 主な国内ファンド |

|---|---|---|---|

| 米国株式 | S&P500 | 米国大型株500銘柄による指数 | SBI・バンガード・S&P500 eMAXIS Slim 米国株式(S&P500) |

| 米国株式 | Russell 2000 | 米国小型株2000銘柄による指数 | iShares 米国小型株ETF(Russell 2000) |

| 米国株式 | CRSP US Total Market | 米国株3500銘柄による指数 | 楽天・全米株式インデックス・ファンド |

| 先進国株式 | MSCI Kokusai | 日本を除く先進国株1300銘柄による指数 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド eMAXIS Slim 先進国株式インデックス |

| 先進国株式 | MSCI World | 先進国株1600銘柄による指数 | UBS ETF 先進国株(MSCIワールド) |

| 世界株式 | MSCI All Country World Index | 世界株2600銘柄による指数 | eMAXIS Slim 全世界株式(オール・カントリー) |

日本で投資する分には、MSCIコクサイをベンチマークとするものが多いので、全体における位置づけを理解しておくとよいでしょう。

MSCIの指数については以下の資料がわかりやすいです。

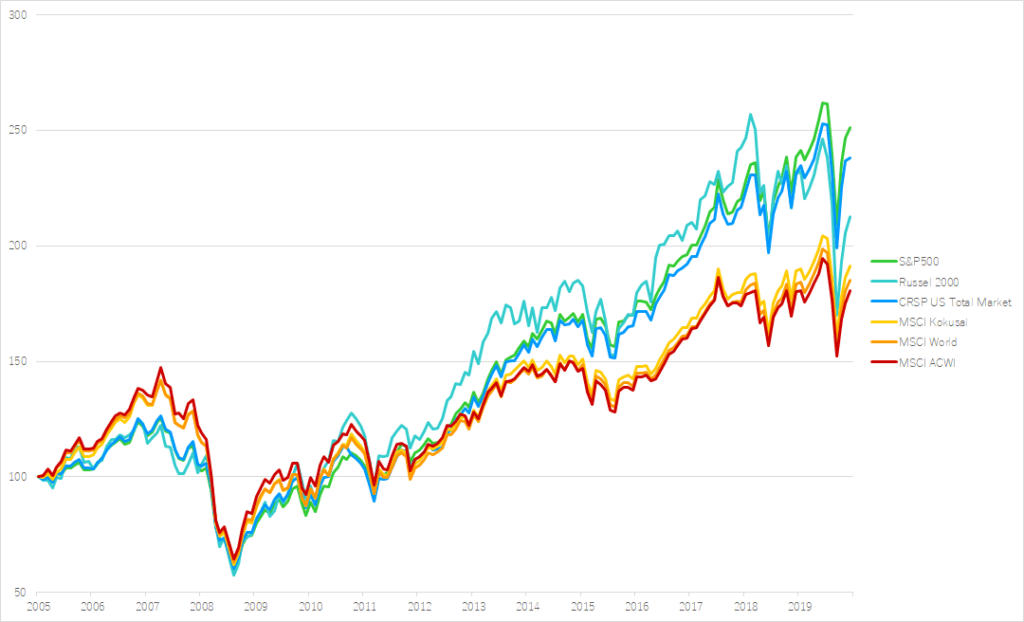

上記の指数の月終値をチャートにしたものが以下です。

30年くらい遡りたかったのですが、2005年からのデータしか入手できなかったので2005年7月の終値を100とする15年間(180ヶ月)の比較です。

ちょっと見づらいかもしれませんが、寒色系が米国株指数、暖色系が世界株指数になっています。また、銘柄数の多いものが濃い色になるように揃えています。

ですので濃い青がCRSP US Total Market、濃い赤がMSCI All Country World Indexですね。

全体的に見て、米国株と世界株で動きが二分されているのがわかるかと思います。

また、2008年のリーマンショックを境に、米国株と世界株のリターン傾向が入れ換わっていますね。

一応15年間のリターンをまとめると以下のようになります。

平均リターンは15年リターンを元にした幾何平均で算出しています。

| 対象 | 指数名 | 2020年6月末 (2005年7月末を100) | 平均リターン |

|---|---|---|---|

| 米国株式 | S&P500 | 251.20 | 6.33% |

| 米国株式 | Russell 2000 | 212.66 | 5.16% |

| 米国株式 | CRSP US Total Market | 238.25 | 5.96% |

| 先進国株式 | MSCI Kokusai | 191.26 | 4.42% |

| 先進国株式 | MSCI World | 185.31 | 4.20% |

| 世界株式 | MSCI All Country World Index | 180.64 | 4.02% |

概ね世界株式で4%程度、米国株式で5-6%程度の平均リターンとなっています。

これはあくまで15年の計算ですが、米国株の長期リターンについてはダウ平均の実績などを踏まえて平均年率8%などと言われることもありますので、それよりは控えめな数字となっていますね。

こうしたことを踏まえると、過去15年を見る分には「世界株よりも米国株」というのはそこまで間違っていないように思われます。

現在の分析

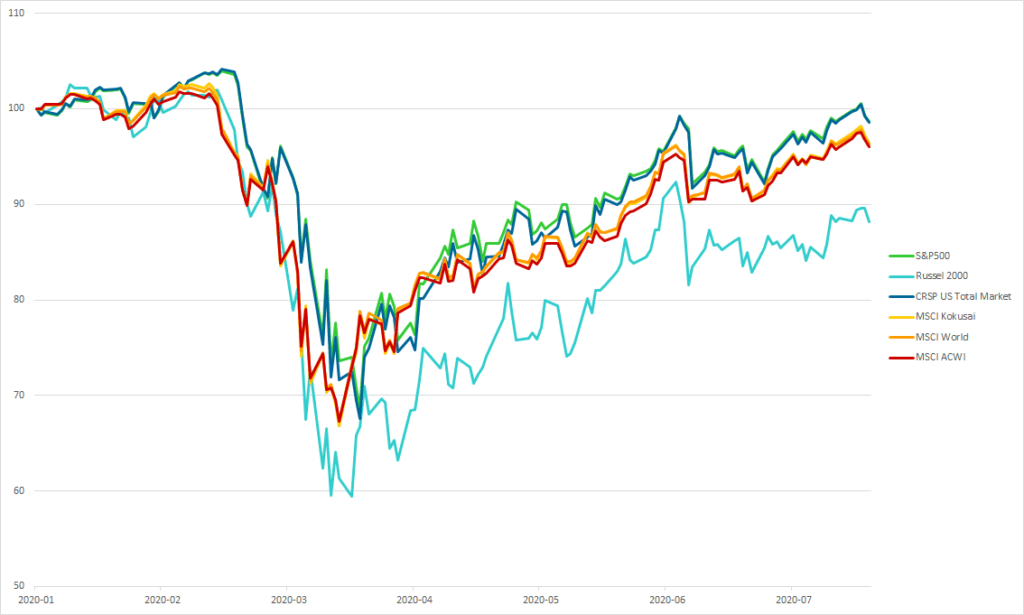

続いて現在の分析ですが、今年はちょうどリーマンショック以来の経済ショックであるコロナショックがありました(まだ現在進行形ですが…)ので、年初からこれまでの動向を細かく見てみたいと思います。

指数はさきほどと同様ですが、月足で見ていたデータを日足に切り替えてみます。

長期分析では概ね二分される動向となっていましたが、こちらは三分されたような印象ですね。

最上位にあるのがS&P500とCRSP US Total Market、次いで先進国・世界株の各MSCI指数が並びます。

一見して分かる通り、この中では一人負けの様相を示しているのが米国小型株のRussell 2000です。経済不安においては、財務基盤が相対して弱いと思われる小型株のほうが深刻なダメージを受けると考えられますので、大型株よりも大きく値を下げるということがここ半年の動きからも見て取れます。

先程長期で見たときに、Russell 2000がS&P500をアウトパフォームしている様子もありましたので、このように小型株指数はハイリスク・ハイリターンというボラリティの高さがあるようですね。

こうした暴落時の動きを見たとき、僅かながら米国株優位な様子はありつつも、世界株が極めて劣位であるということでもなく、株式クラスの資産としては地域性によらず基本的には同様の動きをするということがわかりました。

小型株とパフォーマンス

このように、小型株は大型株よりもボラリティが大きく、ハイリスク・ハイリターンの動きになることが長期・短期チャートからわかりました。

ここで少し気になるのは、「なぜ小型株を多く含むCRSP US Total MarketはS&P500と同様の動きをするのか」という点です。

結論から言ってしまうと、「時価総額加重型の指数であるCRSP US Total Marketは実質的にS&P500と同じ株式構成となっているから」ということになります。

実際に、各指数における組入上位銘柄をまとめると以下のようになります。

| 順位 | S&P500 | CRSP US Total Market | Russell 2000 | |||

|---|---|---|---|---|---|---|

| 銘柄 | 比率 | 銘柄 | 比率 | 銘柄 | 比率 | |

| 1 | MSFT | 6.00% | MSFT | 5.04% | DECK | 0.31% |

| 2 | AAPL | 5.77% | AAPL | 4.65% | TECD | 0.30% |

| 3 | AMZN | 4.49% | AMZN | 3.82% | LHCG | 0.29% |

| 4 | FB | 2.12% | FB | 1.78% | BJ | 0.28% |

| 5 | GOOGL | 1.64% | GOOGL | 1.38% | CHDN | 0.28% |

| 6 | GOOG | 1.61% | GOOG | 1.32% | NVAX | 0.27% |

| 7 | JNJ | 1.44% | JNJ | 1.21% | MYOK | 0.27% |

| 8 | BRK.B | 1.32% | BRK.B | 1.07% | HELE | 0.26% |

| 9 | V | 1.25% | V | 1.06% | SITE | 0.26% |

| 10 | PG | 1.15% | PG | 0.96% | EGP | 0.25% |

CRSP US Total Marketが3500銘柄から構成されているとはいえ、時価総額で重みをつけて構成する以上、マイクロソフトやアップルといった巨大企業の組入比率は必然的に大きくなります。

実際、組入比率こそ違うものの、上位10銘柄の並びは全く同じであり、結果としてほぼ同じ値動きをするということです。

一方、Russell 2000はそうした巨大企業を除外した小型株から構成されているため、S&P500とはまず銘柄の被りが発生せず、CRSP US Total Marketととは非常に微かにしか被らないという点で、異なった値動きをしていると考えられます。

米国株式インデックスに投資する際、S&P500(VOOなど)か、CRSP US Total Market(VTI)かという話になったりしますが、ほとんど同じものであり、塩ひとつまみ分ほどの隠し味として小型株をわずかに組み入れるかどうかというのが、選択のポイントですね。

未来の分析

投資をやるとき、「未来は予測できない」という話がよく出てきます。

確かに、今年の1月1日時点で、コロナショックがここまで大ごととなると予想できていた人はいないと思いますので、どれだけもっともらしい予測をしても不確定要素によってその予想が外れることは珍しくありません。

とはいえ、だからといって未来への予測を全く放棄するというのも考えものです。

個人であっても、30年後だかの老後に向かって資産形成をする場合には、多少なりとも未来への予測を行い、その実現に向けて適切なポートフォリオを組んでいかなければなりません。

そうしたとき、未来を予測するという途方もない仕事をしている人たちがいますので、そうした人たちの予想を参考にしてみましょう。

- 60資産の期待リターン超長期予想 -2020年版-(J.P. Morgan Asset Management)

- Our 2020 outlook(Vanguard)

- Capital market assumptions(BlackRock)

いずれも世界的に有名な資産運用会社ですね。

それぞれ色々な切り口で分析していますが、これらから「今後10年間の平均期待リターン」の結論だけ都合よく抜き出してみます。

| 資産クラス | J.P. モルガン | バンガード | ブラックロック |

|---|---|---|---|

| 日本大型株 | 5.5% | ― | 3.4% |

| 米国大型株 | 3.9% | 4.5% | 3.7% |

| 米国小型株 | 4.8% | 5.5% | ― |

| 世界株(除く日本) | 4.8% | ― | 4.2% |

それぞれで前提とする内容が異なっていると思うので、横並びで比較することはしませんが、概ねの傾向として次のことが言えるようです。

- 米国大型株の期待リターンは概ね4%前後

- 米国大型株 < 米国小型株

- 米国大型株 < 世界株

この結果を見て「そうか!時代は世界株!」となるかというとそれも尻軽すぎるとは思いますが、「米国大型株は失速するだろう」という大局的な認識にいるということは知っておいて損はないでしょう。

実際には、過去15年のリターンを見ると世界株や米国小型株より米国大型株のほうがリターンに優れていましたので、直近で直ちに優劣が入れ替わるわけではないと思います。

また、失速するといってもそれでも4%程度のリターンが見込めるとすれば、一刻も早く逃げ出すレベルで悲観すべき結果というわけでもないのではないでしょうか。

まとめ

前回は、「米国株式に投資するならどれ」といった観点で調べていましたが、今回はさらに視野を広げて「株式に投資するならどれ」の精神で調べてみました。

過去やコロナショック下の現在においては申し分ない実績を挙げているのが米国株式という資産クラスですが、資産運用会社の見通しを見る限りは今後10年で少し陰りが見えるだろうという認識になっていることもわかりました。

見てきたように、実績としては長期リターン6-8%程度を推移しています。しかし、私個人が長期的な資産運用プランを立てる上では、少し悲観的に4%で見るようにしています。

現時点では、計画を上回るリターンを挙げている株式資産ではありますが、主力が米国大型株であるため、今後の推移については注目しておき、計画の4%が損ないかという観点で今後もチェックしていきたいと思います。

今回見てきたレポートも毎年更新されますし、リターン実績も毎年積み上がっていくものですので、今回のスタイルでこの記事も定例化していきたいですね。

参考情報

本文ではあまり使わなかった参考情報です。

- 米国株長期投資のすすめ(マネックス証券)

- Capital Market Assumptions(BlackRock)

- Long-Term Capital Market Assumptions(J.P. Morgan)

- Vanguard economic and market outlook for 2020: The new age of uncertainty(Vanguard)

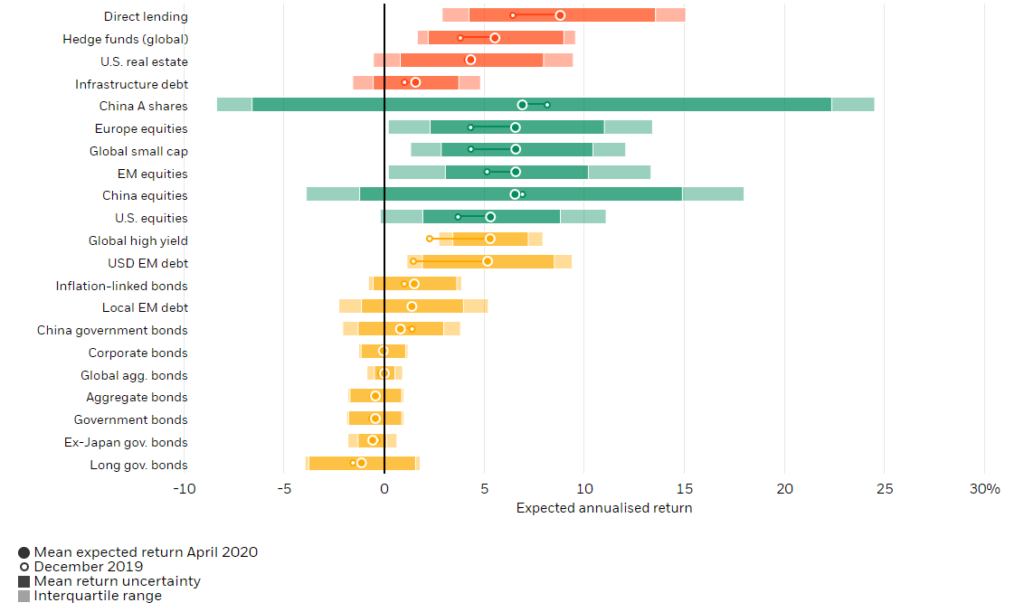

本文で引用したBlackRockのレポートは2019年12月データに基づくものでしたが、最新のものは2020年4月データのものとなっています。

これを見てみると、前回レポートに比べ、期待リターンが大きく上振れしていることがわかります。

(小さな白丸が2019年12月の期待リターン、大きな黒丸が2020年4月の期待リターン)

レポート中でもコロナショックを受けて見直したと触れられていますが、このあたりは他社の言及も含めて、改めて金融市場としての受け止めを調べてみたいですね。