通常の口座はもちろん、確定拠出年金でも大々的にお世話になっているインデックスファンド。ここ数年でも大きく状況が変化していますが、もう少し長い目で見てみるとどういう状況だったのでしょうか。

ググるとこの観点でまとめた記事(参考記事を参照)もいくつか見つかりますが、自分なりの観点でお勉強がてら探ってみます。

Contents

最新の国内インデックスファンド事情

歴史を探ると言いながら、先に最新事情をおさえておきます。

最新事情から遡りつつ、どのようにして現在に至ったのかをみていきたいと思います。

2020年現在、年金2000万円問題や、2013年頃から続くアベノミクスという好景気の波に乗り、投資マニアだけでなく一般層にも広く投資の機運が高まってきています。

他にも、 個人型確定拠出年金のiDeCo対象者が拡大されたことや、NISAやつみたてNISAで節税意識とともに注目を集めたことも、その流れを作ることに一役買っています。

そうした流れを受けた2020年1月現在の国内のインデックスファンド事情として、投資信託とETFのそれぞれをみてみましょう。

インデックス投資信託について

まずは投資信託から、時価総額と信託報酬の観点でそれぞれみてみます。

純資産総額から

日経の純資産総額ランキングによると、アクティブファンドを含めた2020年1月現在の投資信託において、純資産総額の1位から10位までは以下のようなランキングとなっています。

| 順位 | ファンド名 | 純資産総額(億円) | 購入手数料(%) | 信託報酬(%) |

|---|---|---|---|---|

| 1 | ピクテグローバルインカム株式F(毎月分配) | 10,110.54 | 3.85 | 1.81 |

| 2 | 東京海上・円資産バランスファンド(毎月) | 7,259.81 | 1.65 | 0.924 |

| 3 | フィデリティ・USリート・ファンドB | 6,669.17 | 3.85 | 1.54 |

| 4 | フィデリティ・USハイ・イールドF | 6,086.20 | 3.3 | 1.738 |

| 5 | ダイワ・US-REIT・オープンBコース | 5,958.67 | 3.3 | 1.672 |

| 6 | ひふみプラス | 5,684.75 | 3.3 | 1.078 |

| 7 | 新光US-REITオープン | 5,628.61 | 3.3 | 1.683 |

| 8 | 次世代通信関連 世界株式戦略ファンド | 4,843.97 | 3.3 | 1.848 |

| 9 | ラサール・グローバルREIT(毎月分配) | 4,555.50 | 3.3 | 1.65 |

| 10 | G・ハイクオリティ成長株式F(ヘッジなし) | 4,435.11 | 3.3 | 1.87 |

購入手数料のないノーロードファンドや、信託報酬の引き下げが相次いでいるとはいえ、これまで30年以上かけて日本で売られてきた実績としてはこのような状況にあるようです。たびたび問題視されますが、やはり購入手数料が大きく、信託報酬も大きい証券会社サイドのメリットが大きいファンドが並びます。

この中で毛色の違うのは ひふみプラス ですが、2019年12月に2008年の設定以来初めて流出超過があったことで話題になりました。

- 2019年の投信、「ひふみプラス」が初の資金流出(日経新聞)

信託報酬率から

純資産総額はこれまでの積み重ねがあるためそうそう変動しませんが、信託報酬については争うように低コスト化が進んできました。各資産クラスにおいて最低水準の信託報酬をもつファンドを調べてみると、以下のような状況となっています。

| 資産クラス | ファンド名 | 純資産総額(億円) | 購入手数料(%) | 信託報酬(%) |

|---|---|---|---|---|

| 国内株式 | ダイワつみたてインデックス日本株式 | 3.8 | 0 | 0.14 |

| 先進国株式 | eMAXIS Slim 先進国株式インデックス | 770 | 0 | 0.0965 |

| 先進国株式(米国) | eMAXIS Slim 米国株式(S&P500) | 460 | 0 | 0.088 |

| 新興国株式 | SBI・新興国株式インデックス・ファンド | 30 | 0 | 0.18 |

| 国内債券 | eMAXIS Slim 国内債券インデックス | 81 | 0 | 0.12 |

| 先進国債権 | ダイワつみたてインデックス外国債券 | 2.2 | 0 | 0.14 |

| 新興国債権 | ステート・ストリート 新興国債券インデックス・オープン | 20 | 0 | 0.12 |

| 国内REIT | eMAXIS Slim 国内リートインデックス | 5.3 | 0 | 0.17 |

| 先進国REIT | eMAXIS Slim 先進国リートインデックス | 3.7 | 0 | 0.2 |

ほぼすべての資産クラスで最安0.1%台の水準、特に米国株式については SBI・バンガード・S&P500インデックス・ファンド が0.1%を切る水準で登場したことで、

eMAXIS Slim 米国株式(S&P500) が追従する結果となり、激しい競争を繰り広げています。

ただこれだけ信託報酬に優れるファンドとはいえ、純資産総額をみるとまだまだマイナーな投資信託であることが伺えます。

インデックスETFについて

次にETFです。こちらは純資産総額だけでよいでしょう。

純資産総額から

東証に上場しているETFだとこうなります。あまり変わり映えしないのでTop3だけ。

| 順位 | ファンド名 | 純資産総額(億円) | 信託報酬(%) |

|---|---|---|---|

| 1 | TOPIX 連動型上場投資信託 | 110,436.29 | 0.24% |

| 2 | 日経225連動型上場投資信託 | 64,686.85 | 0.24% |

| 3 | ダイワ上場投信-トピックス | 51,749.06 | 0.11% |

基本的に純資産総額上位は日経225かTOPIXのものが並びます。トップでようやく1兆円に達するような投資信託でしたが、機関投資家の買い付け対象になるETFは上位8位までが1兆円を超える規模となっています。

信託報酬は0.1%から0.2%のものが多いですが、純資産総額1.5兆円で8位の MAXIS トピックス上場投信 などは信託報酬0.08%と非常に低くなっているものもあります。

低コストを追求することで人気を獲得しているeMAXISシリーズですが、2020年1月8日にこちらも信託報酬0.08%の MAXIS米国株式(S&P500)上場投信 が設定されるなど、ETFの動きにも注目したいところです。

インデックスファンドのはじまり

さて、投資の神様と謳われるウォーレン・バフェットですら、「自分の遺産はインデックスファンドに投資せよ」と言ったことで知られるインデックスファンドですが、一体いつから存在するのでしょうか。

世界初のインデックスファンド

インデックスファンドの考案者は、多くの優良ファンドを輩出していることで知られる、資産運用会社バンガードの創業者、ジョン・ボーグルです。

1975年にバンガードが創業され、翌1976年には世界初のインデックスファンド First Index Investment Trust が誕生しています。このファンド自体は今も生きていて、 VFIAX のティッカーで呼ばれています。

このVFIAXも言ってしまえばあの有名なVOOと同じS&P500連動のインデックスファンドなのですが、VOOと違って上場しておらず、最低投資金額が$3,000になっているなど、一般向けではない存在のようです。

世界初のインデックスファンドをリリースしたこともあり、インデックスファンドといえばバンガードと呼ばれるほどに、インデックスファンドを語る上では欠かせない存在です。

インデックスファンドの誕生から40年以上が経過しましたが、国全体の市場平均を表すだけでなく、特定のセクターに絞ったインデックスが登場するなど、今や1万種類以上のインデックスが存在すると言われています。

また、登場から24年が経過した2000年には、最も有名なアクティブファンドであったマゼラン・ファンドを時価総額で追い抜き、今や時価総額で30兆円を超えるSPDR S&P500 ETF(SPY)を筆頭に、多くの大規模インデックスファンドが存在するに至りました。

日本初のインデックスファンド

では舞台を日本に移すとどうでしょうか。

日本においては世界から遅れること9年、1985年に日本初のインデックスファンド、 インデックス・ポートフォリオ・ファンドが誕生しました。発売したのは国際投信委託株式会社で、なんとなく名前が似ている通り、現在の三菱UFJ国際投信です。

このファンドは日経225ではなく、 日経500 というインデックスに対して設定されていました。

他にも、この1985年は日経225連動のインデックスファンドが登場し、翌1986年には最古のTOPIX連動ファンドであるインデックスファンドTSPも登場しています。

この一連の流れで発売された各インデックスファンドですが、おおよそ信託報酬0.5%程度の設定だったようです。

インデックスファンドの成長

世界では45年、日本では35年ほど経過したインデックスファンドですが、誕生からどのような成長を遂げてきたのでしょうか。

世界のインデックスファンド

バンガードによって生み出されたインデックスファンドですが、当然ながら今ほどの人気を当初からもっていたわけではありませんでした。

インデックス投資自体は株式の世界では40年の歴史があるとはいえ新しい考え方であり、伝統的にはアクティブ投資がその王道であり、どのような観点で銘柄を選択していくかという中で色々な考え方や、その実践者が実績を競ってきました。

そうした中では、ジョージ・ソロスとジム・ロジャーズのクォンタム・ファンドや、ピーター・リンチのマゼラン・ファンド、ウォーレン・バフェット率いるバークシャー・ハサウェイなどが「年平均20%以上」「10年で40倍」などといった実績とともに、今でもその最高峰として名を連ねています。

こうした流れの中で、インターネットバブルが崩壊する2000年頃まではマゼラン・ファンドの運用規模が1,000億ドルに達するなど、アクティブ投資が大きな注目を浴びていました。

ところが、インターネットバブルが崩壊した2000年頃から、徐々に潮目が変わってきます。

米国ではインデックスファンドの登場から遅れること6年で、1993年に上場投資信託のETFが初登場しましたが、1998年にはダウ30、1999年にはNASDAQ100連動のETFが相次いで登場します。株式市場に上場したことで、さらにファンドの流動性が高まり、存在感が増していきました。

そうした中で、インデックスファンドを主力とするバンガードが運用資産額を伸ばし続け、2014年にはマゼラン・ファンドで有名なフィデリティの運用資産を抜き、第1位に躍進しました( 発足から40年を迎えるインデックスファンド―その軌跡と今後の展開― より)。

また、2019年には米国株式クラスにおいて、インデックスファンドの運用資産額がアクティブファンドの運用資産額を上回りはじめ、2月には大型株を対象とするファンドで(記事)、9月には全ての米国株を対象とするファンドで(記事)、それぞれ逆転が発生しています。こうしたニュースとともに、2019年はインデックスファンドにとって記録的な1年となりました。

日本のインデックスファンド

さて、米国を中心とした世界情勢は先ほど述べた通りですが、日本ではどうなっているのでしょうか。

米国でETFが上場する流れと同様に、日本では1995年に初めて日経300連動のETFが登場し、2001年に現在も日本株ETFとして主力の日経225やTOPIX連動のETFが登場しました。これらのETFは2020年1月現在で、時価総額上位6位までの全てがこの時期に上場したETFとなっています。

その後、2008年の金融商品取引法改正によりETFのバリエーションが急速に増え、2011年に100銘柄、2015年に200銘柄を超え、その後数を少し減らしながらも2020年1月現在で218銘柄のETFが東証に上場しています(推移)。

このように、世界にも訪れたETFの流れを少し遅れながらも日本も追従していきましたが、大きな転機となったのが2001年の確定拠出年金制度でした。それまで企業側が受け渡しの30年後かに向けてコツコツと積み立てていた退職金を、早々に社員に渡して運用させてしまおうという取り組みです。

そうすると、当然大きなニーズが生まれてきますので、多くのファンドが生まれるようになったようです。その後、投資信託の本数もリーマンショックの2008年に3,000本、2016年に6,000本を突破しています。

なお、投資信託がこれほどまでに増えていく背景には、日本の金融業界が抱えるビジネスモデルの問題があるのですが、それはまた別の記事で触れることにします。

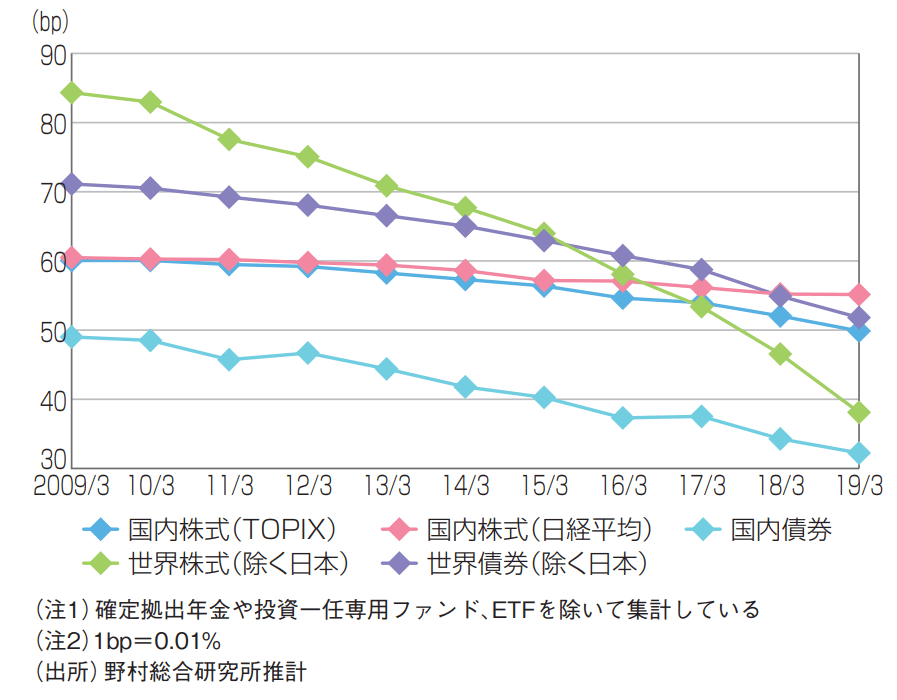

そのようにして増えてきた投資信託のうち、2020年1月現在でインデックス型の投資信託は約1000本、DC専用商品など、一般に購入しづらいものを除くと約600本となっています。徐々に知名度を上げてきたインデックス型投資信託ですが、ネット証券の隆盛と個人の投資意欲の高まりから、徐々に信託報酬も漸減の傾向を示します。

インデックスファンドを対象にするとはいえ、元々外国株式クラスの投資信託は他の資産クラスに比べ、平均して信託報酬が高い傾向にありました。しかし、2013年にニッセイアセットマネジメントから<購入・換金手数料なし>シリーズが信託報酬0.3%(税抜)という当時破格の水準で設定され、2015年には当時では珍しい信託報酬の引き下げを行いました。このあたりの話は以下の記事が参考になります。

その後、日本の投資信託業界におけるコスト競争が本格化し、各社のインデックスファンドシリーズが競うように信託報酬の引き下げを行ってきました。2019年に日本で初めて税抜信託報酬0.1%を切る投資信託がニッセイアセットマネジメントから登場しましたが、2020年1月現在の先進国株式インデックス投資信託で税抜信託報酬0.1%以下の投資信託があるのは以下3社となっています。

- <購入・換金手数料なし>シリーズ – ニッセイアセットマネジメント

- eMAXIS Slimシリーズ – 三菱UFJ国際投信

- たわらノーロードシリーズ – アセットマネジメントOne

こうした流れの中で、NISA / つみたてNISAの制度化、iDeCoの加入者が拡大などに加え、楽天証券やSBI証券をはじめとしたネット証券による投資ハードルの低下など、多くの後押しを経て日本のインデックスファンドが成長してきました。

インデックスファンドの歴史まとめ

それぞれで触れてきたインデックスファンドのポイントを、まとめて年表にしてみましょう。(一部本文で触れていないものもあります)

| 年 | 出来事 |

|---|---|

| 1975年 | ジョン・ボーグルがバンガードを創業 |

| 1976年 | 世界初のインデックスファンド、 First Index Investment Trust(VFIAX)が誕生 |

| 1981年 | 米国で確定拠出年金制度(401k)が開始 |

| 1985年 | 日本初のインデックスファンド、 インデックス・ポートフォリオ・ファンド が誕生 |

| 1990年 | 世界初のETF、TIPS35がトロント証券取引所に上場 |

| 1993年 | 米国初のETF、SPDR S&P500 ETFがニューヨーク証券取引所に上場 |

| 1995年 | 日本初のETF、日経300株価指数連動型上場投資信託が東京証券取引所に上場 |

| 1996年 | 日本初のノーロード投資信託、スーパーバリューオープンが誕生 |

| 2000年頃 | インターネットバブル崩壊 |

| 2001年 | 日経225 / TOPIX連動ETFが上場 日本で確定拠出年金制度(日本版401k)が開始 |

| 2006年 | 楽天証券が日本で初めて海外ETFの取り扱いを開始 |

| 2008年頃 | リーマンショック |

| 2011年 | 日本のETFが100銘柄を突破 |

| 2013年 | <購入・換金手数料なしシリーズ>が誕生 |

| 2014年 | NISAが開始 バンガードの運用資産額がフィデリティを抜き1位に |

| 2015年 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンドの信託報酬引き下げ |

| 2016年 | 日本初のS&P500連動投資信託、iFree S&P500インデックスが誕生 日本の投資信託が6,000本を突破 |

| 2017年 | iDeCo加入者が拡大 |

| 2018年 | つみたてNISAが開始 |

| 2019年 | 米国株式クラスにおいて、インデックスファンドの運用資産額がアクティブファンドの運用資産額を上回る <購入・換金手数料なし>ニッセイ外国株式インデックスファンドが日本で初めて信託報酬0.1%(税抜)を切る |

まとめ

最新事情から遡り、1976年に登場した世界初のインデックスファンドから、今日のインデックスファンドまでどのようなことが起こってきたのかを調べてきました。

誕生から20年ほどはアクティブ投資が王道であったところ、2000年以降ではいよいよインデックス投資の強さが現れています。

日本においても、そうした世界のトレンドに追従しつつ、2010年代から特に動きが活発になってきています。

私が現在主力に据えている楽天VTIにしても、2017年に設定されたばかりですし、長いインデックスファンドの中ではまだまだ若い存在です。

年表を見てもらうと分かるように、近年は具体的なアセットアロケーションを考える上でも重要な出来事が毎年起きており、2020年以降もまだまだ活発に動きがあるのではないかと考えています。

そうしたことを踏まえ、これからも日々情報の収集や、自身の投資スタンスを見直していきますが、こうした歴史から読み取れる大きなトレンドは常に頭の片隅に置いておきたいと思います。

参考資料

具体的な引用に関しては適宜引用元を示していますが、それ以外にも全体構成を考える上で、たくさんの記事・レポートを参考にさせていただきました!

- 年表系

- インデックスファンドの歴史 – 投信資料館

- 日本のインデックスファンド(インデックス投資)年表 – 吊られた男の投資ブログ(インデックス投資)

- レポート系

- インデックス運用の歴史 – SMTインデックスシリーズコラム

- インデックス・ファンドの競争はどの程度行われているのか – NRI 金融ITフォーカス

- 発足から40年を迎えるインデックスファンド―その軌跡と今後の展開― – 日本証券経済研究所

- ETFの現状と今後の展望について – 公益財団法人資本市場研究会

- 家計の安定的な資産形成に関する有識者会議 – 金融庁 長期・積立・分散投資に資する投資信託に関するワーキング・グループ

- 投資信託の主要統計等ファクトブック – 一般社団法人 投資信託協会

- ブログ系

- インデックスファンド、今昔物語。 – カン・チュンドのインデックス投資のゴマはこう開け!

- 外国株式インデックスファンド放浪記(まとめ) – 梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記)